인더뉴스 문승현 기자ㅣ주택담보대출 변동금리 기준이 되는 코픽스(COFIX·자금조달비용지수)가 한달 만에 하락세로 돌아섰습니다.

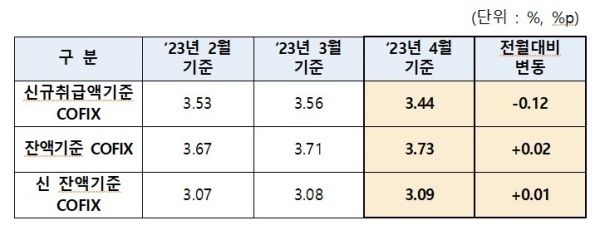

15일 은행연합회(회장 김광수) 공시에 따르면 4월 기준 신규 취급액 코픽스는 전달보다 0.12%포인트(p) 낮은 3.44% 입니다.

앞서 지난해 12월 기준 코픽스(4.34→4.29%)가 11개월 만에 처음 떨어진 뒤 올 2월(3.53%)까지 석달 연속으로 내려가다 3월(3.56%) 들어 다시 오른 바 있습니다. 4월 신규 취급액 코픽스는 지난해 9월(3.40%) 이후 가장 낮은 수준입니다.

코픽스는 국내 8개 은행(농협·신한·우리·SC제일·하나·기업·국민·한국씨티은행)이 조달한 자금의 가중평균금리를 말합니다. 은행이 실제 취급한 예·적금, 은행채 등 수신상품 금리변동이 반영돼 움직입니다.

코픽스가 낮아지면 그만큼 은행이 이자를 적게 주고도 자금을 확보할 수 있다는 뜻이 됩니다. 코픽스가 오르면 그 반대입니다.

반면 잔액기준 코픽스는 지난 3월 3.71%에서 3.73%로 0.02%p 올랐습니다. 2019년 6월 새로 도입된 신잔액기준 코픽스도 같은 기간 0.01%p 상승한 3.09%로 집계됐습니다.

신규취급액기준 코픽스와 잔액기준 코픽스에는 정기예금, 정기적금, 상호부금, 주택부금, 양도성예금증서, 환매조건부채권매도, 표지어음매출, 금융채(후순위채·전환사채 제외) 등 수신상품의 금리가 반영됩니다. 신잔액기준 코픽스는 여기에 기타예수금, 기타차입금, 결제성자금 등을 추가 포함합니다.

잔액기준 코픽스와 신잔액기준 코픽스는 일반적으로 시장금리 변동이 서서히 반영되고, 신규취급액기준 코픽스는 해당 월중 신규 조달한 자금을 대상으로 산출돼 상대적으로 시장금리 변동이 신속히 반영되는 특징이 있다고 은행연합회는 설명합니다.

시중은행들은 16일부터 신규 주택담보대출 변동금리에 이날 공개된 코픽스 금리를 반영할 예정입니다.

이에 따라 주담대 신규 코픽스 기준 변동금리는 KB국민은행이 4.09∼5.49%에서 3.97∼5.37%로, 우리은행이 4.45∼5.65%에서 4.33∼5.53%로 각각 코픽스 하락폭(0.12%p)만큼 낮아질 전망입니다.