인더뉴스 양귀남 기자ㅣ코스닥 상장사 이엠앤아이(옛 KJ프리텍)가 2차전지 신사업 투자용으로 유치하겠다고 한 자금 조달이 지연되면서 신사업 추진이 공수표에 그치는 것 아니냐는 의구심이 커지고 있다. 자금을 납입하겠다고 한 법인들을 취재한 결과, 실체가 존재하지 않거나 납입 능력이 불투명한 것으로 나타났다.

더욱이 2차전지 신사업을 하겠다며 회사 측이 한창 홍보에 나서던 때, 대규모 지분을 보유한 주요 주주들은 일제히 지분을 털고 나간 것으로 확인됐다. 상황이 이렇다 보니 2차전지 신사업 선언이 단기 주가 부양과 주요 주주들의 엑시트(투자금 회수) 수단으로 활용된 것 아니냐는 지적도 나온다.

153억 넣겠다는 실체 불분명 법인들

8일 금융투자업계 및 한국거래소에 따르면 이엠앤아이는 153억원 규모의 신주인수권부사채(BW) 및 전환사채(CB) 납입일이 두 달(7월 31일) 연기됐다고 최근 공시했다. 지난 3월 2차전지 사업을 추진하겠다며 시도한 자금 조달의 납입이 이뤄지지 않고 있는 것.

이엠앤아이는 해당 BW와 CB를 통해 조달하게 될 자금 중 46억5000만원을 국내 및 해외 2차전지 소재 생산시설 투자 비용으로 활용하고, 30억원을 국내 무수수산화리튬 공장 건립에 활용한다고 밝힌 바 있다. 메자닌(CB, BW 등 주식연계채권) 발행 당시 주주총회에서도 2차전지 관련 사업목적을 신규 추가하며 신사업에 박차를 가하는 모습을 보였다.

하지만, 해당 자금 조달이 두달 뒤로 미뤄지면서 신사업 추진에 차질이 생긴 것 아니냐는 지적이 나오고 있다. 무엇보다 자금 납입 주체들의 실체가 불분명한 것으로 밝혀지면서 의혹에 무게를 더하고 있다.

CB를 납입하기로 한 로긴텔로미어는 자본금 1억원에 지난 2021년 설립된 법인으로, 주소지는 서울시 강남구 내 한 건물로 등록돼 있다. 하지만 방문 결과 해당 위치에는 다른 법인이 있었고 로긴텔로미어의 흔적은 찾을 수 없었다.

또 BW를 납입한다고 밝힌 에이치링크는 자본금 1억원에 지난해 8월 설립된 법인이다. 이 법인은 충청북도 청주시의 ‘소소다향’이라는 공동체 커뮤니티 내에 자리하고 있는 것으로 등록돼 있다. 결국 실체가 불분명하고 실제적인 사업을 영위하고 있지 않은 법인들이 총 153억원을 납입한다고 한 것.

이렇다 보니 일각에서는 다음달 말로 늦춰진 납입 역시 정상적으로 이뤄지기 어려운 것 아니냐는 우려의 시선을 보내고 있다. 이엠앤아이 관계자는 “자금 납입이 미뤄진 것은 FI 측의 요구였다”고만 설명했다.

신사업 기대 높일 때 주요주주들은 앞다퉈 지분 정리

이런 가운데 보유 지분율 5% 내외의 주요 주주들은 올 1분기 중 대부분 이탈한 것으로 나타나 주주들의 불안이 가중되고 있다. 대규모 주식을 매도한 이들 중에는 다른 상장사에서 투기성 치고 빠지기를 진행한 세력도 포함돼 있다. 대부분 단기로 주식을 보유했다가 빠르게 엑시트한 것으로 보인다.

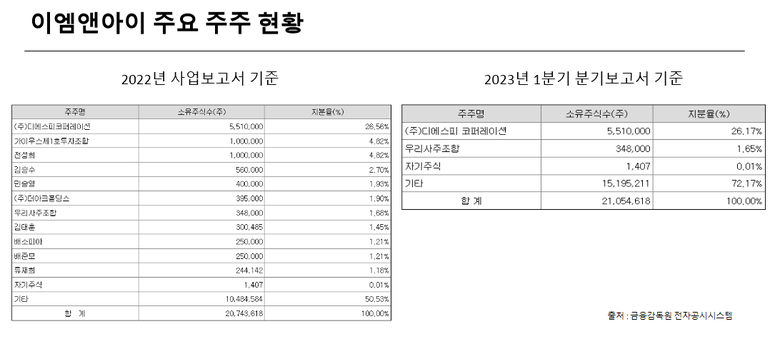

이엠앤아이의 올해 1분기 분기보고서의 주요 주주현황을 살펴보면 디에스피 코퍼레이션이 26.17%를 보유하고 있고, 우리사주조합이 1.65%, 기타주주가 72.17%를 보유하고 있다. 지난해 사업보고서에는 주요 주주가 10명(법인 포함)이 넘었던 것과는 대비되는 상황.

지난해 말까지 적게는 1%에서 많게는 4.82%까지 이엠앤아이의 주식을 보유하고 있던 주체들이 지난 3월 31일 전까지 모두 주식을 매도한 것으로 풀이된다. 이 가운데 가이우스제1호투자조합, 전성희씨, 김승수씨는 거래 재개 이전부터 주식을 보유하고 있었고, 재개 후 투자금을 회수한 것으로 보인다.

다만, 이들 중에서는 타 상장사에서도 단기간에 차익을 실현한 투기성 세력이 포함돼 있는 것으로 나타났다. 39만5000주를 보유했던 더아크홀딩스의 경우 과거 중앙디앤엠에 투자한 이력이 있고 최근 판타지오에서 CB를 통해 차익을 실현한 것으로 추정된다. 모두 오랜 적자를 기록하고 있는 한계기업들이다.

또 작년 말 이엠앤아이 지분을 취득한 뒤 올해 초 처분한 인물들 중에서는 2017년생, 2018년생 등 미성년자도 포함돼 있다. 누군가가 어린아이들의 이름을 빌려 차명 투자한 것으로 보인다. 해당 인물들은 베노홀딩스 CB를 인수한 투자조합에도 이름이 올라 있다.

이들을 비롯해 민승영 씨, 김태훈 씨, 류재희 씨 등은 각각 5% 이하의 지분을 지난해 4분기에 취득한 뒤 올해 초 처분했다. 모두 5% 이하의 지분만을 취득하며 공시 의무를 피해나갔다.

이처럼 주요 주주들이 단기간에 이탈하다 보니 일각에서는 2차전지 신사업이 주가 부양 재료로만 활용된 것 아니냐는 지적이 제기된다. 금융투자업계 관계자는 “주요 주주들의 이탈은 주가 하락으로 이어지기도 한다”며 “실제 자금이 들어오는지와 2차전지 사업이 어떻게 진행되는지를 주의깊게 지켜봐야 한다”고 말했다.