인더뉴스 유은실 기자ㅣ‘빚투(빚내서 투자)’와 ‘영끌(영혼까지 끌어모음)’의 시대입니다. 이 여파로 은행의 신용대출을 찾는 소비자가 늘다보니 자연스레 ‘내 신용등급’에 대한 궁금증도 커지고 있습니다. 은행의 신용대출 프라이싱(가격 매기기)에서 가장 중요한 요소는 당연히 ‘신용’입니다.

최근 신용대출 광풍 속에 우량한 신용을 통해 값싼 이자로 자금을 조달, 이를 투자해 수익을 내는 사례들이 여러 커뮤니티, 유튜브에서 공유되고 있습니다. 때문에 고신용자로 분류되는 1~2등급 신용자들은 은행을 방문할 때 낮은 금리를 예상하는 것이 일반적입니다.

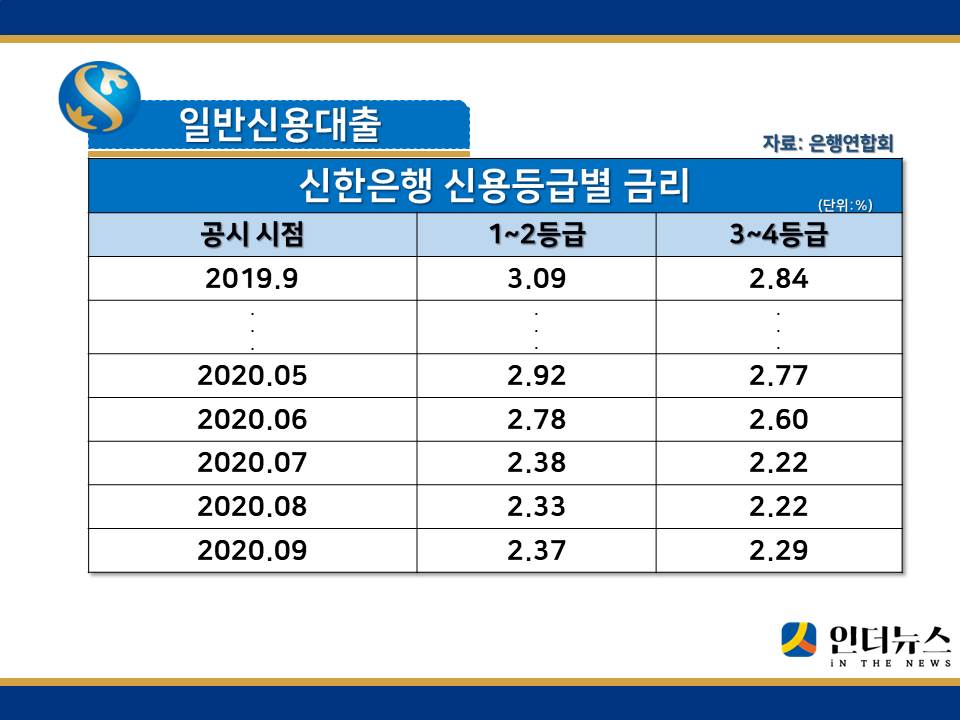

그러나 매달 20일 기준으로 공시되는 은행연합회 ‘일반신용대출 금리비교’ 자료를 살펴보면 신한은행의 금리는 조금 특이합니다. 평균적으로 1~2등급보다 3~4등급 신용자에게 적용되는 금리가 더 낮은 ‘역전현상’이 보입니다.

은행연합회 공시에 따르면 작년 5월부터 올해 9월까지 17개월 연속 신한은행 3~4등급 신용자의 대출금리는 고신용자로 분류되는 1~2등급보다 낮습니다. 9월 공시 기준으로 1~2등급은 2.37%, 3~4등급은 2.29%입니다. 금리 차가 가장 컸던 작년 9월엔 각각 3.09%, 2.84%로 0.25%포인트나 벌여졌습니다.

신한을 제외한 KB국민·하나·우리·NH농협 등 시중은행은 예상대로 고신용자의 금리가 더 낮습니다. 금리는 각 은행이 알아서 정하고, 공시되는 신용등급이 은행에서 사용하는 등급과는 다르게 부도율 기준으로 입력한다는 점을 감안하더라도 눈에 띄는 수치입니다.

은행권 관계자는 “신용대출 금리는 신용등급을 ‘원가’로 해서 책정된다는 전제를 감안할 때 이해하기 어려운 부분”이라며 “구체적인 이유는 모르지만 전략적인 측면이 고려된 것으로 보인다”고 말했습니다.

다른 은행들도 갸우뚱하는 일이 왜 생긴걸까요. 답은 협약대출입니다. 공무원이나 우량 직종에 종사하는 직장인들을 대상으로 대출을 해주는 협약대출이 일반신용대출에 포함돼 있습니다. 실제 신한은행은 협약대출 시 개인 신용등급이 아니라 재직하는 회사에 따라 금리를 산정하고 있습니다.

신한은행 관계자는 “쏠편한 직장인 대출S 등은 개인 신용등급이 아닌 협약된 회사에 따라 금리를 산정하고 있다”며 “신용대출을 많이 받는 고객들은 직장인에 30대~40대라는 특징이 있고, 3등급 이상에 다수 분포한다”고 설명했습니다,

이는 신한은행의 전략과도 맞닿아 있습니다. 조용병 신한금융 회장은 그룹사 공통으로 고객 세그먼트를 강화하라고 주문했습니다.

조 회장은 타깃 공략을 통한 고객 기반 확대를 그룹사 공통 전략으로 세웠습니다. 이에 따라 신한은행도 우량 직장인 고객 유치에 집중하고 있는 것으로 해석됩니다. 실제로 직장인 대상 은행권 대출 상품 중 신한은행 ‘쏠편한 직장인대출S’의 금리가 이달 기준으로 가장 낮습니다.

또 은퇴자 등 경제활동이 활발하지 않은 고객들이 신용 1~2등급에 다수 모여있는 점도 금리역전에 작용한 것으로 풀이됩니다. 은행권에서 신용대출 금리 산정시 반영되는 중요 요소 중 하나는 일정한 수입입니다. 이에 따라 고신용자라 하더라도 일정한 수입이 없다면 생각보다 높은 금리가 적용된다는 겁니다.

은행권은 우량 직종 종사자에게 협약된 금리를 제공하는 것이 은행 입장에서는 괜찮은 전략이라고 입을 모읍니다. 신용등급이 낮더라도 압류 위험성과 대출리스크가 적다고 판단하기 때문입니다.

은행권 관계자는 “신한은행만 유독 역전된 금리를 보이는 것은 3~4등급 신용자에게 협약대출이 많다는 의미로 해석된다”면서도 “반대로 보면 1~2등급에 비해 3~4등급 신용자에게 일반신용대출을 적게 해주는 것일 수도 있다”고 말했습니다.