인더뉴스 김서정 기자ㅣ 코스피 상장을 앞두고 있는 전자부품 업체 솔루엠이 자라(ZARA), H&M 등 다수의 글로벌 SPA(제조·유통 일괄형) 업체와 전자가격표시기(ESL) 도입 계약의 마무리 협상 단계를 밟고 있다. 계약이 최종 성사될 경우 기존 대형 유통업체를 중심으로 도입하고 있는 ESL의 사업 영역이 대폭 확대되면서 향후 실적 성장에도 긍정적인 영향을 미칠 것으로 예상된다.

전성호 솔루엠 대표는 최근 기업공개 기자간담회에서 "현재 반도체 사업 외 당사의 신사업인 ESL 사업에서 큰 실적이 기대된다"며 "국내외 다수의 패션의류 업체와 계약을 협의 중"이라고 말했다.

이어 "현재로선 자세히 밝히기는 어렵지만 자라, H&M 등 글로벌 유명 패션 기업들과의 계약 협상이 마무리 단계에 있다"고 덧붙였다.

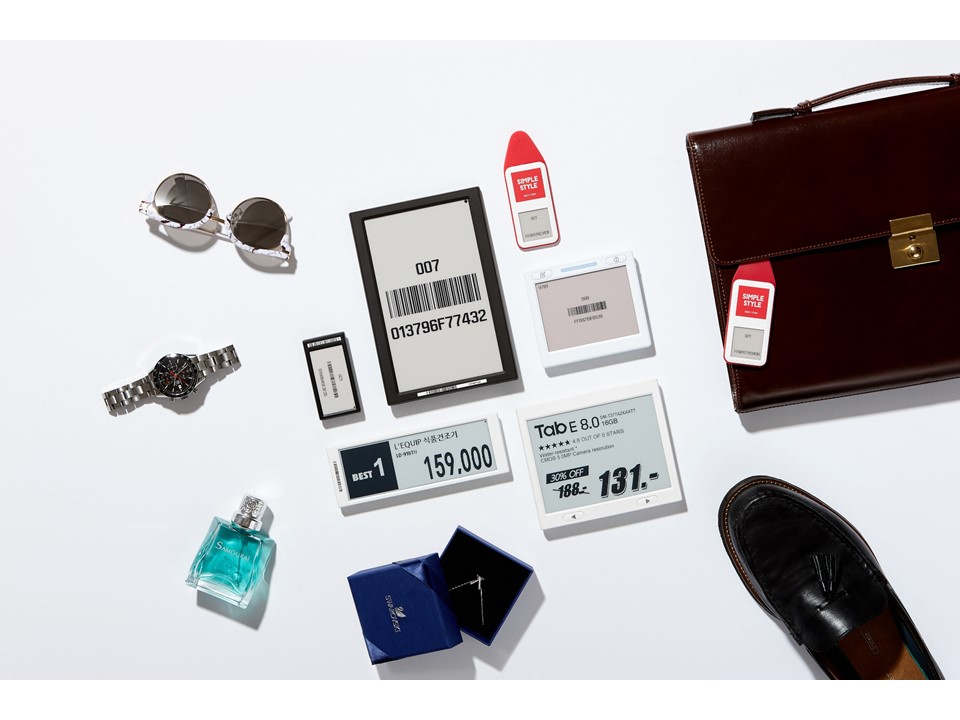

솔루엠의 ESL은 현재 대형마트와 슈퍼마켓 등 유통업체에 공급되고 있다. 수작업을 통해 수시로 교체해야 했던 가격표를 디지털화하는 방식이다. 손쉽게 가격을 바꿀 수 있는 ESL은 온라인 유통의 활성화에 맞춰 글로벌 시장에 빠른 속도로 유입되고 있다.

ESL은 기기 특성상 의류, 물류센터, 전시회 등 다양한 시장으로 확장이 용이하다. 따라서 솔루엠의 제품이 글로벌 SPA 기업들과 계약을 맺을 경우 향후 사업 확장세에 더욱 탄력이 붙을 것으로 업계는 내다보고 있다.

솔루엠의 ESL 사업부문을 책임지고 있는 이제호 전무는 "리테일과 유통부문에 주로 적용되던 ESL이 앞으로는 패션, 의류 분야에도 폭넓게 쓰여질 것으로 예상한다"면서 "솔루엠만의 차별화된 디자인과 기술경쟁력을 통해 향후 전개될 시장의 폭발적 성장에 선제적으로 대비하고 있다"고 강조했다.

지난 2018년 5682억원이었던 글로벌 ESL 시장은 2025년 2조7188억원 규모까지 확대될 것으로 전망되고 있다. 연평균 증가율은 25.1%다. 같은 기간 국내 ESL 시장 또한 173억원에서 1183억원으로 성장할 것으로 관측되고 있다.

솔루엠의 ESL 매출은 지난 2017년 482억원에서 2018년 803억원, 2019년 1251억원으로 가파른 성장세를 보이고 있다. 솔루엠은 2012년부터 후발 주자로 진입해 현재는 국내 1위로 올라섰다.

솔루엠의 고공 성장의 배경은 ESL 핵심 부품인 통신(Zigbee) IC와 디스플레이 제어(Driver) IC를 직접 설계한다는 점에 있다. 더불어 업계에서 유일하게 자체 생산 공장을 운영해 제조 원가에서부터 이익 창출이 이뤄진다.

한편 솔루엠은 지난 21~22일 이틀에 걸쳐 진행된 일반 공모 청약에서 인기몰이에 성공했다. 총 공모주식수의 20%인 128만주의 일반 공모 청약에서 총 14억 6914만주가 접수해 1147.76대 1의 경쟁률을 기록했으며 청약 증거금으로는 약 12조 4876억원이 몰렸다.

솔루엠은 지난해 3분기 연결 기준 누적 매출액 8120억원, 영업이익 457억원을 기록했다. 상장 예정일은 오는 2일이다. 대표 주관사는 미래에셋대우와 KB증권이고 삼성증권이 인수단으로 참여한다.