인더뉴스 문정태 기SK텔레콤(대표이사 박정호)이 12일 본사 T타워 수펙스홀에서 임시주주총회를 열고 SK텔레콤-SK스퀘어 분할안을 의결했습니다.

출석 주식 수 기준으로 인적분할 안건의 찬성률은 99.95%, 주식 액면분할 안건의 찬성률은 99.96%를 기록했는데요. 국민연금을 포함한 기관은 물론 개인 주주로부터 압도적인 지지를 받았습니다.

SK텔레콤과 SK스퀘어는 오는 11월1일(분할기일) 새롭게 출범할 예정입니다. 현 SK텔레콤은 주식 매매거래정지 기간(10월26일~11월26일)을 거쳐 11월29일에 SK텔레콤, SK스퀘어로 각각 변경상장·재상장됩니다.

박정호 CEO는 “회사 분할의 가장 큰 목적은 주주가치 극대화이며 분할 후 통신과 투자라는 명확한 아이덴티티로 빠른 성공 스토리를 써 나가겠다”며 “지금까지 잘 키워온 포트폴리오 가치를 시장에서 더 크게 인정받고 이를 주주들에게 돌려줄 것”이라고 했습니다.

SK텔레콤, ‘AI·디지털인프라 서비스’..SK스퀘어, ‘반도체·ICT 투자전문’ 회사로

SK텔레콤은 AI·디지털인프라 서비스 회사로 탈바꿈해 2020년 15조 원의 연간 매출을 2025년 22조 원까지 늘린다는 계획입니다. 3대 핵심 사업인 유무선통신, AI 기반 서비스, 디지털인프라 서비스에 집중합니다. 유무선통신 사업은 5G 1등 리더십을 공고히 하고 미디어 서비스의 성장세를 지속한다는 계획입니다.

AI 기반 서비스는 지난 8월 출시해 좋은 반응을 얻고 있는 구독 서비스 ‘T우주’를 온오프라인 구독 커머스 플랫폼으로 진화시키고, 메타버스 플랫폼 ‘이프랜드(ifland)’와 연계한 메타버스 사업 규모를 확대할 방침입니다.

디지털인프라 서비스 사업은 5G MEC(모바일에지컴퓨팅) 등을 활용해 성장성이 높은 데이터센터, 클라우드, Industrial IoT 사업을 본격 확대할 예정입니다.

SK텔레콤 산하에는 유무선통신 사업 등에 시너지를 낼 수 있는 SK브로드밴드·SK텔링크·피에스앤마케팅·F&U신용정보·서비스탑·서비스에이스·SK오앤에스 등이 위치합니다.

SK스퀘어는 반도체·ICT 투자전문 회사로 출범합니다. 지금까지 반도체·ICT 플랫폼 사업 투자를 통해 축적된 투자 성공 DNA를 바탕으로 현재 26조 원인 순자산가치를 2025년 약 3배에 달하는 75조 원으로 키운다는 비전입니다.

‘광장’ 또는 ‘제곱’을 뜻하는 사명처럼 반도체·미디어·보안·커머스 등 주요 포트폴리오 자산을 기반으로 과감하고 선제적인 투자를 통해 대한민국 ICT 업계 전반에 활력을 불어넣는다는 계획입니다.

SK스퀘어는 상장회사로서 여느 비상장 투자회사(PE, Private Equity)와 달리 일반 주주들도 회사의 투자 활동에 함께 참여할 수 있는 장점이 있습니다.

SK스퀘어 산하에는 16개 회사를 편제합니다. 대상 회사는 SK하이닉스, ADT캡스, 11번가, 티맵모빌리티, 원스토어, 콘텐츠웨이브, 드림어스컴퍼니, SK플래닛, FSK L&S, 인크로스, 나노엔텍, 스파크플러스, SK Telecom CST1, SK Telecom TMT Investment, ID Quantique, Techmaker 등 입니다.

주주·구성원 등 지지 속 출범하는 SK텔레콤-SK스퀘어

주주를 포함한 다양한 이해관계자들은 올해 SK텔레콤의 주주가치 제고 노력에 변함없는 지지를 보냈습니다. 이에 SK텔레콤의 현재 주가(지난 1월 4일 23만7000원, 10월 8일 30만4500원)는 연초 대비 약 30% 상승했습니다.

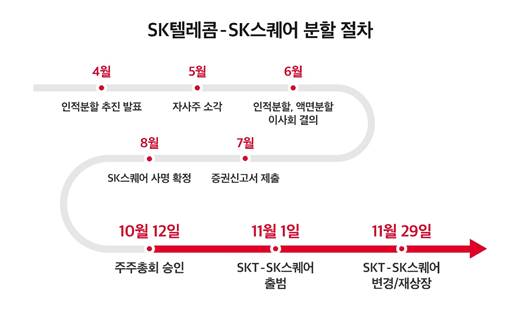

SK텔레콤은 올해 4월 인적분할 추진을 처음으로 공식화하며 기업가치를 온전히 평가받아 미래 성장을 가속화하고 주주가치를 제고하겠다는 목표를 명확히 밝혔습니다.

또 5월에는 자사주 869만주(발행주식 총수의 10.8% 규모)를 사실상 전량 소각하고, 6월 이사회에서 SK텔레콤-SK스퀘어의 약 6대4 인적분할과 5대1 주식 액면분할을 결의하는 등 주주가치 제고 행보를 이어갔습니다.

최근에는 금융당국에 증권신고서 제출을 완료하고 신설회사 사명을 ‘SK스퀘어’로 확정했으며, 오늘(12일) 임시주주총회에서 주주들로부터 분할 승인을 받았습니다. SK텔레콤과 SK스퀘어는 오는 11월 1일 출범하고 11월29일 유가증권시장에 상장될 예정입니다.

한편, 이날 임시주주총회에서는 SK텔레콤(존속회사) 기타비상무이사 선임 안건(최규남 현 SK수펙스추구협의회 미래사업팀장)도 통과됐습니다.