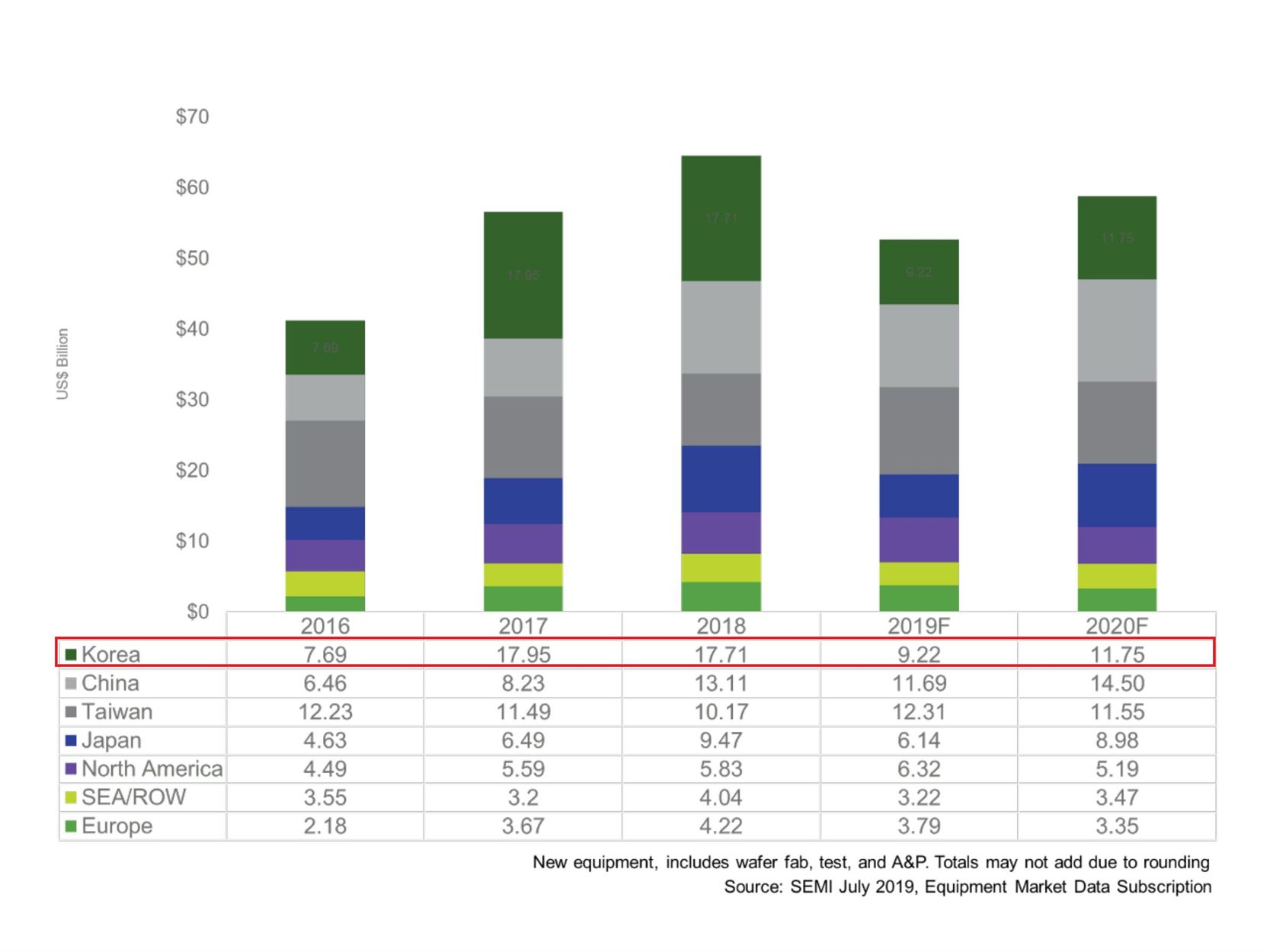

인더뉴스 이진솔 기자ㅣ올해 세계 반도체 장비 시장 매출액이 지난해 645억 달러에서 약 18.4% 하락한 527억 달러가 될 것이라는 전망이 나왔다. 무역전쟁에 따른 불확실성 심화와 메모리 반도체 약세로 한국 장비 시장은 크게 위축될 것으로 보인다.

11일 국제반도체장비재료협회(SEMI)가 미국 샌프란시스코에서 열린 ‘SEMICON West 2019’에서 발표한 내용에 따르면 내년 세계 반도체 장비 매출액은 11.6% 증가한 588억 달러로 전망된다.

SEMI가 발표한 올해와 내년 전망치는 미·중 무역분쟁 등 정치 이슈에 따른 투자액 하향과 시장 불확실성을 반영했다. 하지만 한국과 일본 간 수출 갈등 이슈가 생기기 전에 집계돼 관련 여파는 포함되지 않았다.

장비시장 전망은 어둡다. 올해 웨이퍼 가공 장비 매출액은 지난해에서 19.1% 감소한 422억 달러로 예상된다. 팹 설비, 웨이퍼 제조, 마스크·레티클 장비 등 기타 전공정 장비 매출액은 4.2% 줄어든 26억 달러가 될 것으로 보인다.

대만은 한국을 제치고 세계 1위 장비 시장으로 부상할 것으로 보인다. 대만은 올해 21.1% 성장률을 기록할 것으로 전망된다. 반면 한국은 메모리 반도체 시장 침체로 주요 기업이 투자를 줄이며 3위로 내려앉을 것으로 추정된다. 다만 2020년 시장이 개선되면 2위로 반등할 가능성도 있다.

중국은 2년 연속 2위를 유지했고 미국은 대만 다음으로 높은 8.4% 성장률을 보이며 네 번째 시장이 될 것으로 예상된다. 일본과 유럽, 기타 지역이 뒤를 이었다.

SEMI는 메모리 소비 상승과 중국의 반도체 굴기 등으로 내년에는 반도체 장비 시장이 회복될 것으로 전망했다. 2020년 중국은 반도체 장비 매출액으로 145억 달러를 기록하며 가장 큰 시장으로 도약하게 된다. 한국은 117억 달러, 대만은 115억 달러로 규모로 예상된다.

SEMI는 “2020년 거시 경제 상황이 개선되고 무역 갈등이 해소되면 더 많은 상승 여력이 있을 것”이라고 말했다.

![[C-레벨 터치]치킨 3위 교촌…허니시리즈 만든 송종화 ‘절박함’ 통할까](https://www.inthenews.co.kr/data/cache/public/photos/20240417/art_17138369463842_6d6cce_120x90.png)