인더뉴스 김현우 기자ㅣ

인더뉴스와 인스토리얼이 보험에 만연한 정보 비대칭 문제를 해결하는 데 힘을 모읍니다. 약관에 근거하고 최고 수준의 보험 전문가와 협업해 보험의 바른 기준을 제시합니다. 제대로 된 보험 콘텐츠를 기획하고 제작해 보험 소비자도 쉽고 올바른 정보를 제공받을 수 있도록 노력하겠습니다. 보험을 사용하는 누구라도 올바른 보험정보를 만날 수 있도록 힘쓰겠습니다. [편집자주]

▲오명진 계리사 (오계리) : 안녕하세요. 오계리! 오명진 계리사입니다. 오늘부터 ‘오계리의 보험 탐구’라는 코너를 통해 보험에 관한 정보를 알려드릴까 하는데요. 첫번째 시간으로 생명 보험사에서 가장 많이 판매하기도 했고, 우리나라 보험의 시작이기도 했던 사망 보험, 그 중에서도 보험료가 가장 비싸다고 이야기하는 종신 보험에 대해 알아볼까 합니다.

비싸다고 이야기하면서 수많은 사람들이 종신 보험을 왜 가입하는지 상품의 구조 측면에서 파헤쳐 보고 반드시 가입해야하는 상품인지 되짚어 보는 시간을 가져보겠습니다.

<종신보험의 정의>

▲오계리: 종신보험을 정의함에 있어 2가지 요소를 먼저 아셔야 합니다. 바로 보험기간과 보장내용입니다. 종신보험은 보험기간이 종신 즉, 무한대 기간동안 사망이라는 보장내용을 담보하는 상품을 말합니다. 흔히들 종신보험이라고 하면 ‘다 보장되는 상품 아니냐’, ‘종합형 상품이다’ 등 만능보험으로 오해하는 경우도 있는데요. 정확하게는 종신토록 사망을 보장하는 상품으로 정의를 내릴 수 있습니다.

종신보험의 보험료는 경험생명표라고 하는 특정기간 동안 사람들의 연령별 사망률 변화를 분석해 작성한 표를 토대로 책정하게 됩니다. 현재 우리나라는 9차 경험생명표를 사용하고 있는데, 90년대 혹은 2000년대 초반에 사용했던 3~4차 경험생명표에 비해 사망률에 많은 변화가 있었습니다.

조기에 사망할 확률이 많이 줄어들고, 평균수명도 길어짐에 따라 종신보험의 보험료가 점차 저렴해지고 있기도 합니다.

<종신보험 변천사>

▲오계리: 종신보험은 예전부터 다양한 컨셉의 변화를 통해 판매가 돼 왔는데요, 80~90년대 종신사망보험은 교육보험이라는 이름으로 많은 판매고를 올리기도 했습니다. 한 가정의 가장이 조기에 사망하는 경우 자식의 교육비를 책임져줄 상품이 필요하다는 컨셉이 그것인데요, 아무래도 교육열이 높은 우리나라 부모들의 정서를 자극시키기에는 좋은 소재가 아니었을까 생각합니다.

이후 2000년대에 들어서면서 교육 뿐만 아니라 가장이 사망하는 경우 가족의 생계 전체를 책임져줄 수 있는 보장자산의 개념으로 확대가 되기 시작합니다. 2000년대 중반에 들어서면서 생명보험사 종신보험이 사실상 위기를 맞게 되는데요, 2가지 이유가 있을 듯 합니다.

첫번째로 사망이라는 보장만을 놓고 봤을 때 만기가 80세 또는 100세 등의 기간이 정해져 있는 정기보험의 보험료가 매우 저렴했다는 점. 다음으로 더 이상 사람들이 한 가정의 가장으로서 사망에 대한 준비보다는 살아있을 때 더 행복하게 살고 싶다는 사회 전반의 분위기도 큰 영향을 줬다고 생각합니다.

1인가구, 비혼, 욜로, 소확행 같은 단어들이 생겨난 배경을 보면 사망보험에 대한 니즈가 많이 줄어든 것 또한 사실이죠. 2010년대 들어서면서 종신보험의 컨셉은 재테크, 재무설계, 저축 등의 개념으로 변형되기 시작합니다.

쉽게 말해 사망하면 1억원의 보험금이라는 기존 보장자산 컨셉보다는 오히려 나이가 들어 특정연령이 넘어가면 납입한 보험료보다 더 많이 돌려받을 수 있다고 얘기하며 ‘본전심리’를 자극하는 형태입니다.

고객 입장에서는 사망시 1억원이 나올 뿐만 아니라 사망하지 않더라도 언젠가는 반드시 1억원에 가까운 환급금을 받아갈 수 있다는 생각에 보험료가 저렴하지 않음에도 흔쾌히 종신보험을 가입합니다.

오늘 이 부분에 대해 설명을 더 드려볼까 하는데요, 돌려받는 종신, 연금으로 받아가는 종신 등의 컨셉은 어떻게 가능한 것인지 보험료 구조를 통해 알아보겠습니다.

<종신보험의 보험료 구조>

▲오계리: 회사마다 보험료가 다를 수 있지만 편의상 특정 생명보험사의 종신보험을 예시로 들어 설명드리겠습니다.

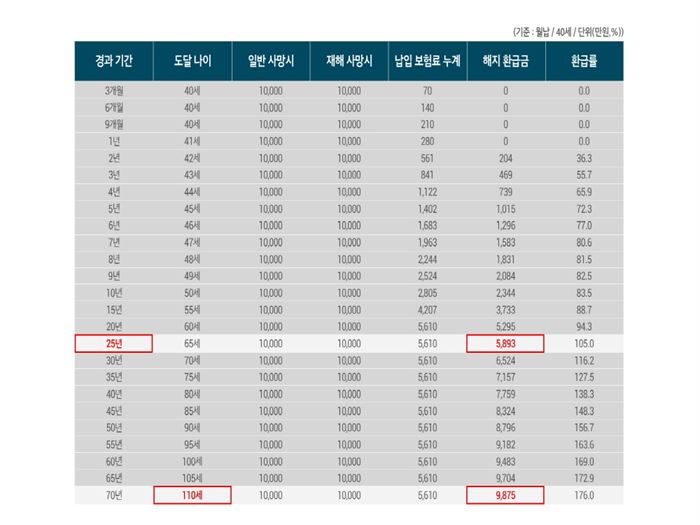

표1에서 보시는 것처럼 사망시 1억원을 받을 수 있도록 보장금액을 설정하는 경우 보험료를 약 20년 동안 납입한다고 했을 때 40세 남자를 기준으로 매월 약 23만원의 보험료가 책정됩니다. 20년동안 총 보험료는 약 5600만원을 납입하게 됩니다.

표2와 같이 재미 있는 사실은 이 사람이 보험을 가입한지 약 25년이 지난 시점에는 납입한 5600만원의 보험료보다 많은 약 5890만원의 책임준비금이 책정돼 있습니다. 이 말은 25년이 경과한 시점에 이분이 만약 종신보험을 해지하게 되면 보험사가 그 시점에 쌓아 놓은 책임준비금을 모두 돌려주겠다는 의미입니다.

보험사는 고객으로부터 받은 보험료를 고객이 언제 사망할지 모르기때문에 책임준비금이라고 부르는 금액을 별도로 쌓아 놓게 돼 있는데요. 25년이 지난 시점에 고객이 종신보험을 해지하게 되면 더 이상 사망보험금을 지급할 일이 없어지기 때문에 쌓아놓은 책임준비금을 해지환급금으로 돌려주게 됩니다.

이후 경과기간이 점점 더 길어지고 나이가 들수록 이 분의 책임준비금 즉, 해지환급금이 점점 증가해 110세 시점에는 사망시 보장금액인 1억원에 거의 근접한 약 9875만원 정도의 해지환급금이 책정돼 있습니다.

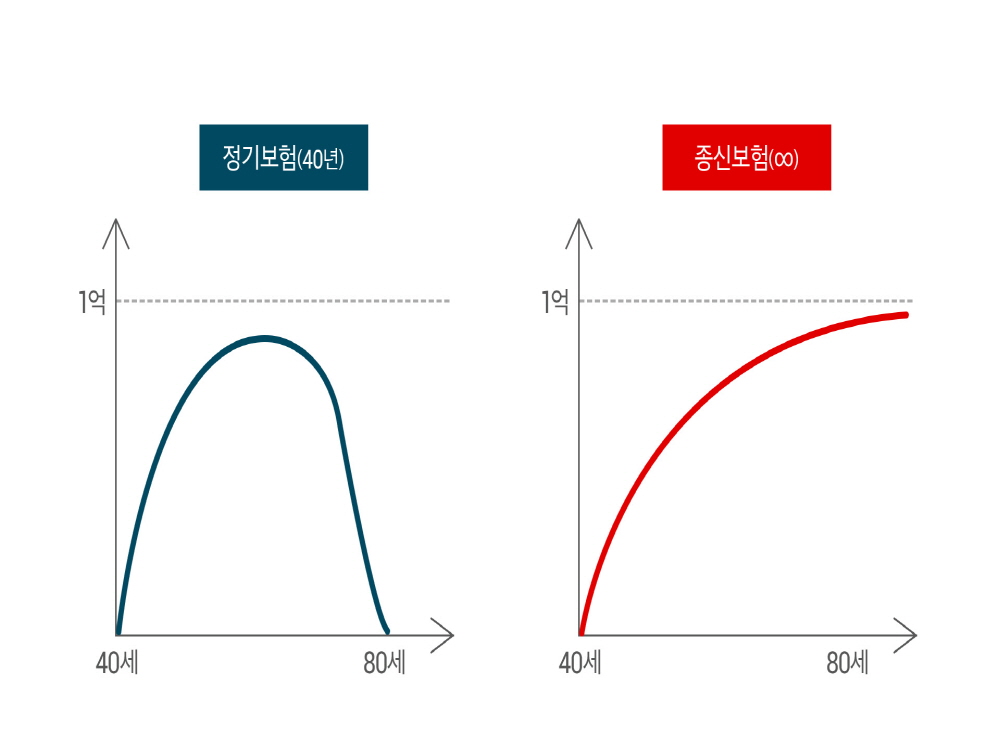

만기가 정해진 정기보험과 만기가 무한대인 종신보험의 연령별 환급금을 비교해 보면 보시는 그래프1과 같은 차이를 보이게 됩니다. 만기가 정해진 보험의 경우 만기가 지나고 나면 보험사 입장에서는 더 이상 사망보장금액을 줘야할 이유가 없기 때문에 책임준비금 또한 ‘0’으로 바뀌게 됩니다.

반면 종신보험은 기간이 정해져 있지 않기 때문에 반드시 1억이라는 금액에 대해서는 사망을 하거나 생존기간이 매우 길어지더라도 반드시 가입자에게 지급을 할 수밖에 없기 때문에 둘의 책임준비금의 차이가 나타나는 것입니다.

만기가 정해진 사망보험은 종신보험에 비해 보험료가 저렴한 것은 사실이나 만기가 지나면 돌려받는 금액이 없는 소멸성 보험이고, 종신보험은 보험료는 비싸지만 본인이 사망하거나 혹은 생존상태에서 특정기간이 지나고 나서 해지를 하더라도 언젠가는 반드시 1억원에 가까운 금액을 받을 수 있는 상품입니다. 이러한 생각에 많은 사람들이 종신보험에 가입을 합니다.

여기까지 종신보험의 보험료와 책임준비금이라고 하는 구조에 대해 알아봤는데요, 다음 시간에는 최근에 종신보험 판매콘셉트인 저축과 환급에 대한 이야기를 해 볼까 합니다.

사망보장을 내려놓고 저축이라는 콘셉트를 강조하는 이유와 혹시 문제점이나 경계해야할 부분은 없는지 살펴보도록 하겠습니다.

![[C-레벨 터치]치킨 3위 교촌…허니시리즈 만든 송종화 ‘절박함’ 통할까](https://www.inthenews.co.kr/data/cache/public/photos/20240417/art_17138369463842_6d6cce_120x90.png)