인더뉴스 유은실 기자ㅣ“경험상 중소기업 취업청년 전세대출을 받으려면 농협은 가지 않는 것이 좋습니다. 특히 들어가는 곳이 다세대가 아니라 다가구, 단독주택, 원룸 건물이라면 농협 말고 다른 은행에 가세요”

“주거래 은행이 농협이라 주택기금에서 가심사 통과 후 농협에 가서 문의했는데 100% 대출은 없다고 하네요. 무조건 80%까지만 된다며 서류도 보지 않아요. 주택기금 사이트에는 농협에서도 중기청 대출을 취급한다고 돼 있는데도 말이죠.”

‘중소기업 취업청년 전세대출’을 신청하려는 청년들 사이에서 심심치 않게 들리는 목소리입니다. 같은 대출인데도 상품을 취급하는 5개 은행(KB국민, 신한, 하나, NH농협, IBK기업은행)마다 실행에 큰 차이가 있습니다. 특히, 농협은행은 들끊는 소비자 원성과 함께 실제 대출 실적도 가장 적은 것으로 나타났습니다.

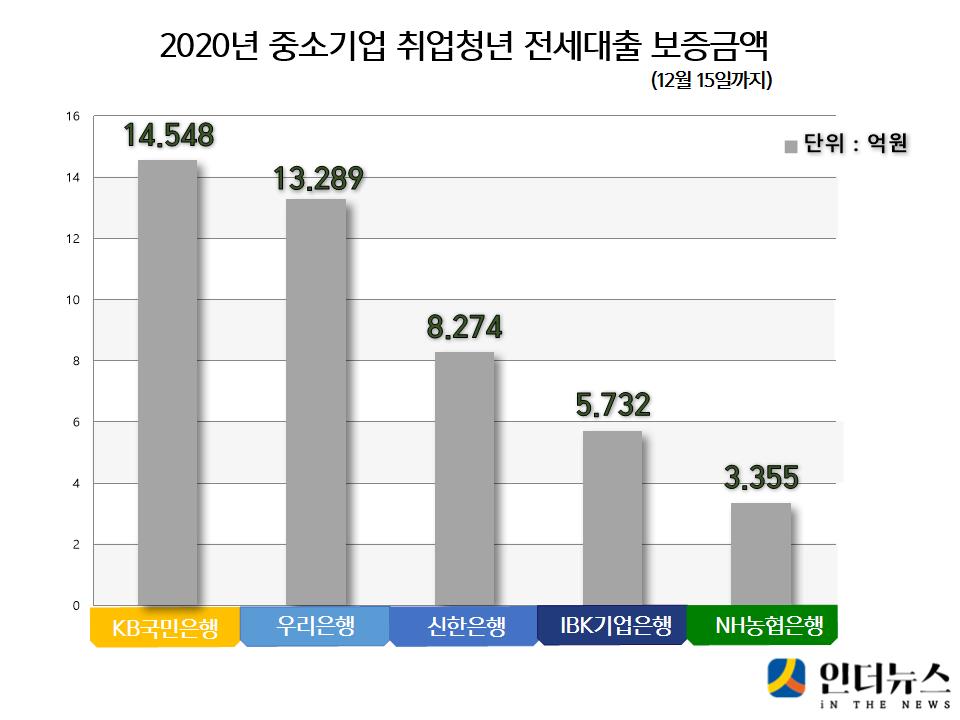

본지가 한국주택금융공사에서 확인한 ‘2020년 금융기관별 중소기업 취업청년 전세대출 보증현황’에 따르면 올해 1월부터 12월 15일까지 5개 은행의 관련 대출은 6만 7691건(4조 5197억원)에 이릅니다.

중소기업 취업청년 전세대출은 정부가 중소기업에 취업한 청년들에게 연 1.2% 고정금리로 최대 1억원 이내의 전세 보증금을 빌려주는 상품입니다. 국토교통부 주택기금과가 지원하고, 주택도시보증공사(HUG), 한국주택금융공사(주금공)가 각각 100%, 80%를 보증합니다.

주금공 자료에 따르면 해당 상품을 취급하는 은행 중 가장 실적이 저조한 곳은 농협은행입니다. 건수(5661건)와 금액(3355억원) 모두 최하위에 머물러 있습니다. 공급금액이 가장 많은 KB국민은행과 비교하면 4분의 1 수준에도 미치지 못합니다.

실제 청년주택 정보와 관련된 온라인 카페에는 농협은행에 대출을 신청했다 거절된 사례와 농협 말고 다른 은행을 찾아 성공한 후기 등을 어렵지 않게 찾아볼 수 있습니다.

농협은행은 이같은 결과가 나온 이유를 뚜렷히 파악하고 있지 못합니다. 대출 과정이 다른 은행과 비교해 까다롭지 않은데도 실적이 떨어진다는 정도입니다.

농협은행 관계자는 "다만 수치상 차이가 나는 부분은 농협이 가진 특수성으로 고객층이 다를 수 있다는 점, 다른 상품에 중점을 두고 대출이 이뤄질 수 있다는 점 등이 복합적으로 작용한 것 같다"고 말했습니다.

은행권은 중소기업 청년 전세대출의 경우 업무 난이도가 높아 축적된 역량과 전산 구축 등의 여건이 뒷받침돼야 한다고 입을 모읍니다. 실제 대출에 성공해 청년층 지원의 목적을 달성하기 위해서는 관련 인프라가 바탕이 돼야한다는 겁니다.

KB국민은행 관계자는 “중소기업 청년 전세대출 업무를 쉽게 취급하기 위해 주무부서에서 편리한 전산구축과 상품설명서 안내장을 만들었다”며 “영업점에서 보다 쉽게 상담하고 대출할 수 있는 환경을 조성한 것이 대출 공급으로 이어진 것”이라고 설명했습니다.

우리은행 관계자는 “주택금융공사의 간사 수탁은행으로 그동안 직원들의 축적된 역량과 영업력을 바탕으로 중소기업 청년들을 적극 지원하고 있다”고 말했습니다.

![[C-레벨 터치] 김상현 롯데유통군 부회장 “글로벌 확장·AI 혁신서 기회 모색”](https://www.inthenews.co.kr/data/cache/public/photos/20250623/art_17490840359874_191ac4_357x250.jpg)

![[인더보드] 윤재원 신한지주 의장 해외IR…“지배구조 선진화 밸류업 밑거름”](https://www.inthenews.co.kr/data/cache/public/photos/20250622/art_17487885347285_e5ffdd_120x90.jpg)