인더뉴스 양귀남 기자ㅣ항공기 부품가공 업체 켄코아에어로스페이스가 수익성 악화에 시달리고 있는 가운데 대규모 잠재 물량(오버행) 리스크마저 불거지며 주가에 압박 요인이 되고 있다. 제조업 최초로 이익 미실현 특례상장(일명 테슬라 상장)을 통해 코스닥에 입성한 켄코아는 상장 당시 낙관적 전망과 달리 갈수록 적자 폭을 키우고 있어 투자자들의 불안감을 높이는 모습이다.

대주주 락업 해제에 대규모 CB 전환 도래

4일 금융투자업계와 금융감독원 등에 따르면 켄코아는 14만6388주 규모의 전환청구권이 행사됐다고 지난 2일 공시했다. 전환가는 1만2296원이고 오는 15일 상장된다.

이는 1년 전 발행한 전환사채(CB)의 일부 물량으로, 아직 229만3428주(282억원) 규모의 미전환 물량이 남아있다. 발행 당시 전환가는 1만5369원, 발행 주식수는 195만1981주였지만 주가 하락에 따라 수차례 전환가 조정이 이뤄져 발행가능 주식수가 243만9817주로 늘어났다. 발행 대상은 스카이워크 까노니꼬 등 20여곳의 사모펀드다. 특히 사채 발행 시 표면이자율과 만기이자율이 모두 0%여서 주가가 전환가를 웃돌 경우 주식으로 전환될 가능성이 높다.

최대주주가 보유한 지분도 매도가 가능해진다. 지난 3일 기준으로 케네스민규리 대표가 보유한 354만8261주의 2년 보호예수가 해제됐기 때문이다. 케네스민규리 대표의 지분율은 상장 당시 39.44%였지만 이후 우선주의 보통주 전환 등으로 주식수가 늘어나 현재 30.11%로 줄어든 상태다. 현재 켄코아의 총 발행주식수는 1178만여주다.

켄코아의 상장 전 투자자들은 상당수가 이미 지난해 주식을 처분하며 수익을 확정지은 상태다. 라로슈는 지난해 7월 장내매도와 시간외매도를 통해 83만주를 처분했다. 켄코아 주가는 라로슈가 매도한 당일 상장 후 최고 주가를 찍은 뒤 이후 지속적인 하락세를 그리고 있다. 대규모 계약 공시를 한 지난해 10월 19일에도 대량 거래와 함께 주가가 곤두박질치는 등 호재와 함께 매도 물량이 쏟아지는 모습도 나타나고 있다. 지난 3일 역시 미국 M&J사에 지분 투자한다는 소식을 전했지만 반짝 상승 뒤 매도 물량이 쏟아지며 하락세로 마감했다.

라로슈는 앞서 지난해 3월 전환우선주를 보통주로 전환해 214만여주를 확보했다. 사모투자펀드(PEF)운용사인 센트로이드인베스트먼트도 최근 켄코아 투자금 회수를 1차적으로 마무리했다.

159억 흑자 전망했지만..늘어나는 적자

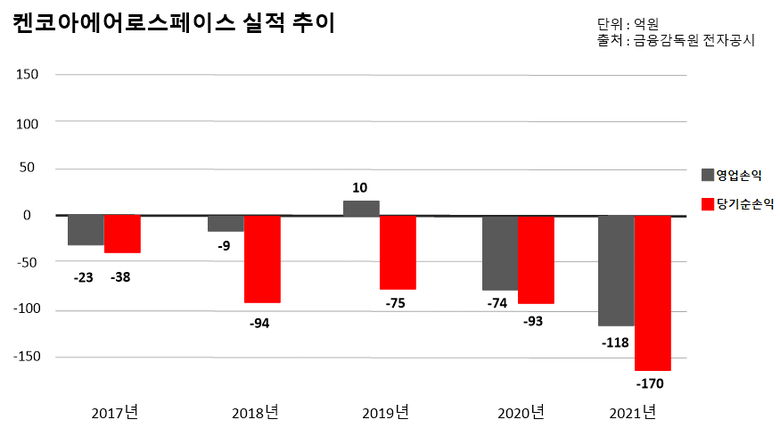

오버행 리스크와 함께 악화되고 있는 실적도 부담 요소다. 켄코아는 최근 손익구조 30% 이상 변동 공시를 통해 지난해 영업손실과 당기순손실이 각각 118억원, 170억원을 기록했다고 밝혔다. 이는 전년(-74억원, -93억원) 대비 적자 규모가 대폭 커진 결과다. 4분기만 보면 영업손실 50억원, 순손실 74억원으로 역대 최대 규모의 적자를 기록했다.

켄코아는 지난 2020년 이익 미실현 특례상장 제도, 즉 테슬라요건 상장을 통해 증시에 입성했다. 이 제도는 미국 증시의 테슬라가 적자에도 나스닥에 상장 후 성장한 것에서 착안해 국내에서 지난 2017년부터 시행했다. 영업손익이 적자인 기업에 상장 요건을 완화해 증시 입성의 기회를 부여하는 제도다.

상장 당시 켄코아는 항공 부품 사업에 대한 성장 기대로 시장의 주목을 받았다. 당시 IPO 주관사인 NH투자증권은 켄코아의 공모가를 1만원으로 책정하는 과정에서 2020년 흑자 전환한 뒤 2021년 159억원의 순이익을 기록할 것으로 추정했다. 하지만 기대와 달리 회사 실적은 갈수록 적자 폭이 커지고 있는 상황이다. 실적 실망감에 주가 역시 하락 곡선을 그리며 지난해 기록한 고점 대비 40% 가량 빠져 있다.

하지만 NH투자증권은 최근 보고서를 통해 “에어버스 여객기에서 화물기로의 개조 사업 진출이 신성장동력으로 부각되고 있다”며 여전히 긍정적인 관점을 유지했다.

이 회사는 내후년까지는 연속 적자로 인한 패널티가 유예되지만 그 이후에도 흑자 전환하지 못할 경우 관리종목 지정 또는 상장 폐지가 될 수 있는 상황이다. 켄코아는 이익미실현기업 상장 요건에 따라 5개 사업연도, 즉 2024년까지 연속 적자로 인한 불이익이 유예된다.

회사는 지난해 CB 발행을 통해 조달한 자금 중 112억원을 해외 비상장 자회사인 켄코아 그룹 LLC 지분 취득에 사용했다. 업계 관계자는 “실적 개선이 더딘 상황에서 주가가 전환가액 아래로 다시 내려간다면 투자 수익을 기대하기 힘들 수 있다”며 “전환가액 위에서는 CB 보유자들의 주식 전환 가능성이 높고 이는 단기적으로 주가에 부담이 될 것”이라고 말했다.

![[3분기 실적] 대한항공, 외부 변수에 ‘난기류’…4분기 반등 노린다](https://www.inthenews.co.kr/data/cache/public/photos/20251043/art_17610322680568_5c20b0_120x90.jpg)