인더뉴스 양귀남 기자ㅣ3년 여를 끌어온 현대중공업그룹과 대우조선해양 간 인수·합병이 결국 무산됐다. 이후 관련 기업들의 주가가 하락하며 인수·합병 무산으로 인한 악영향을 우려하는 모습이다. 하지만 증권가에서는 인수 관련 불확실성 해소라는 부분에 주목하며 관련 기업에 대한 엇갈린 주가 전망을 내놓고 있다.

지난 13일(현지시간) EU 집행위원회는 현대중공업그룹과 대우조선해양의 기업결합을 불허했다고 밝혔다. 액화천연가스(LNG) 운반선 시장에서 지배적인 위치를 형성해 경쟁을 저해한다는 것이 직접적인 이유였다.

합병 무산 다음날인 14일에는 한국조선해양과 대우조선해양의 주가는 각각 약보합, 보합으로 마무리했다. 하지만 이번주 들어 하락세가 이어지며 합병 무산의 여파가 아직 끝나지 않은 모습을 보이고 있다.

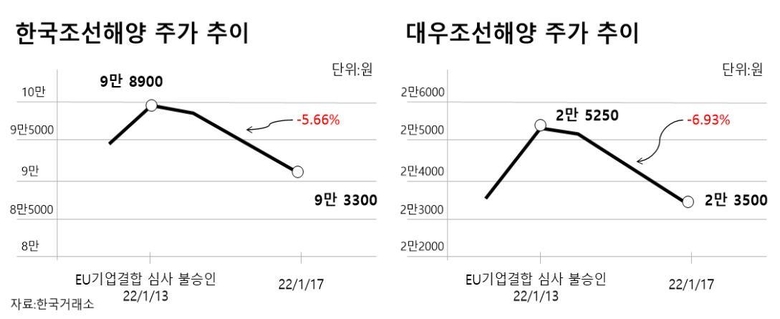

한국조선해양은 지난 17일 9만 3300 원을 기록하며 합병 무산 발표 전날 9만 8900 원 대비 5.66% 하락한 상태다. 대우조선해양은 지난 17일 2만 3500 원을 기록하며 합병 무산 발표 전날보다 6.93% 하락한 채 마감했다.

한국조선해양의 모회사인 현대중공업지주는 합병 무산 후 4.26% 하락한 상태이고 자회사인 현대중공업은 3.3% 하락하며 관련주들이 일제히 약세 흐름을 보이고 있다.

하지만 증권가는 인수·합병 무산이 현대중공업그룹주에 긍정적인 요소로 작용할 수 있다는 분석을 내놓고 있다. 최근 주가 하락은 시장 전체의 약세 흐름도 어느 정도 반영됐다는 분석이다. 무엇보다 1조 5000억 원 규모의 유상증자 계획이 무산되면서 불확실성이 해소됐다는 해석이다.

정동익 KB증권 연구원은 “대우조선해양의 인수의 주체로 한국조선해양의 대규모 유상증자가 예고돼 있었다”며 “유상증자에 따른 희석우려가 주가에 반영됐었지만 인수 불발로 할인이 완화될 것”이라고 말했다.

황어연 신한금융투자 연구원은 “지난해 12월부터 주가가 조정 받은 점을 미루어 봤을 때, 기업결합 심사 무산 관련 악재는 이미 선반영된 것”이라며 “연초부터 수주가 지속되고 있기 때문에 주가는 1분기부터 반등이 예상된다”고 분석했다.

긍정적인 전망이 나오고 있는 한국조선해양과는 달리 대우조선해양에 관해서는 불확실성 확대가 불가피하다는 주장이 제기된다. 인수 과정에서 기대했던 1조 5000억 원 규모의 유상증자 불발로 인한 재무 불확실성과 재매각 추진에 따른 불확실성이 변동성으로 이어질 것이란 전망이다.

대신증권은 대우조선해양에 대해 기업결합 불허가 부담요인으로 작용한다며 목표주가를 2만 8000 원에서 2만 5000 원으로 하향 조정했다. 이동헌 대신증권 연구원은 “조선사 중 LNG기술이 상대적 우위에 있지만 재무구조 개선과 재매각 계획을 먼저 확인할 필요가 있다”고 설명했다.

한영수 삼성증권 연구원은 “채권단의 지원 연장과 현금흐름 개선으로 대우조선해양의 재무구조 개선 방안이 완전히 불필요해진 것인지는 확인이 필요하다”며 “투자자들 시각에서는 불확실성으로 해석할 수 있는 부분”이라고 말했다.

한편, 정부는 대우조선해양의 민영화를 위해 재매각을 추진할 것을 시사했다.