인더뉴스 양귀남 기자ㅣ코스닥 상장사 에스씨엠생명과학이 대규모 주주배정 유상증자를 진행한다고 밝히며 어려운 재무상황 속 주주들에게 손을 벌렸다. 하지만 최대주주는 유상증자 기간을 전후해 보유 주식을 매각, 상속세와 청약 참여 자금을 마련한다고 밝혀 논란이 일고 있다.

최대주주는 이번 유증에서 15% 내외만 참여한다고 밝힌 상태다. 이렇다 보니 당면한 자금난은 소액주주들로부터 돈을 조달해 해소하고 최대주주는 현금 확보에 힘쓰고 있다는 비판이 제기된다.

14일 금융투자업계 및 한국거래소에 따르면 에스씨엠생명과학은 지난 9일 유·무상증자를 진행한다고 밝혔다. 315억원 규모의 주주배정 유상증자를 진행한 후 1주당 0.2주를 배정하는 무상증자를 진행한다는 계획이다.

회사는 유상증자를 통해 조달한 자금 중 253억원을 운영자금, 56억 3000만원을 채무상환자금, 6억 5400만원을 기타자금으로 활용할 예정이라고 공시했다. 부실 경영으로 회사 사정이 갈수록 악화하는 상황에서 소액주주들에게 도움을 요청한 것.

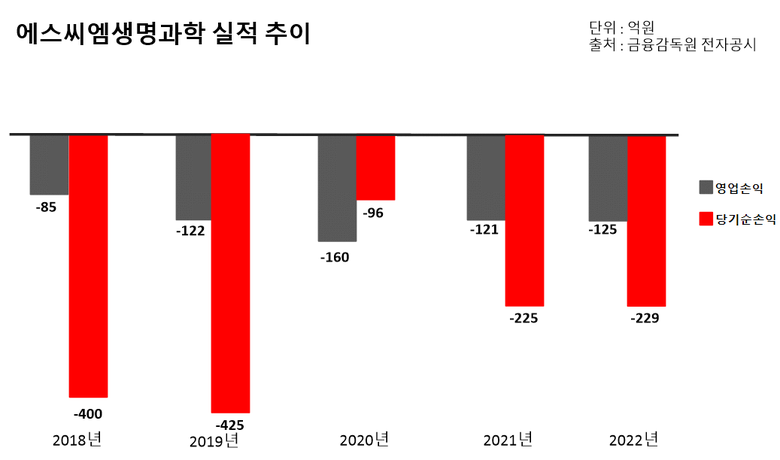

에스씨엠생명과학은 결손금이 1500억원대에 달하고 적자가 지속적으로 확대되고 있다. 연간 매출액이 5억원을 넘지 못하는 가운데 영업손실은 매년 100억원 이상이 찍히고 있다.

이는 바이오 업계의 특성을 감안한다 해도 실망스러운 수치다. 무엇보다 상장 당시(2020년 6월) 회사 측이 제시한 실적 예상치와 괴리가 크다. 에스씨엠생명과학은 상장 당시 ‘층분리배양법’을 바탕으로 줄기세포치료제, 면역세포치료제에 대한 긍정적인 전망을 밝히며 매출액이 2020년 18억원에서 지난해 212억원까지 확대될 것으로 공언했다.

하지만 지난해 3억 9600만원의 매출을 기록하며 추정치와 98.1%의 격차를 보였다. 올해 매출액도 4억원대에 그칠 것으로 예상되고 있다. 상장 당시 올해 상품화가 될 것으로 예상했던 만성 이식편대숙주질환 치료제는 여전히 임상단계에 머물러 있다. 송도에 신규 GMP 공장을 짓겠다고 밝혔었지만 자금 문제로 첫 삽을 뜨지도 못한 것으로 보인다.

재무 상태가 악화일로에 있다 보니 기술 특례 상장을 통해 상장했음에도 내년부터는 관리종목 지정을 염려해야 하는 처지다. 현재 코스닥 상장사 중 자기자본 50%이상(10억원 이상에 한함)의 법인세차감전계속사업손실이 최근 3년간 2회 이상 및 최근 사업연도 법인세차감전계속사업 손실이 발생할 경우 관리종목으로 지정되게 된다. 에스씨엠생명과학은 지난해 유예 기간이 종료됐고 현재와 같은 적자 추세를 이어간다면 해당 요건에 따라 오는 2025년 관리종목으로 지정될 수 있고 이후 상장폐지 위기에 놓일 수 있다.

이같은 상황 속에서 주주들에게 도움을 요청했지만, 정작 최대주주의 청약 참여율은 저조할 것으로 예상된다. 최대주주는 매각 대금을 포함한 청약률이 약 15% 내외에 그칠 것이라고 증권신고서를 통해 밝혔다.

이마저도 유증 전후 구주 매각을 통해 마련한다는 계획이다. 최대주주인 송기령 씨는 상속세 납부 자금 및 청약 참여 자금을 마련하기 위해 기존 보유주식을 유증 기간 및 종료 후에 블록딜(장외대량매매)로 매각할 예정이라고 밝혔다.

일반 주주들의 참여도 불투명한 상황이다. 유증 신주 발행가가 6580원인데 현재 시가와 큰 차이를 보이지 않고 있기 때문이다. 에스씨엠생명과학 주가는 지난달만 해도 1만원 위에서 움직였지만 최근 유증 공시를 전후해 급락세를 지속, 6000원대로 내려앉은 상태다.

회사 측에 관련 내용에 대해 수차례 문의했지만 답변을 받을 수 없었다.