이정석 해외금융투자 전문 컨설턴트ㅣ트럼프 대통령의 취임 이후 미국의 종잡을 수 없는 관세 정책으로 인해 글로벌 증시가 안개정국입니다. 특히 관세 정책의 당사국인 미국 증시는 2월과 3월 들어 변동성이 매우 심한 상황입니다. 이럴 때는 어떤 투자 전략을 취해야 할까요?

변동성이 컸던 대통령 취임 후 1~2개월

1950년 이후 미국 대통령 당선 이후 첫해에 미국 증시는 2월에 약세를 보였습니다. 보통 11월초에 대선이 끝나면 신 정부에 대한 기대감으로 2~3개월 정도 상승을 하다가 대통령이 취임하면 정책에 대한 불확실성으로 조정을 조금 받았습니다.

현재 트럼프 대통령의 관세 정책은 말 그대로 안개정국인데 딱 그 상황입니다. 또한 미국 대통령 취임 후 4개 연도별 분기로 쪼개서 분석해봤더니 취임 첫 분기는 주가가 거의 제자리 수준이었습니다. 최근이 딱 어려운 시기인 겁니다.

현 상황에서의 투자 전략은?

미국 증시가 흔들리면 보통 전세계 증시가 흔들리는 경향이 있습니다. 이런 상황에서 어떤 투자전략을 취해야 할까요?

① 현상 유지

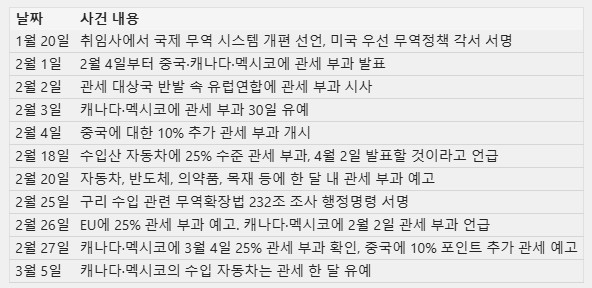

트럼프 대통령의 목적은 ‘관세 부과’ 자체보다는 관세를 무기로 해서 자국의 물건을 최대한 많이 팔거나 자국에 많은 투자 유치를 하는 것입니다. 이미 미국에 많은 투자를 하기로 약속한 일본, 인도, 사우디 등에는 관세와 관련된 얘기가 아직 없습니다.

미국을 통해 엄청난 돈을 벌고 있는 중국, 캐나다, 멕시코, 유럽 등에 대해서는 미국에의 투자 약속이 없어 관세로 압박하고 있는 것 같습니다. 결국 이들 나라들도 미국에의 투자를 어느 정도 약속하면 관세는 없어지거나 낮아지거나 부분 관세만 매길 것 같습니다. 2018년 1차 미-중 무역분쟁 때도 중국이 미국에의 투자를 약속하면서 분쟁이 잠잠해졌습니다.

지난 4분기 실적에서 약 3분의 2에 해당하는 기업이 예상 실적을 넘어서는 실적을 낼 만큼 미국 기업들의 실적은 탄탄합니다. 친시장적인 트럼프 대통령의 특성상 시장과 주가를 해칠 만큼 무리하게 관세 정책을 밀어 부치지는 않을 것이라는 전망이 많습니다. 미국 S&P500 지수가 출시 후 70년간 연 평균 11% 정도의 수익을 냈는데 미국 기업들의 중장기 성장세를 믿고 현재의 포트폴리오를 유지하는 전략입니다.

② 수익 난 상품 차익 실현

관세분쟁이 이제 시작이고, 트럼프 대통령은 다소 예측 불허이기 때문에 당분간 변동성은 꽤 클 것 같습니다. 결국 미국 증시는 길게 보면 우상향 하겠으나 단기 추가 하락에 염두에 두는 전략입니다. 수익이 난 주식, ETF, 펀드가 있다면 차익 실현 해보는 전략입니다.

물론 이는 변동성 큰 시장 상황에서 적극적인 대처 방법입니다. 이러다 증시가 반등할 수도, 더 떨어질 수도 있는데 현재의 트럼프 관세 정책 상황이 예전과는 양상이 좀 달라 보여서 적극적인 대처도 필요해 보입니다. 그러다 관세 정책이 어느 정도 마무리 되면 다시 매수하는 전략입니다. 다만 굳이 손해 나고 있는 상품까지 팔 필요는 없을 것 같습니다.

현상 유지 전략과 수익 난 상품 차익 실현 전략 중 현재 상황에 더 맞다고 판단되는 전략을 취해보기 바랍니다.

③신규 투자는 잠시 유예

당분간은 변동성이 클 것 같아서 주식이나, 주식 비중이 높은 상품에의 신규 투자는 기다려 보는 게 좋을 것 같습니다. MMF나 국내 단기 채권형펀드 등 안전한 상품에 머물렀다가 관세 부분이 어느 정도 해결되면 진입해봐도 좋을 듯 합니다.

또한 지금은 안전자산인 한국과 미국의 국채 투자 비중을 늘려야 할 때입니다. 금(gold)도 세상이 혼란할 때 빛을 볼 수 있는 상품입니다.

■ 이정석 필자

대학에서 경영·경제를 전공했습니다. 2000년부터 주식과 펀드 투자를 시작했고, 2005년부터는 본격적으로 해외투자에 뛰어들었습니다. 2007년 금융업에 몸담으며 전문 금융인으로 18년째 외길을 걸어오고 있습니다. 2009년부터 팍스넷에서 6년간 금융 전문 컨설턴트로 근무했고 기업과 관공서, 여러 단체를 대상으로 700회 이상 재테크 강의와 해외 금융투자 강의를 했습니다. 2023년에 <해외투자 이 책 한 권으로 끝>을 냈습니다. 메일 주소 kevinjlee7@naver.com