인더뉴스 양귀남 기자ㅣ금호전기가 무차별적 전환사채(CB) 발행으로 주가 급락세를 면치 못하고 있는 가운데 회사가 기업사냥꾼들의 먹잇감이 된 것 아니냐는 의혹이 나오고 있다. 실질적 주인인 정규용 회장이 과거 양정산업을 중심으로 상장사들의 CB와 지분을 통해 시세차익을 실현한 패턴이 금호전기에서 유사하게 나타나고 있기 때문이다. 최대주주로 내세운 신주홀딩스의 실체가 불투명한 가운데 과거 정 회장과 함께 활동한 인물들이 금호전기의 요직을 차지하며 경영 정상화보다 사채를 활용한 머니게임에 집중하는 모습이다.

허울 뿐인 최대주주..특별관계자들의 활발한 거래

26일 금융투자업계 및 한국거래소에 따르면 지난달부터 금호전기의 CB 전환가액 하향 조정이 11차례 이뤄졌다. 올해 초 4000원 수준에 머물던 주가가 최근 1300원대까지 폭락하면서 뒤따른 결과다. 재작년 신주홀딩스가 최대주주로 등극한 후 10차례에 걸쳐 발행한 대규모 CB 물량이 주가에 부담을 주는 모습이다.

신주홀딩스는 지난 2020년 창업주 일가로부터 금호전기 주식 142만여주를 매수하며 최대주주로 등극했다. 신주홀딩스의 현재 최대주주는 정헌욱 사장으로, 당시 총 매수대금 110억원 중 107억원을 양정산업과 CNJ로부터 차입해 조달했고 같은 해 4월 CB 인수 시에도 정규용 회장으로부터 21억원을 차입해 인수했다.

CNJ는 정 회장이 소유하고 있는 양정산업의 자회사로, 혈연관계로 알려져 있는 정헌욱 씨가 부사장으로 올라있다. 금호전기의 형식적 최대주주는 신주홀딩스이지만 실질적으로는 정 회장이 지배하고 있는 구조다. 인더뉴스 취재 결과, 서울시 서대문구에 위치한 신주홀딩스 주소지에는 공유 공간 내 사무실 한 칸만 있을 뿐 이렇다 할 영업활동의 흔적은 찾아볼 수 없었다. 신주홀딩스는 사실상 인수를 위한 페이퍼컴퍼니에 불과하고 현재도 보고자의 역할만 하고 있는 것으로 보인다.

그 뒤에서 신주홀딩스의 특별관계자들은 주식과 CB 거래를 활발히 이어가고 있다. 특히 비상장사인 양정산업을 중심으로 금호전기, 신주홀딩스, CNJ 등 관련 기업 간의 다양한 자금 거래도 발견되고 있다. 양정산업은 금호전기로부터 대여금을 빌렸다가 상환했고 CNJ에는 수년째 자금을 빌려주며 지난해 말 기준 300억원 가량을 밀어넣은 상태다. 신주홀딩스와도 지속적으로 거래하면서 이자수익과 미수수익이 발생하고 있다.

정 회장과 양정산업으로 흘러들어가는 고금리 CB

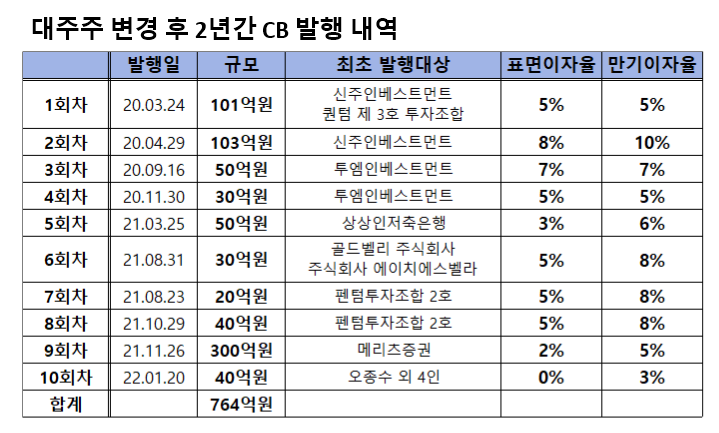

정 회장과 양정산업은 과거 CB와 지분 거래를 통해 상장사에서 시세 차익을 남긴 것으로 관측되고 있다. 금호전기에서도 CB를 단기간 10차례나 발행하는 과정에서 해당 CB들이 정 회장과 양정산업으로 흘러들어가면서 유사한 흐름이 나타나고 있다. 특히 대부분의 CB들에 높은 이자율을 책정돼 있어 회사자금이 CB 보유자들에게 연간 수십억원씩 빠져나가고 있는 상황이다.

양정산업은 지난해까지 10억원 규모의 제넨바이오 CB를 전환해 시세차익을 실현한 것으로 추정된다. CB의 전환가액과 전환 당시 시세를 비교했을 때 상당한 시세 차익을 봤을 것으로 분석된다. 여기에 라이트론 BW를 정체가 알려지지 않은 개인에게 매도했고 직후 매도했다면 수십억원의 차익을 실현한 것으로 추정된다.

정 회장은 또 지난 2020년 8월 제넨바이오의 폭등 직전 170만주의 주식을 보유하고 있었지만 보유 지분이 5% 미만으로 내려가 보고 의무가 사라졌다. 그 무렵 매도했다면 별도의 지분신고 없이 수십억원의 차익 실현이 가능한 상황이다. 이처럼 정 회장은 다양한 상장사에 투자하는 과정에서 경영 정상화에 힘쓰기보다 양정산업을 중심으로 CB와 상장사 지분을 통한 시세차익 실현에 집중해 왔다.

지난 2월에는 정 회장이 보유하고 있던 금호전기 CB를 양정산업에 매도했다. 보유하고 있던 CB 121만여주를 양정산업 오창에 매도했고 34만여주를 양정산업 경산에 매도한 것. 해당 CB들은 대부분 1, 2회차 CB의 일부 물량으로 즉시 전환 가능한 상태다.

모두 액면가 500원까지 리픽싱이 가능해 현재 전환가액이 대부분 2000원 전후인 것을 감안했을 때, 주가가 계속 하락한다면 정 회장과 양정산업이 보유한 CB의 물량은 4배 가량 증가할 수 있다. 이들이 주로 보유하고 있는 1, 2회차 CB는 이자율이 각각 5%, 8%에 달해 보유만으로도 높은 이자수익을 기대할 수 있는 상황이다.

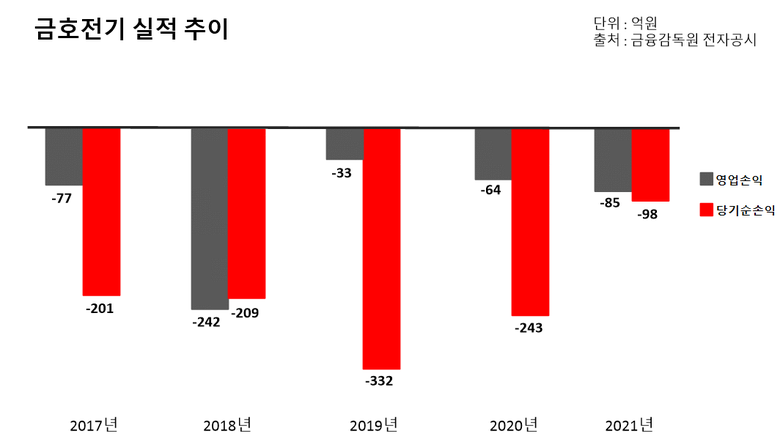

이렇다 보니 회사 실적은 적자가 이어지는 가운데서도 연간 수십억원의 사채 이자가 빠져나가고 있다. 금호전기는 브릭메이트 인수대금과 상계 처리한 전환사채와 메리츠증권에 발행한 9회차 CB를 제외하고는 대부분 5% 수준의 높은 이자율로 전환사채를 발행했다. 회사는 지난해와 지난 2020년 각각 수십억원의 전환사채 이자를 지급했고 올해 1분기에만 이미 21억원이 CB 이자로 지출됐다. 10차례에 거친 CB 발행으로 회사 자금이 과도하게 CB 이자로 빠져나가고 있고 재무 상황이 더욱 악화하는 요인이 되고 있는 셈이다.

해당 CB들은 신주인베스트먼트, 투엠인베스트먼트, 골드벨리, 에이치에스빌라, 펜텀투자 2호조합 등에게 발행됐다. 이 중 신주인베스트먼트, 투엠인베스트먼트 등은 주식수 대비 5% 이상의 전환사채를 인수했지만 지분 공시를 내지 않았다. 전환사채를 납입 당일 즉시 매도하며 지분을 5% 이하로 낮춰 공시 의무를 피한 것이다.

이 중 투엠인베스트먼트는 이홍민 금호전기 대표가 등기 이사로 있는 법인으로 신주홀딩스의 특별관계자이지만 4, 5회차 CB를 보유했다는 공시를 찾아볼 수 없다. 오히려 해당일에 임원들인 정규용, 민수정, 김영달에게 일부 물량을 넘긴 것으로 파악된다.

이는 금융당국이 ‘주식등 대량보유상황 보고의무 발생여부’를 실시간 기준이 아닌 일자별 잔고 기준으로 판단하는 점을 이용한 것으로 보인다. 업계 관계자는 “높은 이자율의 CB 발행을 통해 보유자들은 전환하지 않더라도 이자 수익을 챙길 수 있는 투자자에게 유리한 구조”라며 “납입일에 이를 팔아 지분율을 낮춘 것은 시장 기만 행위로 볼 수 있다”고 말했다.

금호전기로 집결한 우호 세력

금호전기에는 라이트론과 제넨바이오 등에서 정 회장과 함께 활약한 인물들이 합류했다. 이홍민 금호전기 대표는 과거 라이트론의 사내이사와 제넨바이오의 대표이사를 역임했다. 특히 지난 2018년 제넨바이오의 대표이사에 오른 후 9회차 CB를 정 회장과 본인이 대표 자리에 있던 퍼스트페이지에 발행했다. 표면 상으로는 관계자들이 회사에 자금을 납입한 것처럼 보이지만 퍼스트페이지와 양정산업은 해당 CB를 통해 시세차익을 실현한 것으로 보인다.

정 회장이 납입한 50억원의 CB를 양정산업이 그대로 매수했고, 퍼스트페이지와 양정산업은 모두 40억원을 조기상환을 청구했지만 잔여 물량인 10억원씩을 각각 2020년 8월, 2021년 1월 주식으로 전환한 것으로 보인다. 해당 시기는 제넨바이오의 주가가 상승했을 때로 전환 직후 매도 했다면 대규모 이익을 남겼을 것으로 추산된다.

라이트론에서는 민수정 씨와 김영달 씨가 우군으로 활약했다. 정 회장이 라이트론을 인수한 직후 민 씨와 김 씨는 라이트론의 사내이사로 취임했다. 하지만 정 회장이 라이트론에서 마찰을 빚고 손을 뗀 후에 이사회에서 두 명의 사내이사 해임건이 올라갔고 그들은 스스로 사임했다. 이들은 현재 금호전기 이사진에 올라있다.

업계 관계자는 “과거 정 회장과 함께 활동한 것으로 보이는 인물들이 금호전기에 모이면서 유사한 형태로 이익을 도모할 경우 기존 주주들이 주주권 침해가 우려되는 상황”이라고 지적했다.