인더뉴스 문승현 기자ㅣ한국수출입은행(은행장 윤희성)은 전세계 투자자를 대상으로 총 35억달러 규모의 글로벌본드 발행에 성공했다고 5일 밝혔습니다.

수은은 전날 3년 만기 미 달러화 표시 10억 달러, 5년 만기 미 달러화 표시 15억 달러, 10년 만기 미 달러화 표시 10억 달러를 각각 발행했습니다.

정부를 제외하고 우리나라 발행사가 해외투자자들 대상으로 발행한 역대 외화채권 중 최대 규모라고 수은은 설명합니다.

이 가운데 10년 만기 10억달러는 기후변화 등 환경 이슈에 민감한 해외투자자를 대상으로 자금을 유치하는 블루본드(Blue Bond) 형태로 발행됐습니다.

블루본드는 채권발행으로 확보한 자금의 용도를 친환경선박 건조나 해양재생에너지 등 해양생태계 친화적 사업에 한정시키는 특수목적채권입니다.

수은은 블루본드 발행에 앞서 프레임워크(채권발행관리체계)를 마련하고 글로벌 인증기관으로부터 검토의견을 받아 투명성을 강화한 바 있습니다.

새해 한국물의 첫 포문을 연 이번 글로벌본드 발행에는 아시아는 물론 유럽·미국 대형은행과 자산운용사, 국제기구, 중앙은행 등 안전자산을 선호하는 투자자들의 주문이 집중됐습니다.

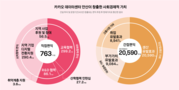

비중을 보면 지역별로 아시아 37%, 유럽·중동 32%, 미국 31%로 고른 분포를 보였습니다. 투자자별로는 국제기구·중앙은행 25%, 연기금·보험사·운용사 46%, 은행 29%로 집계됐습니다.

4.9배라는 높은 청약 배수로 인해 최종 발행금리는 만기별로 최초 제시금리 대비 35bp(1bp=0.01%포인트)씩 축소되면서 신규발행 프리미엄을 최소화했습니다.

수은 관계자는 "지정학적 리스크와 금융시장 불확실성에도 한국 경제에 대한 투자자 신뢰를 재확인하고자 올해 2년연속으로 새해 첫주부터 전격적으로 발행에 나서게 됐다"고 말했습니다.

이어 "글로벌 투자자들의 높은 관심은 지난해 하반기 국내 채권시장 이슈 등으로 한국계 기관 외화채 발행이 다소 어려워졌다는 일각의 우려를 해소하기 충분했다"며 "발행사와 투자자 모두에게 금리 가이던스를 제시하는 한편 다른 기관들의 한국물 발행 재개를 견인할 것"이라고 기대감을 밝혔습니다.