인더뉴스 박호식 기자ㅣ국내기업의 물 리스크로 인한 잠재적 재무 영향이 13조5900억원에 달하는 것으로 나타났습니다.

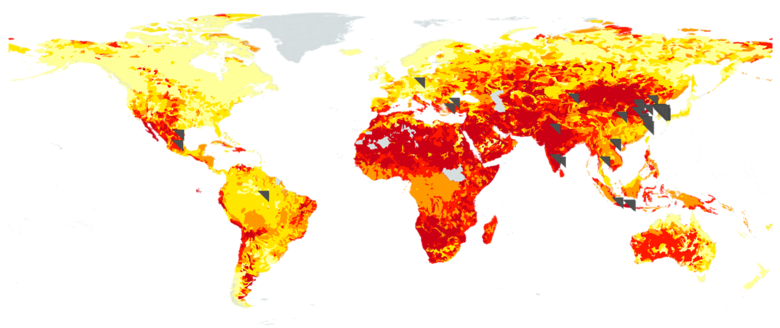

CDP한국위원회(한국사회책임투자포럼)가 발간한 2022 CDP 한국 보고서에 따르면, CDP Water Security 정보공개에 응답한 국내기업 104개 중 물 리스크에 노출된 국내기업 사업장 수는 총 205여개(해외 131개, 국내 74개)가 보고됐으며 이들의 물 리스크 잠재적 재무영향이 13조5900억원에 달했습니다. 뿐만 아니라 응답 기업의 50%(52개)가 물 리스크로 인한 비용 상승, 평판 리스크 등 기업의 재무 안정성 및 성장 능력을 위협하는 물 리스크에 노출되었다고 보고했습니다.

국내 물 리스크 최대요인, 물 스트레스 증가-가뭄

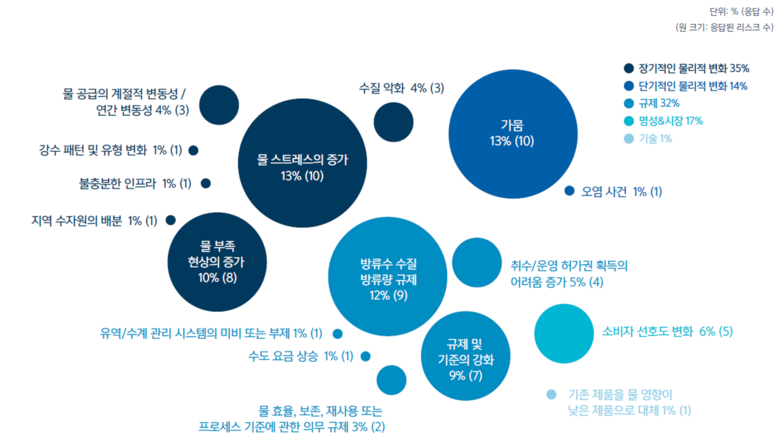

국내기업의 물 리스크 요인으로는 ▲장기적인 물리적 변화(만성) ▲규제 ▲명성&시장 ▲단기적인 물리적 변화(급성) ▲기술 순으로 나타났습니다.

주요 리스크의 세부요인 톱7은 ▲물 스트레스 증가▲가뭄 ▲방류수 수질/방류량 규제 ▲물 부족 현상의 증가 ▲규제 및 기준의 강화 ▲소비자 선호의 변화 ▲취수/운영 허가권 획득의 어려움 증가 순이었다. 특히 ‘물 스트레스 증가’와 ‘가뭄’과 같이 수자원 공급 부족으로 인한 영향이 비즈니스의 가장 큰 영향으로 나타났습니다. 또 보고된 전체 리스크 중 48%가 향후 3년 이내에 발생될 것으로 예상했습니다.

실제 물 리스크 vs 예상 물 리스크 격차 1930%

CDP 응답 분석 결과 기업이 예상하는 물 리스크의 규모와 시기는 예측 범위를 훨씬 넘어설 수 있는 것으로 나타났습니다. 실제로 22년 포스코가 CDP에 응답한 보고에 따르면, 포스코는 잠재적인 재무 영향으로는 약 694억원을 보고했습니다.

그러나 포스코 실적발표에서는 작년 침수사태로 인해 영업이익 1조3400억원이 줄어든 것으로 추정했으며. 이는 기업의 실제 물 리스크 피해 금액과 물 리스크 잠재적 재무영향이 1930%의 차이를 보이는 결과였습니다.

"물 리스크 관리 시급"

CDP한국위원회는 보고서를 통해 기업들이 물 리스크의 실재를 과소평가하고 있다고 지적했습니다. 물로 인한 피해는 현실화되면서 자연 생태계 파괴, 인명피해, 재산피해, 나아가 기업의 영업 손실 및 비즈니스의 위기까지 야기시키고 있는 상황에서 물 리스크는 곧 기업의 리스크와 금융의 리스크로 작용하고 있으며, 때문에 국내기업의 물 리스크 관리가 시급하다고 강조했습니다.

양춘승 CDP한국위원회 상임이사는 "돈을 물쓰듯 하다는 이제 옛말이다. 물이 돈이 되는 것이 현실이다. CDP는 물 문제에 대한 기업의 리스크 관리를 촉구하는 국제 이니셔티브이다. 기업이 CDP에 응답함으로 물 리스크에 적극 대응할 수 있으며 수자원 관리를 통해 돈을 아끼는 첫걸음이 될 수 있다"고 말했습니다.

CDP는 글로벌 투자자들을 대신해 매년 기후변화, 물, 산림 관련 주요 기업들의 데이터를 요청하고 관련 정보를 공개하고 있습니다. 수집된 데이터는 글로벌 투자자들의 투자 지표로 활용되며 CDP한국위원회는 매년 국내 기업들의 응답 데이터를 토대로 보고서를 발간하고 있습니다.

![[실적발표 후 UP & DOWN] “기아, 3분기 이익부진 불구 목표가 상향”…배경은?](https://www.inthenews.co.kr/data/cache/public/photos/20251145/art_17621543309021_7f8e8b_120x90.png)