인더뉴스 양귀남 기자ㅣ코스닥 상장사 더코디(옛 코디엠)가 120억원을 투입해 지이티플러스라는 비상장 업체를 사들이자 또 다시 회사 자금이 유출된 것 아니냐는 논란이 일고 있다. 8년째 영업손실을 기록하며 재무 상태가 악화일로를 걷고 있는 상황에서 신사업을 추진하겠다며 재차 대규모 회삿돈을 투입한 것. 더구나 거래 상대방은 서울 시내 한 목욕탕에 등록된 정체 불명의 법인으로 드러났다.

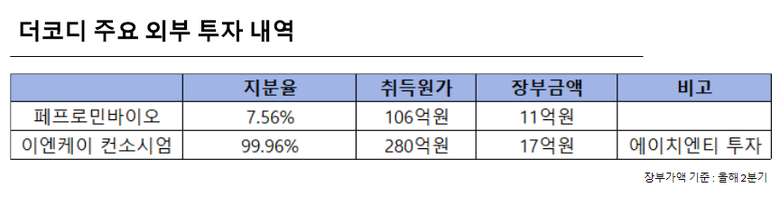

더코디는 과거 이엔케이컨소시엄을 통해 에이치엔티에 수백억원의 자금을 투입했지만 상장폐지되며 회수에 실패한 바 있다. 100억원 넘는 자금을 투입한 바이오 업체의 평가액도 현재 10분의 1 토막이 난 상태다.

영업 부진에 8년째 적자..비상장사 인수에 통큰 베팅?

25일 금융투자업계 및 한국거래소에 따르면 더코디는 지이티플러스와의 합병을 결정했다고 지난 19일 공시했다. 지난달 27일 인수한 뒤 곧바로 흡수 합병을 시도하며 한 몸이 되기로 한 것.

더코디는 플러스현으로부터 지이티플러스 지분 82.85%를 120억원에 양수했다. 지이티플러스가 보유하고 있는 자사주를 포함해 총 100%의 지분을 확보하게 됐다. 더코디는 지이티플러스 인수 및 합병을 통해 전기차 전장사업에 본격적으로 진출할 예정이라고 포부를 밝혔다.

하지만 일각에서는 재무 상태가 지속적으로 악화되는 상황에서 회사의 자금이 외부로 유출된 것 아니냐는 지적이 나오고 있다. 더코디는 지난 2016년부터 8년째 영업적자가 지속되고 있다. 이렇다 보니 올해 상반기 기준 결손금은 380억원대에 달하고 자본총계도 지속적으로 감소하고 있다.

최근에는 채무상환자금과 운영자금을 마련하기 위해 60억원 규모의 전환사채 발행을 결정했고, 지이티플러스 인수를 위해 40억원을 추가로 CB를 통해 조달했다. 적자가 이어지고, 빚을 갚기 위해 CB를 발행하는 상황 속에서 100억원대 현금이 외부로 빠져나간 상황이다.

더코디 관계자는 “전장 쪽 수주 마진율이 좋아서 지이티플러스 인수를 통해 신사업 확장을 한 것”이라고 말했다.

거래 대금은 목욕탕 내 정체불명 법인으로

취재 결과 지이티플러스 인수 대금이 흘러들어간 곳은 다름 아닌 서울 시내 한 목욕탕이다. 더코디는 지이티플러스 지분을 플러스현이라는 법인으로부터 매수했다. 이 법인은 서울 마포구의 한 목욕탕 안에 등록돼 있다.

해당 목욕탕에서 만난 플러스현 핵심 관계자는 “지이티플러스 지분을 언제 매수했는지 정확하게 모르겠다”며 “차익 실현 규모는 알려주기 어렵다”고 말했다.

지난 6월까지는 지이티플러스 지분을 이완희, 주해중 씨 외 14인이 보유했다. 하지만 더코디가 플러스현으로부터 지분을 매수한 것으로 미루어 볼 때, 거래 직전에 개인들이 지분을 하나의 법인으로 옮긴 것으로 보인다. 지난해 감사 보고서 기준 이완희, 박종희, 주해중, 박종환 씨가 지이티플러스 지분을 각각 23.93%, 16.11%, 41.47%, 6.96% 보유했다.

시장에서는 현금이 사실상 이완희, 주해중 외 14인 개인들에게 돌아갔을 것으로 추정하고 있다. 그 중에는 더코디의 40억원 규모 전환사채(CB)를 납입한 박종희 씨도 포함돼 있는 것으로 보인다. 해당 CB 납입 대금은 그대로 지이티플러스 인수에 쓰이면서 결과적으로 지이티플러스 매각 대금 대신 더코디 CB를 받은 상황이 됐다.

해당 내용에 대해 더코디에 문의했지만 더코디 관계자는 “잘 모르는 내용”이라고만 답했다.

한편 경북 구미시에 본사를 둔 지이티플러스는 지난 1973년 설립돼 코일, 변성기 등을 생산하는 업체다. 재작년 2억원의 영업손실을 기록했고 작년에는 7억원, 올 상반기에는 8억원의 영업이익을 기록한 것으로 기재돼 있다. 다만 올 상반기 손익계산서와 종속회사의 손익계산서는 외부감사인의 감사를 받지 않은 결과치다. 아울러 이 수치는 100% 종속사인 대신전연천진전자(유)의 손익계산서를 단순 합산 후 주요 내부거래를 제거한 값이다.

투자 후 상폐·장부가액 1/10 토막..악몽 재현되나

더코디는 과거부터 바이오 신사업 추진 및 상장사 지분 투자를 단행했지만, 실질적인 성과가 부재하다. 수백억원을 투자한 에이치엔티는 지난해 상장폐지를 당했고, 바이오 사업의 희망을 안고 투자했던 미국 법인의 평가액은 10분의 1 토막이 났다.

구체적으로 살펴보면, 더코디는 지난 2018년 이엔케이 컨소시엄에 회삿돈 202억원을 출자했다. 이후 이엔케이 컨소시엄은 현재는 상장폐지된 이에스에이(현 세영디앤씨) 투자를 통해 수익을 냈다.

이듬해 이엔케이 컨소시엄은 해당 자금을 에이치엔티일렉트로닉스(현 미래오토스, 이하 에이치엔티)에 투자했다. 이어 이듬해에는 당시 최대주주였던 한국전자로부터 지분을 일부 매수해 최대주주에 등극하기도 했다.

하지만 최대주주에 오른 후 약 한달만에 에이치엔티는 감사보고서에서 의견거절을 받게 된다. 당시 외부 감사인은 종속기업 및 관계기업, 투자주식에 대한 평가의 적정성과 회계처리 적정성을 판단하기 위한 감사증거를 확보하지 못했고, 내부통제가 미비하다는 의견을 밝혔다. 여기에 라임 펀드 사태와의 연관성을 의심 받아 압수수색을 당하는 등 홍역을 치렀다. 결국 에이치엔티는 지난해 상장폐지 당하고 더코디가 투자했던 투자금은 휴지 조각으로 전락했다.

또한, 더코디는 지난 2018년 페프로민바이오라는 바이오 업체에 투자를 시작해 지금껏 총 106억원을 투입했다. 하지만 해당 지분의 평가액은 지난해 갑작스럽게 10분의 1 토막이 나며 올 2분기 기준 11억원의 평가액을 기록하고 있다. 지속적으로 외부로 거액의 회삿돈을 투입하고 있지만 실질적인 성과는 부재한 채 자금만 빠져나가고 있는 것.

금융투자업계 관계자는 “더코디의 경우 회삿돈이 외부로 빠져나간 사례가 많다 보니 투자자들의 우려가 더 클 수 밖에 없다”며 “지이티플러스의 인수가 회사에 도움이 될지 지켜봐야 한다”고 말했다.

한편 더코디는 내부회계관리제도 비적정 등의 사유로 한국거래소로부터 투자주의 환기종목으로 지정된 상태다. 2020년 이후에만 최대주주가 4차례 변경됐고, 지난해 9월 사명을 코디엠에서 더코디로 바꿨다.