인더뉴스 홍승표 기자ㅣSK이노베이션[096770]과 SK E&S의 합병안이 압도적인 찬성으로 주주총회를 통과하며 최종 합병이 사실상 성사 직전까지 왔습니다. .

27일 SK이노베이션에 따르면, 이날 서울 SK서린빌딩에서 개최한 SK이노베이션과 SK E&S의 합병계약 체결 승인 관련 임시주주총회에서 참석한 주주의 85.75%가 합병에 찬성표를 던지며 합병안이 통과됐습니다.

합병건은 주주총회 특별 결의 사항으로 참석 주주 3분의 2 이상, 발행 주식수 3분의 1 이상이 찬성하면 승인됩니다.

특히, 세계 최대의 의결권 자문기관인 ISS와 글래스루이스가 이번 합병안 찬성을 권고함에 따라 참석한 외국인 주주들의 95%가 합병안에 찬성했습니다.

SK이노베이션 2대 주주(지분 6.2%)인 국민연금은 이날 주주가치 훼손 등의 우려로 반대표를 던졌습니다. 그러나 많은 주주들이 합병에 찬성하며 압도적인 찬성률로 합병안이 가결됐습니다.

SK이노베이션과 SK E&S는 지난달 17일 각각 이사회를 열고 불확실한 대내외 환경에 선제적으로 대응하고, 미래 에너지 사업에서의 확고한 성장 기반을 만들어내려는 차원에서 양사 간 합병 안건을 의결한 바 있습니다.

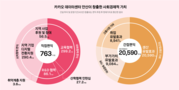

SK이노베이션은 지난해 사업보고서 기준 1조9039억원의 영업이익을, SK E&S는 1조3317억원의 영업이익을 기록했습니다.

합병법인이 출범하면 자산 100조원, 매출 88조원의 아시아·태평양지역 최대 규모의 민간 에너지 기업이 탄생하게 될 것으로 기대를 모으고 있습니다.

SK이노베이션은 자사 석유사업과 배터리사업에 더해 SK E&S의 액화천연가스(LNG), 재생에너지 사업 등이 결합돼 에너지 포트폴리오의 경쟁력이 강화될 것으로 전망하고 있습니다. 장기적으로는 글로벌 에너지 시장의 요구에 대응한 에너지 솔루션 패키지를 제공하는 회사로 성장해 나갈 계획입니다.

이와 함께, 합병으로 안정적인 재무 및 손익 구조를 구축할 것으로도 내다보고 있습니다. LNG, 전력과 같은 안정적인 수익을 창출하는 SK E&S와의 합병을 통해 회사 수익의 안정성이 높아지고, 큰 폭으로 상승된 합병회사의 수익력을 바탕으로 재무건전성이 강화될 것이라는 전망입니다.

SK이노베이션은 합병으로 인한 시너지 효과만 2030년 기준 상각 전 영업이익(EBITDA) 2조 2000억원 이상을 예상하고 있으며 전체 EBITDA는 20조원 달성을 목표로 하고 있습니다.

박상규 SK이노베이션 사장은 "회사의 장기적인 안정과 성장의 토대가 될 이번 합병이 순조롭게 마무리될 수 있도록 최선의 노력을 할 예정"이라며 "합병 완료 이후 다양한 주주친화 정책을 적극 검토해 실행해 나가겠다"고 말했습니다.

'합병반대 주주'의 주식매수청구권 '변수'..한도금액 넘을까

합병안 가결에 따라 두 기업의 합병은 사실상 9부능선을 넘어서게 됐습니다.

오는 9월 19일까지 합병 반대 의사를 밝힌 주주들의 '주식매수청구권'에 대한 부분만 잘 마무리 지을 경우 오는 11월 1일 '통합 SK이노베이션'이 출범합니다.

주식매수청구권은 회사의 합병 등 주주의 이익과 관계가 있는 법적인 부분에 대해 주주총회 결의 이후 합병안 등에 반대하는 주주가 소유주식을 공정한 가격으로 매수해줄 것을 청구하는 권리입니다.

국민연금이 전량 주식매수청구권을 행사할 경우 SK는 6817억원을 들여 주식을 매수해야 합니다.

SK는 현재 8000억원 가량의 매수금액을 한도액으로 계획한 바 있는데 국민연금 외에 반대표를 던진 주주들이 대거 주식매수청구권을 행사한다고 쳤을 경우 매수금으로 계획한 금액을 넘어서는 경우가 돼 변수가 될 수 있다는 지적입니다.

박상규 사장은 "주식매수청구권 한도액은 과거 합병 사례를 판단해 설정한 것이며 예상한 범위 내에 주식매수청구권이 나오지 않을 것으로 기대한다"며 "그럼에도 계획한 매수금액이 초과할 경우 이사회와 협의해 진행 여부를 결정할 것"이라고 말했습니다.