인더뉴스 김현우 기자ㅣ 오는 2022년에 도입예정인 K-ICS체제를 대비해 보험회사들은 재보험·파생금융상품 활용·보험계약 가치의 자본화 등 다양한 자본관리기법을 활용할 필요가 있다는 주장이 제기됐다.

보험연구원(원장 한기정) 소속 임준환 선임연구위원과 문혜정 연구원은 6일 발표한 ‘신 지급여력제도와 자본관리 다변화’ 보고서에서 “보험사들은 새롭게 도입되는 신 지급여력제도(K-ICS)에 대비해 자본관리(Capital Management) 수단을 지금보다 다변화할 필요가 있다”고 주장했다.

부채의 시가평가를 기반으로 하는 K-ICS체제에서 현행 자본관리기법만으로는 한계가 있다는 게 두 연구(위)원의 설명이다. K-ICS의 도입목적은 자산과 부채(책임준비금)의 완전 시가평가이며, 재무건전성 기준을 강화하기 위해서다.

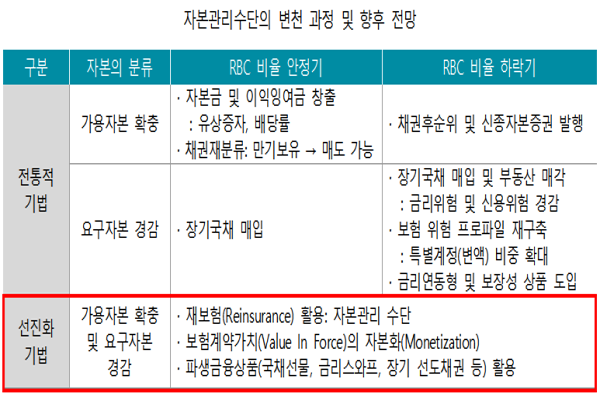

임준환·문혜정 연구(위)원이 2012년부터 최근까지 보험사 자본관리 현황을 종합적으로 분석한 결과, 보험사들은 요구자본을 관리하기보다는 채권재분류, 후순위채권·신종자본증권 발행 등 전통적 자본관리기법을 통한 가용자본 확충에 보다 집중한 것으로 나타났다.

이에 두 연구(위)원은 “부채의 시가평가를 기반으로 하는 K-ICS체제가 도입되면, 채권재분류 등 전통적인 자본관리 방식은 한계가 있다”며 “이러한 방식은 결국 보험사 여유자본 불충분으로 이어져 자본시장을 통한 자금조달이 어려워질 수 있다”고 말했다.

여유자본(가용자본 - 요구자본)은 보험사의 새로운 보험사업을 위한 재원이면서 수익창출과 직결되는 것이다. 이 자본은 가용자본을 확충하거나 요구자본을 경감하는 방식을 통해 확충할 수 있다.

이에 따라, 보험사들은 재보험의 활용·보험계약가치의 자본화·금리위험 관리를 위한 파생금융상품 활용 등 다양한 자본관리기법을 통해 가용자본 확충뿐만 아니라 요구자본 경감 등도 동시에 준비해야한다는 게 두 연구(위)원의 설명이다.

보고서에 따르면, 보험사는 재보험 계약을 통해 보험부채의 규모 또는 보험부채에 내재된 보험·금리 위험을 재보험사에게 이전함으로써 가용자본을 확대하거나 요구자본을 경감시킬 수 있다.

또, 보험계약가치의 자본화는 가용자본을 추가적으로 확충할 수 있는 새로운 수단이 될 수 있다. 이 기법은 미래에 발생하는 보험이익을 할인된 현재가치의 금액으로 유동화해 가용자본을 신규로 창출하는 것을 말한다.

이와 함께 금리리스크 헤지를 위해 보험사가 국채선물, 금리스와프 등 금리파생상품을 적극 활용한다면 요구자본을 경감할 수 있는 또 하나의 수단이 될 수 있다.

이에 두 연구(위)원은 “보험사는 K-ICS체제에서 지금까지 사용해 온 전통적인 자본관리 방법의 한계를 인지해야 한다”며 “재보험·금리파생상품 활용 등 자본관리기법을 보다 선진화된 방향으로 다변화할 필요가 있다”고 말했다.

![[3분기 실적] 롯데하이마트, 누적 영업익 184억원…3분기 연속 수익성 개선](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618778599179_f7220b_120x90.jpg)

![[3분기 실적] KB금융 순익 5조 깨고 전인미답 6조 향해 간다](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17618244330917_f81756_120x90.jpg)