인더뉴스 최연재 기자ㅣKTB투자증권이 19일 카페24에 대해 국내 이커머스 시장 격화로 개발자 영입 경쟁에 따른 인건비 증가가 불가피하다며 소비자 직접 판매(D2C) 확대라는 방향성은 유효하지만, 오픈마켓 간 출혈 경쟁이 지속돼 수혜 확대는 시간이 걸릴 것으로 내다봤다. 이에 카페24의 상승여력이 축소했다고 판단해 투자의견을 기존 ‘매수’에서 ‘보유’로 하향 조정했다. 다만 목표주가는 기존 3만3000원을 유지했다.

김진우 KTB투자증권 연구원은 카페24의 2분기 매출액과 영업이익은 각각 732억원, 34억원으로 순이익 25억원을 전망했다. 매출액은 기존 추정치를 유지했으나 영업이익은 기존보다 9.6% 하향조정했다. 매출액 전망치는 그대로지만 이커머스 산업 내 개발자 영입경쟁을 고려해 인건비 상향을 반영했다는 설명이다.

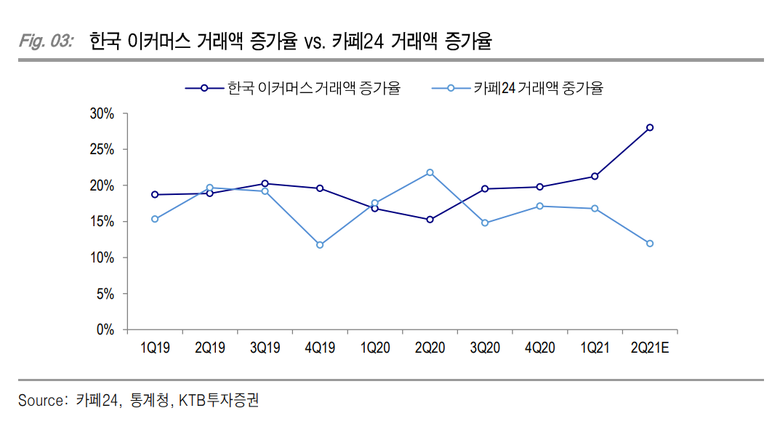

2분기 한국 이커머스 시장의 성장률은 28%로 전망되나, 카페24의 거래액 증가율은 12%로 김 연구원은 반영했다. 한국 이커머스 거래액 증가에 대한 부문별 기여도는 음식 서비스 29.2%, 음식료품 18.6%, 가전·전자 17% 순으로 식품 관련 기여도가 54% 차지했지만, 의류 기여도는 5.1%에 불과한 것으로 분석된다. 전체 이커머스 거래액 중 의류 판매 비중도 지난 1분기 대비 감소한 것으로 나타났다.

이러한 가운데 김 연구원은 “최근 판매자 다변화를 이어가고 있지만, 여전히 전체 판매자의 절반 이상이 의류 관련 일 것”이라고 추정했다. 그는 “시장 평균을 웃도는 거래액 증가율 달성은 어려울 것”이라며 “향후 카페24의 거래액 증가율의 눈높이를 낮출 필요가 있다”고 조언했다.

이어 “최근 한국 이커머스 시장은 상위 사업자 중심으로 재편 중”이라며 “시장 내 출혈 경쟁 마무리 시기가 앞당겨질 가능성도 있는데, 이는 카페24의 업사이드 리스크라고 생각한다”고 덧붙였다.

다만 시장 내 단일화가 된다면, 중소상공인(SME)의 D2C 확대로 자사몰 구축 사업자의 실적 개선 가능성도 있다는 입장도 김 연구원은 내놨다.