인더뉴스 이종현 기자ㅣLG전자가 관세부담과 TV 수요부진으로 올 2분기 영업이익이 지난 동기 대비 절반 수준에 머무는 실적을 보였습니다.

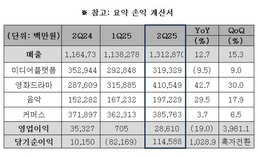

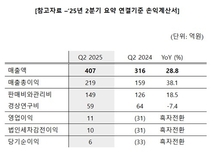

LG전자(대표이사 조주완)는 25일 올해 2분기 영업이익이 전년 동기 대비 46.6% 감소한 6394억원, 매출액은 4.4% 감소한 20조7352억원의 확정실적을 발표했습니다.

LG전자는 주요 시장 수요부진에 미국 통상정책 변화에 따른 관세 부담과 시장 경쟁심화 등 비우호적 경영환경이 이어지며 전년 동기 대비 줄었다고 설명했습니다. 물류비 등 전년 대비 증가한 비용 요인에도 영향을 받았습니다.

사업별로는 생활가전(HS사업본부)과 전장(VS사업본부), 냉난방공조(ES사업본부) 사업은 매출액과 영업이익이 전년 동기 대비 늘었습니다. 이들 3개 사업본부는 나란히 2분기 기준 매출액과 영업이익 최대치를 기록했으며, 특히 전장 사업은 전 분기를 통틀어 역대 최대 매출액과 영업이익을 보였습니다.

미디어엔터테인먼트(MS사업본부) 사업은 TV 판매 감소와 이에 대응하기 위한 마케팅비용 증가 영향에 적자 전환했습니다. webOS 플랫폼 기반 광고·콘텐츠 사업은 꾸준히 수익을 내며 사업 기여도를 높이고 있습니다.

LG전자는 ▲전장, 냉난방공조 등 B2B ▲구독, webOS 등 Non-HW ▲LGE.COM의 D2C(소비자직접판매)로 대표되는 ‘질적 성장’ 영역에 집중하며 사업의 펀더멘털을 견고히 하는 데 주력하고 있습니다. 올해 2분기 전장과 냉난방공조, 부품 솔루션, 스마트팩토리 등 B2B 매출액은 6조 2000억 원으로 전년 동기 대비 3% 성장했습니다. 가전구독 사업의 매출액은 같은 기간 18% 늘어 올해 2분기 6300억 원을 기록했습니다.

이들 사업은 포트폴리오 전환의 관점에서 역량을 집중하는 분야이고, 비우호적 경영환경에서도 성장을 거듭하고 있어 의미가 있다고 회사 측은 설명했습니다.

HS사업본부는 2분기 매출액이 전년 동기 대비 2.8% 증가한 6조 5944억원, 영업이익은 2.5% 증가한 4399억원을 기록했습니다. 가전 수요 감소와 관세 및 해상운임 부담에도 불구하고 2분기 최대 실적을 달성했습니다. 프리미엄 시장에서의 리더십을 이어가는 동시에 볼륨존 영역을 공략하는 ‘투트랙 전략’이 주효했다는 설명입니다.

LG전자는 하반기에도 가전 수요 회복 지연과 경쟁 심화가 이어질 전망하면서 구독 사업 강화 및 온라인을 활용한 D2C 사업 확대, 원가경쟁력 개선과 마케팅 비용 최적화 등의 수익성 확보 노력을 통해 성장을 이어간다는 계획입니다.

MS사업본부는 2분기 매출액은 전년 동기 대비 13.5% 줄어든 4조 3934억원, 영업손실 1917억 원으로 적자 전환했습니다. 시장 수요 감소에 TV 판매가 줄었고, 경쟁 심화에 대응하기 위한 판가 인하 및 마케팅비 증가 등이 수익성에 영향을 줬습니다.

LG전자는 사업본부 전 부문의 역량을 운영 효율화에 집중키로 했습니다. 타 지역 대비 상대적으로 수요가 견조한 인도 등 글로벌사우스 지역 공략을 가속화하고, 게임, 예술 등 다양한 신규 콘텐츠 확대로 webOS 플랫폼 경쟁력도 꾸준히 강화할 계획입니다.