인더뉴스 양귀남 기자ㅣ최근 물가상승이 기업들의 올해 1분기 실적부터 영향을 줄 것이라는 전망이 나왔다. 이런 국면에서 미디어/교육, 유통, IT, 2차전지 등 이익률 방어가 가능한 종목에 주목해야 한다는 분석이다.

6일 신한금융투자는 러시아-우크라이나 전쟁이 공급 차질을 가중시켜 인플레이션 부담이 지속되고 있다고 전했다. 한국의 지난달 소비자물가는 전년 대비 4.1% 상승해 10년 3개월 만에 최고 수준을 기록했다고 덧붙였다.

최유준 신한금융투자 연구원은 “올해 1분기 무역수지가 적자로 전환하면서 물가 상승이 1분기 실적 시즌부터 영향을 줄 것”이라며 “원가 상승에 따른 부담은 업종별로 상이할 것”이라고 설명했다.

원자재 가격 상승이 유틸리티, 소재 섹터의 원가율을 높일 것이라고 분석했다.

신한금융투자는 원유를 비롯한 광산품과 석유제품 가격이 전년 대비 50% 넘게 상승했다고 설명했다. 다만, 원재료 가격 상승분을 생산된 재화 가격에 온전히 반영하기는 어렵다고 전망했다.

최 연구원은 “산업별로 경쟁 강도가 상이하고 수요-공급의 불일치도 발생하기 때문에 원재료 가격 상승분의 온전한 반영은 어렵다”며 “물가상승 압력이 지속되는 상황에서 원가율(매출원가/매출액) 방어 가능 여부가 주가 차별화의 요인이 될 것”이라고 설명했다.

이런 상황에서 이익률 방어가 가능한 업종에 주목해야 한다고 조언했다.

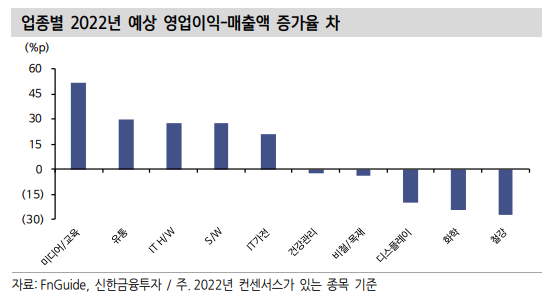

신한금융투자는 원가율을 적용하기 어려운 서비스업을 고려하면 전년 대비 영업이익 증가율과 매출액 증가율의 차로 이익률 방어 가능 업종을 파악할 수 있다고 설명했다. 이익이 매출보다 크게 늘어나는 것은 원가 상승에도 마진 방어 여지가 크다는 것을 의미한다고 덧붙였다.

최 연구원은 “소재와 디스플레이 업종은 상대적으로 이익률 방어가 용이하지 않을 가능성이 있다”며 “미디어/교육, 유통, IT, 2차전지 등의 업종이 이익률 방어가 가능할 것”이라고 말했다.