인더뉴스 양귀남 기자ㅣ 금융투자소득세(금투세) 시행 시점이 유예됐지만 개인의 대주주 양도소득세 회피 매물 출회는 올해도 연례행사가 됐다는 분석이 나왔다. 이런 상황에서 펀더멘털과 관련이 없는 개인 매도 영향이 큰 업종일수록 이벤트 해소 후 반등 가능성을 기대할 수 있다는 전망이다.

28일 신한투자증권은 금투세 시행 시점이 오는 2025년 1월로 2년 유예됐다고 전했다. 여기에 현행 대주주 양도소득세 과세 대상 기준인 종목당 10억원 이상 보유와 지분율 기준을 유지됐다고 덧붙였다.

최유준 신한투자증권 연구원은 “12월 매도 압력은 일반적으로 개인 거래 비중이 높은 중형주와 코스닥을 중심으로 높게 형성된다”며 “소형주는 의외로 개인 매도 강도가 낮게 나타나는데 개인과 개인의 거래가 대부분이기 때문”이라고 설명했다.

신한투자증권은 일시적 수급 이벤트 이후 되돌림 현상도 확인 가능하다고 분석했다. 12월 한달 동안 개인의 매도 압력이 코스피 대비 높았던 업종은 대주주 판정 기준일 5일 후 상대수익률이 양호한 경향을 나타났다고 판단했다.

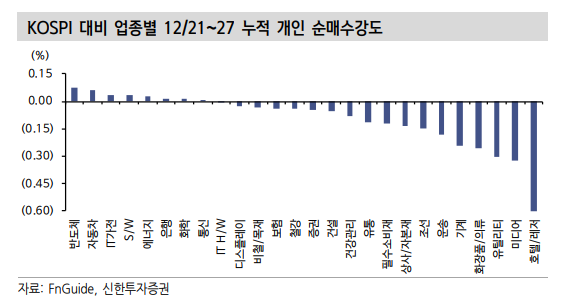

최 연구원은 “올해도 펀더멘털과 관련 없는 개인 매도 영향이 큰 업종일수록 이벤트 해소 후 반등 가능성을 기대할 수 있다”며 “지난 21일부터 27일까지 개인 매도가 집중된 업종은 호텔/레저, 미디어, 유틸리티, 화장품/의류, 기계 순”이라고 설명했다.

이어 그는 “상기 업종은 대체로 올해 후반부로 갈수록 수익률이 양호했다”며 “대주주 관련 매물 뿐만 아니라 최근 상승에 따른 차익실현 성격도 있을 것으로 보이는 만큼 다수의 기준을 가지고 반등 가능성이 있는 종목을 스크리닝해 접근할 필요가 있다”고 말했다.