인더뉴스 김용운 기자ㅣ국내 투자자들 대다수가 올해 미국 연준의 긴축 기조가 완화될 것으로 전망했습니다. 금리 인하 시기는 오는 3분기로 보는 시각이 우세했습니다.

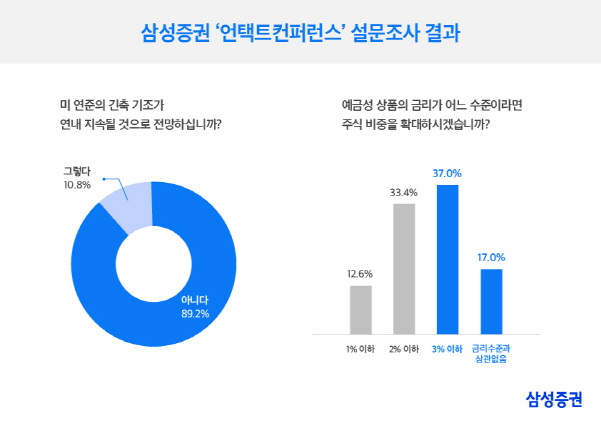

24일 삼성증권에 따르면 지난 12일 진행한 삼성증권 '언택트 컨퍼런스' 설문 참여자 9629명을 대상으로 한 조사에서 미국 연준의 긴축 기조가 연내 지속될지에 대한 전망에 '아니다'라고 응답한 비율이 89.2%에 달했습니다.

또한 응답자의 37%는 예금성 금리가 3% 이하로 내려가면 주식투자 비중을 확대할 것이라고 답했습니다. 이 외에도 '금리 수준과 상관 없이 투자를 늘릴 예정'이라는 답변은 17.0%를 차지했습니다.

향후 주식투자 비중을 확대할 지역으로는 '미국'과 '국내'가 각각 42.9%와 42.4% 로 집계됐습니다. 반면, 신흥국 주식 및 기타 지역부터 투자하겠다는 응답자는 4.7%에 그쳐, 국내와 미국 증시에 대한 기대감이 큰 것으로 나타났습니다.

증시가 본격적인 반등을 시작할 때 투자하고 싶은 업종으로는 국내주식은 반도체(36.8%), 해외주식은 전기차/2차전지(43.0%)가 꼽혔습니다. 그 외에도 투자하고 싶은 국내주식 업종으로는 '2차전지 관련주(23.3%)', IT플랫폼(22.11%)이, 해외주식 업종은 빅테크(29.1%), 바이오(14.8%) 순이었습니다.

삼성증권 관계자는 "긴축 기조를 연내 유지하겠다는 미 연준의 코멘트와 달리, 국내 개인투자자들은 물가지수, 금리움직임 등 시장지표들의 변화 등을 통해 연내 긴축기조 완화에 대한 기대감도 커지고 있는 것으로 보인다"며 "최근 투자자들 사이에서 주식과 채권 모두 저평가 국면이라는 인식도 커지고 있어 시중 금리하락 추세가 뚜렷해질 경우 개인들의 주식관련 투자심리 개선이 빠르게 진행될 수 있다"고 말했습니다.