[인더뉴스 정재혁 기자] 우리나라 퇴직연금 도입 기업의 약 94%가 단일 금융회사에 의해 모든 퇴직연금 관련 서비스를 제공받는 것으로 나타났다. 경쟁 부재에 따른 서비스 질 저하가 우려, 전문화된 금융기관에 서비스를 별도로 위탁하는 체계가 필요하다는 지적이 나온다.

보험연구원(원장 한기정) 소속 류건식 선임연구위원과 김동겸 수석연구원은 이런 내용을 중심으로 하는 ‘해외 금융회사의 퇴직연금서비스별 전문화 사례 및 시사점’ 보고서를 8일 발표했다.

보고서에 따르면 지난 2013년 미래에셋 은퇴연구소가 국내 퇴직연금 도입기업 300개를 대상으로 설문조사한 결과, 94%의 기업이 운용관리기관과 자산관리기관이 동일하다고 응답했다. 금융회사 간 서비스 경쟁 부재 등으로 동일한 서비스를 가입자에게 제공하는 구조다.

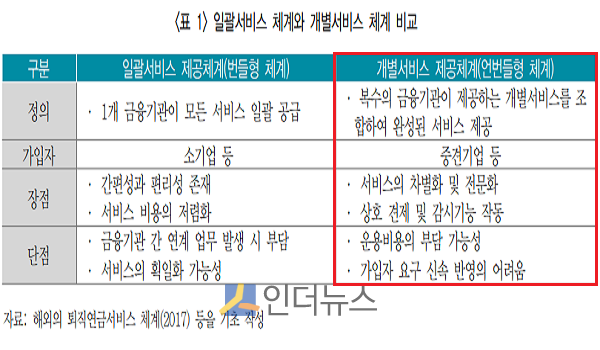

반면, 해외(미국)의 경우 작년 기준 퇴직연금 도입기업의 52.7%가 복수의 금융기관이 전문화된 서비스를 제공하는 개별서비스(Unbundled Services) 체계를 적용한 것으로 나타났다. 국내 상황과 대조적이다.

미국이 개별서비스 체계로 전환된 배경에는 퇴직연금 적립금 규제 완화, 국제퇴직연금 회계기준 적용 등이 있다. 적립금 규제 완화로 투자 상품이 다양해지면서 맞춤형 투자상담서비스나 맞춤형 투자교육서비스에 대한 가입자 요구가 늘었다.

또한, 저금리 환경 속에서 국제 퇴직연금 회계기준이 적용되면서 퇴직연금 자산과 부채를 반영한 연금재정 검증 서비스의 필요성이 커졌다. 아울러, 기금형 제도 도입으로 퇴직연금 사업자로 선정되기 위해 전문영역에 대한 서비스 차별화가 중요하게 됐다.

류건식‧김동겸 연구(위)원은 “기금형 제도가 운영되면서 수탁법인(기금운용위원회)이 자체 제공하기 어려운 특화서비스 위주로 별도로 퇴직연금 사업자를 선정했다”며 “2010년 이후부터 금융기관의 재무건전성‧수수료보다 서비스 수준을 더 중요한 선정 기준으로 보는 인식 변화가 생겼다”고 말했다.

이러한 개별서비스 체계 환경에 대응하기 위해 해외 금융회사들은 전문서비스가 요구되는 영역에 대해서는 서비스 차별화로 유료고객 기반을 늘리는 전략을 추진 중이다. 이와 더불어 다수 일반 사용자에게는 무상 서비스와 콘텐츠를 제공해 로열티를 높여 나가고 있다.

해외 금융회사의 대표적 서비스 전문화 사례로는 ▲제도설계 및 재정평가서비스 ▲운용상품제공서비스 ▲투자상담(자문)서비스 ▲가입자교육서비스 등이다. 이 중 투자상담서비스 영역 등을 핵심 퇴직연금 수익원으로 인식하고 있다.

현재 우리나라의 경우 동일한 금융회사가 운용과 자산관리업무를 모두 취급할 수 있어, 금융회사 간 경쟁에 의한 서비스 차별화가 부족하다는 게 두 연구(위)원의 주장이다. 퇴직연금 가입자에게 매우 중요한 가입자교육 서비스 업무 등을 핵심업무가 아닌 부수업무로 인식한다는 것.

류건식‧김동겸 연구(위)원은 “국내도 퇴직연금 규제가 빠른 속도로 완화되고, 가입자 인식변화 등으로 전문화된 서비스를 요구할 것으로 예상된다”며 “현재와 같은 획일적인 서비스 체계로는 사업 위축이 우려된다”고 말했다.

이어 “먼저 기업규모별(중소기업‧대기업) 근로자의 속성을 반영한 개별서비스 전문화가 이뤄지도록 하는 것이 필요하다”며 “특히 DB형 운용기업에 대해서는 연금재정 평가 서비스 영역, DC형 운용기업은 투자자문 및 교육서비스 영역에 초점을 맞추는 것이 바람직하다”고 조언했다.