인더뉴스 전건욱 기자ㅣ총지출 558조원 규모의 내년도 예산안이 지난 2일 국회 본회의를 통과했습니다. 예산안이 법정 시한(12월 2일) 내에 처리되는 건 국회선진화법 시행 첫해인 2014년 이후 6년만입니다.

이날 밤 본회의에서 의결된 예산안은 총 555조 8000억원 규모의 정부안에서 2조 2000억원이 증액됐습니다. 정부안에서 7조 5000억원을 늘리고 5조 3000억원을 줄였습니다. 예산안이 정부안보다 커진 건 지난 2010년 이후 11년만입니다.

올해 예산 512조 3000억원보다 8.9%(45조 7000억원) 증가했습니다. 정부안에서 증액된 예산안이 처리되면서 3조 5000억원 규모의 국채도 추가로 발행될 예정입니다.

세부 내용을 보면 코로나19 피해 지원을 위한 목적예비비로 3조원이 새로 반영됐습니다. 설 연휴 전 지급한다는 계획입니다. 4400만명분의 백신을 확보를 위한 9000억원도 편성됐습니다.

‘가덕도 신공항’ 적정성 검토 연구 용역비로 20억원이 증액됐습니다. 국회 세종의사당 건립 설계비 147억원도 신규 반영됐습니다. 다만 여야 합의에 따라 관련 법안이 마련되면 이행하기로 했습니다.

탄소중립 목표 달성을 위한 자동차 배출가스 관리 예산 286억원, 에너지 절약시설 설치 융자 200억원 등도 늘어났습니다. 감액 요구가 있었던 지역사랑상품권 사업 15조원은 정부안을 유지했습니다.

국민의 힘이 50% 이상의 감액을 요구했던 ‘한국판 뉴딜’ 예산 21조 3000억원은 약 5000억원 줄어드는 데 그쳤습니다.

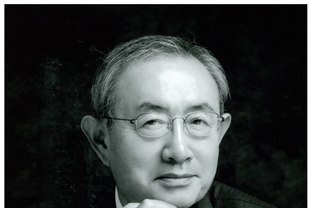

예산안 통과 직후 정세균 국무총리는 “정부는 국회가 의결해준 예산을 그 어느 때보다 막중한 책임감을 갖고 효율적으로 집행하겠다”며 “코로나 재확산 위기를 맞아 방역과 경제 모두에서 국민의 삶을 든든히 지키겠다”고 말했습니다.