인더뉴스 안정호 기자ㅣDL그룹(회장 이해욱)의 지주회사인 DL이 DL케미칼에 현물출자를 단행한다고 13일 밝혔습니다.

DL은 지난 12일 이사회를 열고 카리플렉스와 DL에프엔씨 주식을 DL케미칼에 현물출자하고 그 대가로 DL케미칼의 신주를 취득하는 안건을 의결했습니다. 유상증자 규모는 3931억원입니다.

현물출자 주식은 카리플렉스 보통주 2억2900만1주(약 2954억원), DL에프엔씨 보통주 20만주(약 977억원)입니다. DL케미칼은 주주배정 방식으로 신주 98만7081주를 발행해 DL에 배정합니다. 주당 발행가액은 39만8238원입니다.

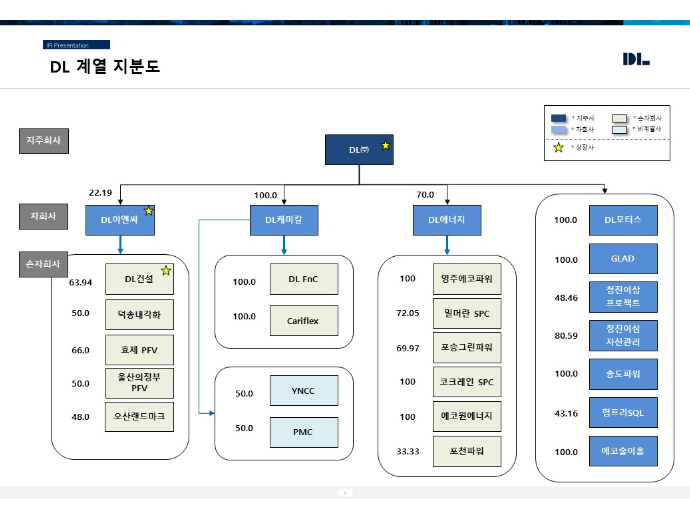

이번 현물출자는 그룹의 지배구조 체제를 핵심 사업별로 보다 투명하고 독립적인 구조로 만들기 위해 진행됐다고 DL그룹은 전했습니다. 올해 1월 대림산업의 분할 및 지주회사 전환 과정에서 적격분할 요건을 충족시키기 위해서 DL로 편입한 석유화학사업 법인이 DL케미칼로 편입됩니다. 오는 9월 현물출자가 완료되면 DL이앤씨가 건설부문을, DL케미칼과 DL에너지가 각각 석유화학부문과 에너지부문 자회사를 보유하는 사업형 중간 지주 형태의 지배구조가 완성됩니다.

DL은 그룹 전체의 사업 포트폴리오 및 투자 리스크 관리, 그룹의 디지털 혁신 및 신수종 사업에 대한 방향성 제시 등과 같은 역할에 집중할 계획입니다. DL이앤씨, DL케미칼, DL에너지는 사업별 특성에 맞는 개별 성장전략을 추구하고 관련 자회사를 효율적으로 운영·지원하게 됩니다.

카리플렉스는 글로벌 합성고무 수술용 장갑 소재 시장 점유율 1위의 회사로 수술용 장갑과 주사 용기의 고무마개 등 고부가가치 의료용 소재로 사용되는 합성고무와 라텍스를 생산합니다. DL에프엔씨는 국내 1위의 BOPP필름 생산능력을 보유하고 있으며 테이프와 포장재 등에 쓰이는 필름 완제품과 코팅제를 제조하고 있습니다.

![[iNTheScene] 이억원 금융위원장 코스피 4000 돌파 “새로운 도약 출발점”](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17615676200702_514d97_357x250.jpg)