인더뉴스 권지영 기자ㅣ MG손해보험이 손해보험업계 최초로 중금리 대출시장 진출에 나선다.

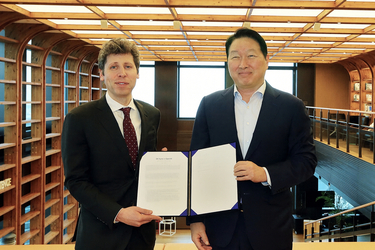

MG손해보험(대표이사 김동주)이 중금리 대출 사업을 위해 핀테크 기반 P2P 업체인 30CUT(비욘드플랫폼서비스, 대표 서준섭)과와 제휴계약을 체결했다고 18일 밝혔다. 두 회사는 앞으로 '30CUT'의 '고금리 대출 이자30% 프로젝트'에 참여하기로 했다.

MG손해보험(대표이사 김동주)이 중금리 대출 사업을 위해 핀테크 기반 P2P 업체인 30CUT(비욘드플랫폼서비스, 대표 서준섭)과와 제휴계약을 체결했다고 18일 밝혔다. 두 회사는 앞으로 '30CUT'의 '고금리 대출 이자30% 프로젝트'에 참여하기로 했다.

'30CUT(비욘드플랫폼서비스)'은 NH농협은행, 서강대 스마트핀테크연구센터 등 신뢰 높은 기관과의 협력을 통해 혁신적인 대출플랫폼을 선보이고 있는 P2P(Peer to Peer Lending) 금융 스타트업이다. 4월 중 국내 최초로 은행 협업 P2P 상품(협력사:NH농협은행)을 출시할 예정이다.

서준섭 30CUT 대표는 "핀테크의 혁신성과 기존 금융권의 노하우를 통한 시너지로 더 많은 사람들에게 고금리 대출 이자 인하 혜택을 제공할 수 있도록 노력하겠다"고 말했다.

이에 MG손보 관계자는 "핀테크 기술을 통한 가계부채 부담 경감이라는 공통의 목적을 갖고 이번 제휴를 맺게 됐다"며 "앞으로 중금리 대출뿐 아니라, 다양한 사업분야로의 협력을 추진해 나가겠다"고 말했다.

'MG다이렉트론'은 자체적인 개인신용평가 시스템(CSS)에 따라 최저 금리 연 4.5%, 최대 한도 6000만원, 최장 상환기간 60개월을 제공하는 MG손보의 개인신용대출 상품이다. MG손보는 MG다이렉트론 뿐만 아니라, 타 금융사 고금리대출을 중금리로 대환해주는 'MG환승론'도 함께 취급하고 있다.