인더뉴스 문승현 기자ㅣ금리 전성시대입니다. 가파른 금리인상랠리에 경제심리가 바싹 움츠러들고 있습니다. 가계는 갑자기 불어난 대출금 이자에 놀라 허리띠를 졸라매고, 기업은 자금조달시장에서 돈줄이 마를까 노심초사하고 있습니다.

물가안정을 위한 통화긴축의 파도가 언제쯤 잦아들지 예단하기 어렵다는 점에서 각각 경제상황에 맞는 현명한 금융생활의 필요성은 더 커졌습니다. 지난주 금융권에서 나온 여러 상품 가운데 '네이버페이 신용대출비교'가 눈에 띄는 건 이 때문입니다.

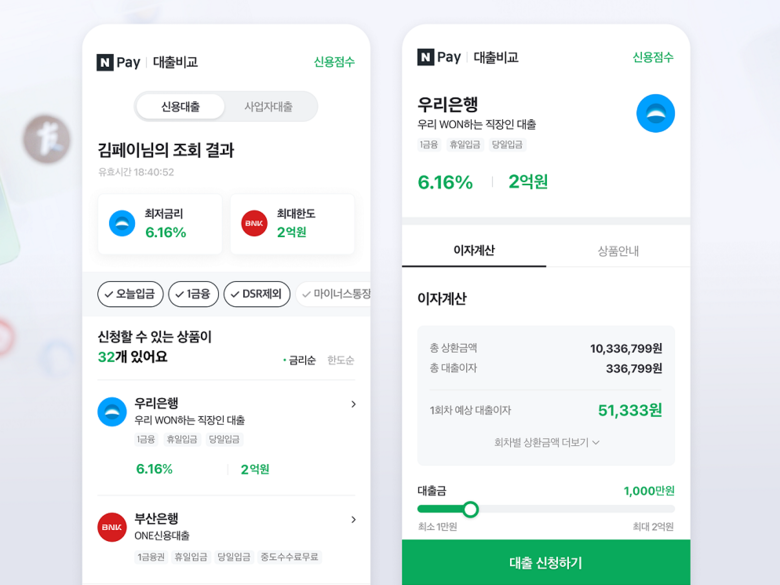

네이버파이낸셜㈜(대표이사 박상진)이 정식출시한 '네이버페이(N Pay) 신용대출비교'는 사용자가 실제 소득정보로 정확한 금리·한도를 조회해보고 가장 유리한 조건의 대출을 실행한 이후 최종상환까지 연체없이 관리할 수 있도록 돕는 서비스입니다.

사용자는 네이버페이 신용대출비교에서 대출조회 후 금융사 플랫폼에서 실행하기까지 개인정보와 소득정보를 별도로 수기입력하지 않고 네이버 전자증명서를 통해 건강보험료납부확인서 등 소득증빙서류를 간편하게 제출할 수 있습니다.

대출 비교단계부터 사용자의 정확한 정보가 반영되므로 최종 심사결과와 가까운 금리·한도를 확인할 수 있다고 네이버파이낸셜은 설명합니다.

현재 우리은행·하나은행·전북은행 등 7개 은행권, 저축은행·캐피탈·카드사 등 2금융권, 온라인투자연계금융업 등 모두 50개 금융사가 입점해 있고 연내 연동 예정인 SC제일은행을 비롯해 제휴금융사는 내년 1월까지 7곳이 추가됩니다.

네이버페이 모바일홈 상단 '대출비교' 메뉴에 들어가 본인인증 후 네이버 인증서로 전자증명서 발급제출에 동의하면 50개 금융사의 신용평가·심사를 거치며 개인신용점수 하락 걱정없이 2분여만에 금리·한도를 확인할 수 있습니다. 대출실행은 개별 금융사 플랫폼에 연결됩니다.

네이버파이낸셜은 네이버페이 신용대출비교를 통해 대출실행한 사용자가 상해사망 또는 50%이상 고도후유장해로 남은 대출을 갚기 어려운 상황이 될 경우 사고발생 시점의 대출잔액을 최대 1억원까지 대신 갚아주는 '대출안심케어'를 1년간 무상제공합니다.

급격한 금리상승기 주택담보대출(주담대) 이자부담을 줄여주는 프로그램도 등장했습니다. 신한은행(은행장 진옥동)의 '주택담보대출 이자유예 프로그램'은 잔액 1억원 이상 원금분할상환 주담대 중 대출 기준금리가 지난해 12월말 대비 0.5%포인트 이상 상승한 계좌 보유 고객이 대상입니다.

이자유예 신청시점 대출 기준금리와 지난해 12월말 기준금리 차이만큼 최대 2.0%포인트까지 12개월 동안 대출이자가 유예됩니다.

유예기간 12개월 종료 후에는 유예이자를 36개월 동안 분할납부하고 이때 유예이자에 대해 추가로 부담하는 별도 이자는 발생하지 않습니다. 이자유예 프로그램은 전국 신한은행 영업점에서 신청할 수 있고 비대면(New SOL) 방식도 이달중 가능하도록 준비하고 있습니다.

IBK기업은행(은행장 윤종원)은 벤처투자기관으로부터 투자받은 유망 스타트업에 저리대출을 지원하고 은행은 신주인수권부사채 워런트를 활용해 향후 기업가치 상승이익을 공유하는 'IBK벤처대출' 상품을 출시하기도 했습니다.