인더뉴스 박호식 기자ㅣ국내 ESG금융 규모가 1000조원대를 돌파했습니다. 하지만 증가액 대부분이 지난 정기 국정감사에서 ESG워싱 지적을 받은 국민연금기금의 위탁운용자산인 것으로 분석됐습니다.

한국사회책임투자포럼(KoSIF)과 이용우 국회의원실은 국내 공적 및 민간 금융사들의 ESG(환경·사회·지배구조) 금융 현황을 분석·보고하는 ‘2022 한국 ESG금융 백서(이하 백서)를 발간했습니다.

백서는 공적금융기관(82개)과 민간금융기관(89개) 전체를 대상으로 ESG금융과 관련한 전반적인 현황을 전수 조사해 분석한 것으로, 2021년 12월 최초 발간된데 이어 세번째 입니다.

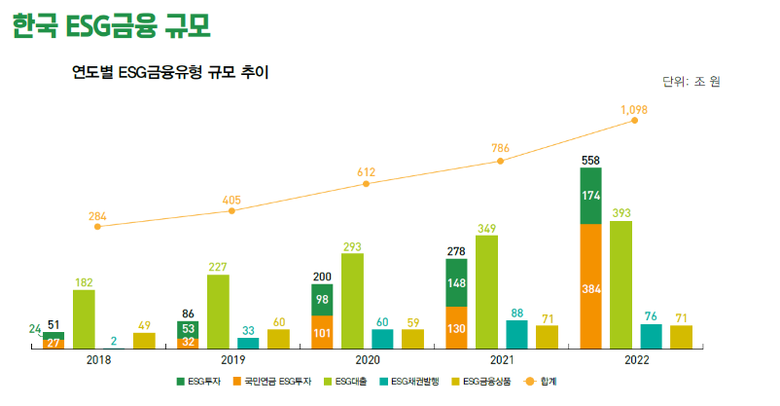

백서에 따르면 2022년말 기준 국내 ESG금융 규모는 1098조원입니다. 이는 전년대비 39.7% (312조원) 증가한 수치인데, 국민연금기금 ESG투자 (책임투자) 증가액이 254조원으로 증가규모의 91%를 차지했습니다.

국내 공적 금융기관의 ESG금융 규모는 701조원으로 총 국내 ESG금융의 64.5%를 차지했습니다. 이는 민간 ESG금융 390조원의 두배에 가까운 규모 입니다. 공적금융은 2021년 대비 293조원 늘어났으며, 증가액의 86.6%를 국민연금의 ESG투자가 차지한 것으로 나타났습니다. 국민연금의 ESG투자 규모는 2022년 말 기준 384조원으로 공적섹터 ESG금융의 절반 이상이 이에 해당합니다. 국민연금 다음으로 ESG금융 규모가 큰 기관은 한국주택금융공사 122조원, KDB산업은행 64조원으로 나타났습니다.

국민연금의 ESG투자 규모는 2021년 130조원 대비 2022년 384조원으로 급격히 늘었습니다. 이는 국민연금이 운용사에 위탁한 국내·외 주식 및 채권 자산 전체에 해당하는 284조원을 ‘ESG투자’로 집계했기 때문입니다. 이전까지 위탁자산의 책임투자는 국내주식 중 책임투자형으로 운용된 자산만 ESG투자로 집계했으며, 2022년말 기준 이에 해당하는 것은 6조원에 불과했습니다. 국민연금은 실제 적용 여부와 무관하게 책임투자 및 스튜어드십코드를 도입한 자산운용사에 위탁한 자산 전체를 ESG투자로 분류했습니다. 이에 따라 ESG워싱 의혹이 불거졌습니다.

민간금융사 ESG금융 규모는 2021년 대비 5.1% 성장한 390조2000억원 입니다. 은행권이 72%로 가장 비중이 높았습니다. 금융그룹별로는 NH농협금융이 우리, KB, 신한, 하나에 비해 큰 ESG금융 규모를 가지고 있는 것으로 나타났습니다. 그룹 운용 자산 대비 ESG금융 비중도 NH농협 17%, 우리 13%, KB 8%, 신한 8%, 하나 6%로 NH농협이 높은 비율을 나타냈습니다.

유형별로는 ESG투자가 558조원, ESG대출이 393조원, ESG채권발행이 76조3000억원, ESG금융상품이 70조6000억원으로 파악됐습니다. ESG투자와 대출은 전년대비 각각 101%, 13%로 증가했으나 ESG채권발행은 13% 감소했습니다.

ESG금융상품은 전년과 같은 규모로 조사됐습니다. 최근 4년간은 ESG대출이 4개 유형 중 가장 큰 규모였으나 국민연금의 책임투자확대로 2022년말 ESG투자가 전체 ESG금융 유형 중 가장 큰 규모를 보여줬습니다. 전체 ESG금융에서 ESG투자는 50.8%, 대출은 35.8% 채권발행은 7%, 금융상품은 6.4%의 비중을 차지했습니다.

ESG금융 규모는 꾸준히 증가하고 있지만, 백서는 국민연금 사례에서 볼 수 있듯 아직 ESG워싱 방지를 위한 기준과 제도가 미비하다고 지적했습니다. 또한 ESG워싱 방지를 위해 ESG공시 조기 의무화, 녹색분류체계(Green Taxonomy) 적용과 강화, 사회분류체계(Social Taxonomy) 조기 개발과 적용, 지속가능금융공시 도입을 제안하고 있습니다. 최근 금융위는 기업 ESG의무공시를 2026년 이후로 연기한 바 있습니다.

국내 한국형 녹색분류체계(K-Taxonomy)는 2021년말 발표, 2022년 12월 개정 및 확정되었는데 이번 보고서 설문지에 응답한 총 171개 기관 중 72개 기관이 K-Taxonomy를 적용 중이거나 적용 예정이라고 밝혔습니다. 국내 ESG금융의 상당 규모가 집중된 사회(S) 영역을 위한 소셜 택소노미(Social Taxonomy)는 아직 개발 논의가 부진한 상황이라는 지적입니다. 금융상품과 관련해서는, 금감원에서 2023년 3월 ESG펀드 관련 공시 기준 마련을 위한 TF를 출범해 지난 10월 발표한 바 있습니다.

이용우 더불어민주당 의원은 “ESG금융이 확대되고 있는 만큼, 투명한 공시가 필요하다. ESG공시는 문제 해결을 위한 진단의 첫 발걸음이 될 것”이라고 강조했습니다.

김영호 한국사회책임투자포럼 이사장은 “금융의 ESG워싱은 지속가능성을 위협하는 최대의 복병이다. 지속가능 경제로 자본을 실질적으로 유입 시키기 위해선 ESG워싱 방지를 위한 기준과 제도 마련이 필수적”이라고 제시했습니다.