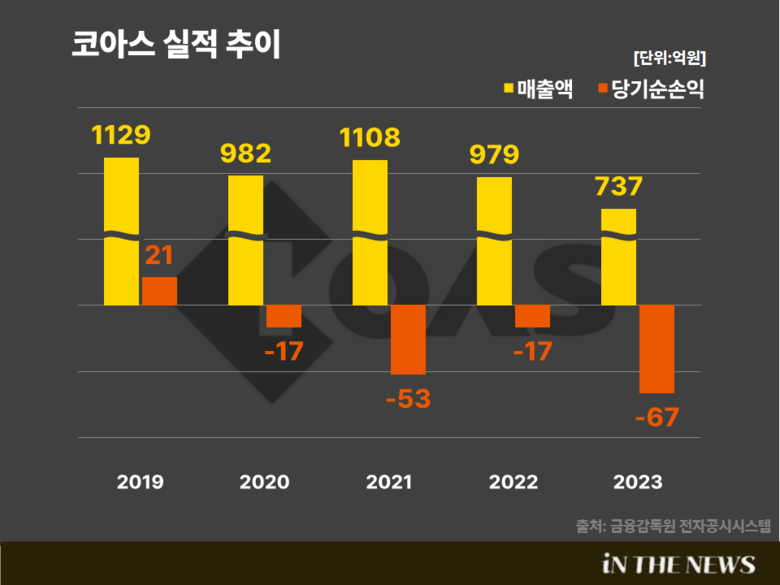

인더뉴스 권용희 기자ㅣ코아스의 M&A(인수합병) 과정에 각종 이색 조건들이 숨어있어 착시 현상에 대한 우려가 높아지고 있다.

대규모 회사채 발행 과정에서 이례적 조건의 콜옵션(매도 청구권)을 붙여두는가 하면, 감자 이후의 전환가와 행사가를 기재함에 따라 현재 주가와의 괴리에 따른 혼란을 야기할 소지가 있다. 아울러 자금 납입 일정이 대부분 임시 주주총회 뒤로 잡혀 있어 주총 결과와 주가 흐름에 따라 상황이 달라질 가능성도 제기된다.

메자닌마다 붙은 콜옵션 조건 '갸우뚱'

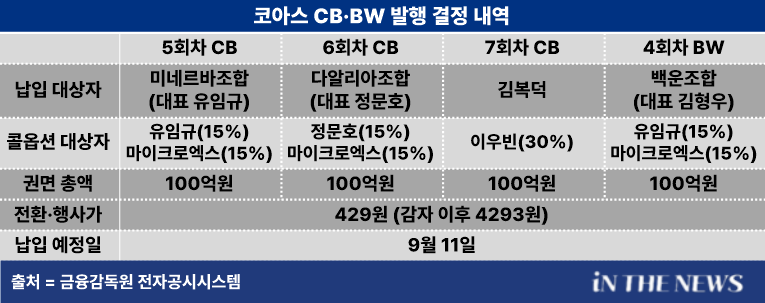

20일 금융감독원 및 금융투자업계에 따르면 코아스는 총 400억원 규모의 전환사채(CB)와 신주인수권부사채(BW) 등 메자닌 발행을 예고했다. 대상자는 미네르바조합, 다알리아조합, 백운조합, 김복덕 씨 등으로 납입 예정일은 오는 9월 11일이다.

이 메자닌 발행에는 독특한 조건이 붙어 있어 해석이 분분하다. 코아스는 각각의 메자닌 발행 조건에 M&A 주체 측에서 1개월 이후(통상은 12개월 이후)부터 30% 콜옵션을 행사할 수 있도록 조항을 달아놨다. 콜옵션을 받아가는 주체도 통상 '발행회사 또는 발행회사가 지정하는 자'인 경우가 많지만, 이번에는 '제3자 또는 제3자가 지정하는 자'로 정했다. 콜옵션은 정해진 기간 내에 특정 가격으로 되살 수 있는 권리를 의미한다. '제3자가 지정하는 자'가 콜옵션을 가져갈 경우 공시 의무가 없어 투자자들은 소유 주체를 알 길이 없다. 결국 정보의 불투명성이 높아지는 결과다.

콜옵션을 행사해도 당분간은 전환 청구를 행사할 수 없다. 콜옵션 행사 가능 기간은 납입 예정일 다음달인 오는 10월부터인 반면, 전환 청구 및 권리 행사는 내년 9월부터 가능하다. 다만 그 사이 개인 간 계약으로 암암리에 거래가 이뤄질 수는 있다.

아울러 마이크로엑스라는 정체가 불분명한 법인도 콜옵션을 행사할 수 있는 대상자로 지정됐다. 이 업체는 경상남도 창원 소재 한 건물에 주소지를 등록해놨다. 과거 한국금융지주, 한국투자증권 등에서 사외이사로 활동한 임재철 씨가 대표에 이름을 올리고 있다.

콜옵션 행사 과정은 소룩스 때와 비슷할 것으로 보인다. 소룩스는 지난해 1회차 CB 발행 과정에서 김근호라는 인물이 30%의 콜옵션을 행사할 수 있도록 조건을 달았다. 아리바이오 임원인 김 씨는 최근 50억원 가량의 콜옵션을 행사 후, 전량 보통주로 전환했고 일부는 매각해 15억원 가량의 차익을 실현했다. 이에 코아스 역시 특정 개인이 차익을 실현할 수 있는 발판을 만들어 둔 것 아니냐는 해석이 나온다.

감자의 마술..액면가보다 낮은 전환·행사가

CB·BW의 전환 및 행사 관련 착시 현상도 있다. 코아스는 BW 행사가와 CB 전환가를 모두 4293원으로 설정했다. 최저 조정 한도는 3006원이다. 하지만 이는 코아스가 추진 중인 감자 이후의 가격이다. 코아스는 최근 10대1 비율의 무상감자를 진행하겠다고 예고했고, 이를 시행하기 위해선 다음달 6일 주총 결의를 거쳐야 한다.

행사가와 전환가의 현재 가치는 429원이고, 최저 조정 한도도 301원이다. 감자를 통해 액면가인 500원보다 낮출 수 있는 구조를 만든 것이다. 향후 주가 하락에도 메자닌 보유자들은 이익이 날 수 있게 하기 위함이다. 다만 이 과정에서 대규모 신주 발행으로 인해 일반 주주들의 주식가치 희석은 불가피하다. 게다가 감자 이후 가격을 기재함으로써 현재 주가보다 높은 것처럼 보이는 일종의 착시도 불러올 수 있다.

이와 유사하게 소룩스의 경우 무상증자 후 액면 병합의 방식으로 전환가를 낮췄다. 이를 통해 대규모 차익 실현의 발판을 만든 것. 실제로 소룩스는 1주당 14주를 배정하는 무상증자를 통해 7434원이던 전환가를 약 496원까지 낮췄고, 5주를 1주로 합치는 액면병합을 통해 현재 2478원이 형성됐다. 소룩스의 현재 주가는 1만원을 웃돌고 있어 대규모의 차익 실현이 가능하다.

영업익 20억은 돼야? '주당 3000원'이라는 착시

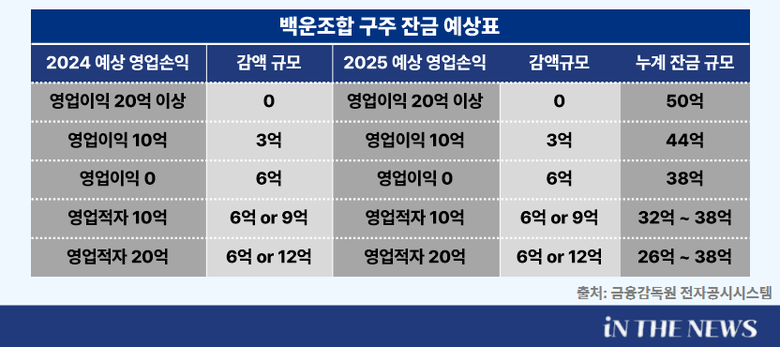

구주 매각 대금이 줄어들 수 있는 조건도 붙어있다. 이 경우 주당 3000원이라고 발표한 수치도 내려갈 수 있다.

구체적으로 살펴보면, 노재근 대표가 백운조합에 매각하는 구주 대금은 회사 영업이익과 연동시켰다. 코아스는 올해와 내년 영업이익이 각각 20억원에 미치지 못할 경우, 각 연도 영업이익을 20억원에서 공제한 금액의 30%를 잔금 50억원에서 차감한다는 내용이다.

예컨대 올해 영업이익이 10억원을 기록했다고 가정하면, 20억원에서 10억원을 제외한 금액인 10억원이 기준이 된다. 여기에 30%인 3억원을 잔금에서 감액하는 방식이다. 내년도 동일하게 10억원의 영업이익을 기록했다면 총 6억원이 잔금 50억원에서 차감된다.

공제할 금액이 없다고 가정할 경우에는 20억원의 30%인 6억원의 차감이 이뤄진다. 내년도 공제할 금액이 없을 경우에는 총 12억원까지 감액이 가능하다. 이 경우 백운조합과 노재근 대표 간의 거래 규모는 주당 3000원에서 2460원 가량으로 줄어든다. 만약 20억원에서 올해와 내년도 영업손익을 더한 값을 빼는 구조라면 6억원의 감액만 이뤄질 수도 있다.

잔금 차감 규모가 더욱 커질 가능성도 존재한다. 기준액에 적자가 더해지는 구조라면 모수가 커질 수 있다. 예를 들어 영업손실이 30억원이라고 가정했을 때, 20억원에 30억원을 더해 감액 기준이 50억원이 되는 경우다. 이때 감액 규모는 15억원까지 치솟는다. 내년도 영업손실도 동일하다면 잔금에서 최대 30억원까지도 차감이 가능하고, 구주 거래 대금은 주당 1650원 가량으로 줄어든다. 코아스는 지난해 30억원의 영업손실을 기록했다.

또한 노 대표의 특수관계인 노형우 씨도 백운조합에게 240만여주를 매각한다고 밝혔다. 해당 거래 잔금일도 1년반 뒤인 내년 12월 31일로 설정돼 있다. 이 계약에 노 대표와 동일한 조건이 붙어있다면, 백운조합의 주당 매입가는 더 떨어지게 된다.

코아스 주가는 M&A 소식과 함께 천정부지로 치솟은 상태다. 코아스 주가는 최대주주 변경 예고와 대규모 자금 조달 소식을 공개한 직후 상한가를 기록하는 등 급등세를 보였다. 300원대를 형성하던 주가는 3일 연속 상한가를 기록하며 1000원대까지 치솟았다. 언제든지 대량의 차익 실현 매물을 쏟아낼 수 있는 구조가 만들어진 셈이다. 우선 이번 유상증자에 따른 약 200만주가 다음달 7일 상장된다. 이틀 전인 5일부터 장내에서 매도가 가능한 물량이다.

아울러 M&A 주체들의 자금 납입 일정이 모두 임시 주총 뒤로 잡혀 있다는 점도 불안 요소다. 코아스는 오는 9월 6일 임시 주총을 열고 정관 변경과 신규 임원 선임에 나서겠다고 밝혔다. 하지만 구주 잔금일과 메자닌 대금 납입 예정일은 모두 9월 11일이다. 주총 결과에 따라 자금 일정을 지연하거나 축소할 가능성을 배제할 수 없는 상황이다. 이와 관련해 회사에 수차례 취재를 시도했지만 회사 관계자는 "담당자가 자리를 비웠다"고 말했다.

관련기사 참조☞[한계기업 진단] 코아스 ①소룩스 세력의 새로운 머니게임?…불안한 M&A