인더뉴스 양귀남 기자ㅣ코스닥 상장사 셀루메드가 발행한 50억원 규모의 전환사채(CB)에 기한이익상실(EOD)이 발생했다.

29일 금융투자업계에 따르면 셀루메드는 200억원 규모의 신주인수권부사채(BW) 발행을 추진하고 있고, 이 가운데 50억원은 지난 4월 발행한 26회차 CB 상환에 사용할 예정이다. 이 CB의 채권자는 상상인저축은행과 상상인플러스저축은행이고 최근 기한이익상실 상태가 된 것으로 확인됐다.

셀루메드 관계자는 “해당 CB에 대해 기한이익상실이 발생한 것이 맞다”며 “상세한 이유에 대해서는 밝히기 어렵다”고 언급했다.

26회차 CB는 시설자금 30억원과 운영자금 20억원 확보를 위해 지난 4월 발행됐다. 전환기간과 조기상환일은 1년 뒤인 내년 4월에 도래하지만 그 이전에 기한이익상실이 발생해 채권자가 상환을 요구한 것으로 보인다.

26회차 CB의 전환가는 주당 5590원이지만 현재 셀루메드 주가는 2000원대로 급락한 상태다. 리픽싱을 통해 조정될 수 있는 최저 전환가(3913)보다도 한참 아래에 머물고 있다.

발행 당시 셀루메드는 이사회 의사록을 통해 해당 CB가 기한이익상실이 발생하게 되는 사유에 대해 세부 항목으로 나눠 명시했다. 구체적으로 살펴보면 ▲발행회사 또는 발행회사의 채권자가 파산 또는 회생절차개시의 신청을 한 경우 ▲발행회사가 본 사채의 원금 또는 이자지급의 각 기일에 지급의무를 불이행하는 경우 ▲발행회사가 제3조 제15항에서 정한 자금사용 용도를 위반하거나 사채권자의 요청에도 불구하고 위 사용 용도에 대한 증빙을 즉시 제출하지 아니하는 경우 ▲발행회사가 최근 분기말 별도 재무제표상 자기자본의 20% 이상에 해당하는 금액을 사채권자의 사전동의없이 타법인 등에 대여 혹은 금전소비대차계약 등을 통한 거래가 확인되는 경우 등 총 25개 항목이다.

이에 따라 현재 회사가 추진하고 있는 BW(공모)의 성격도 바뀌었다. 채무상환용 자금이 20억원에서 50억원으로 늘었고, 운영자금과 시설자금에 투입될 액수는 그만큼 감소했다. 공모 청약일은 이달 24일였다가 내년 1월로 연기됐다.

이같은 조건 변경은 셀루메드의 3분기 보고서와 정정 증권신고서(BW 발행 관련)가 올라온 이후 이뤄졌다. 이후 금융감독원은 "증권신고서의 형식을 제대로 갖추지 아니한 경우 또는 그 증권신고서 중 중요사항에 관하여 거짓의 기재 또는 표시가 있거나 중요사항이 기재 또는 표시되지 아니한 경우와 중요사항의 기재나 표시내용이 불분명하다"며 정정신고서 제출을 요구한 상태다.

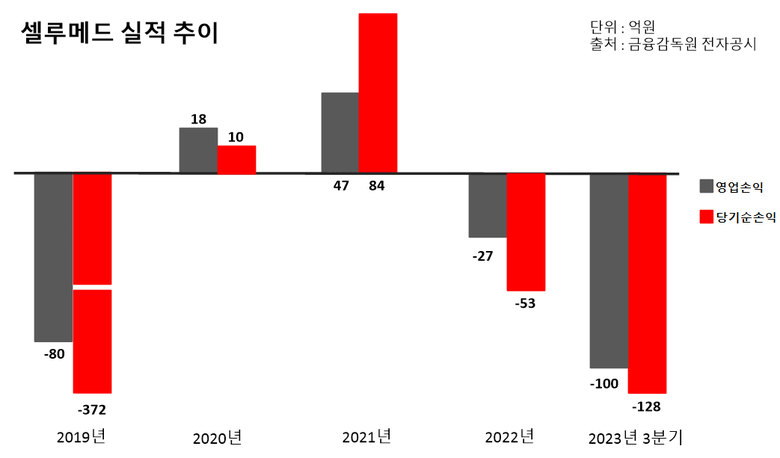

금융투자업계 관계자는 "채권자가 분기보고서 또는 증권신고서 상의 내용에 대해 문제를 제기했을 가능성이 있다"며 "회사로서는 기존 채무에 대한 상환 부담과 자금 조달 난항이라는 악재가 겹치게 됐다"고 말했다.