인더뉴스 권용희 기자ㅣ실적 부진을 겪고 있는 중소형 상장사들이 메자닌(CB·BW 등 주식연계채권) 발행 한도를 시가총액보다 월등히 큰 규모로 늘리는 사례가 잇따르고 있다. 많게는 시총 대비 60배까지 늘린 곳도 있다.

대규모 메자닌은 대량의 신주 발행으로 이어질 수 있어 기존 주주들의 지분 희석 우려가 높지만 이와 관련한 제도는 미비한 상황이다. 당국이 발행주식 총수의 20% 내외로 한도를 정할 것을 권고하고 있지만, 아랑곳하지 않고 잠재 메자닌과 주식수를 대폭 늘리는 한계기업(재무 부실 등 경영 여건이 열악한 기업)들이 늘고 있다.

한계기업 접수한 새주인 "메자닌 한도부터 활짝 열자"

특히 재무상태가 부실한 상장사가 인수합병(M&A) 과정을 거치며 이같은 결정을 하는 경우가 많다. 이렇다 보니 본업 살리기보다 메자닌을 통한 머니게임에 치중하는 것 아니냐는 지적이 나온다.

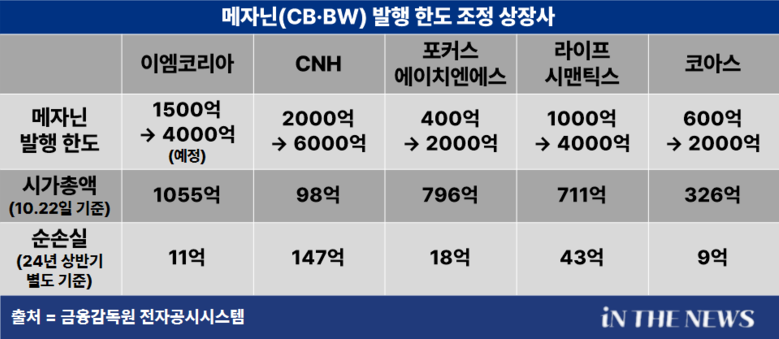

22일 업계에 따르면 코스닥 상장사 이엠코리아의 경우, 오는 30일 임시주주총회를 열고 전환사채(CB)와 신주인수권부사채(BW) 발행 한도를 1500억원에서 4000억원으로 늘리는 안건을 의결할 예정이다. 이는 현 시총(1055억원·22일 기준) 대비 4배 수준이다.

이엠코리아는 지난 2016년부터 적자를 기록하는 등 실적 부진이 장기화하고 있다. 지난해 연결 매출액과 순손실은 각각 1022억원, 22억원이고, 올해 상반기 매출액과 순손실은 각각 524억원, 11억원을 기록했다.

아울러 이엠코리아는 대주주 변경을 앞두고 있다. 회사는 지난 7월 기존 대주주 강삼수 씨가 보유 중인 구주 783만여주를 키웨스트글로벌자산운용에 약 341억원에 매각하는 계약을 체결했다고 밝혔다. 이와 함께 키웨스트 측은 220억원 규모 유상증자에 참여하겠다고 공언했다. 당초 유증 납입일은 지난 7일이었지만 오는 30일로 지연된 상태다.

이와 관련해 이엠코리아 관계자는 "발행 한도 변경은 새로운 최대주주 측의 요구에 의한 것"이라고 말했고, 키웨스트글로벌자산운용 관계자는 "담당자가 자리를 비웠다"며 즉답을 피했다.

메자닌 발행 한도가 시총 대비 60배에 달하는 경우도 있다. 최근 대주주 변경이 무산된 코스닥 상장사 CNH는 지난달 임시주총을 열고 CB·BW 발행 한도를 2000억원에서 6000억원으로 늘렸다. CNH의 시총은 98억원(22일 기준)에 불과하다.

CNH 주가는 지난 8월 4연속 하한가를 기록하는 등 급락했고, 현재는 지난 6월 기록한 고점 대비 90% 가량 폭락한 상태다. 재작년부터 실적 악화도 두드러졌다. 지난해 매출액과 순손실은 각각 1944억원, 194억원이다. 올해 상반기 매출액과 순손실은 1211억원, 147억원을 기록했다.

이 밖에도 최근 위허브 등으로 대주주가 변경된 포커스에이치엔에스도 지난 8월 임시주총을 열고 CB·BW 발행 한도를 400억원에서 2000억원으로 늘렸다. 포커스에이치엔에스의 올해 상반기 매출액과 순손실은 각각 253억원, 18억원을 기록했다.

한 코스닥 상장사 관계자는 "신사업 등을 앞세워 외부 자금을 조달하기 전에 미리 한도를 뚫어 놓는 경우들이 있다"며 "CB나 BW의 구체적 발행 계획을 세워놓고 주총에서 한도를 늘리는 안건을 통과시키는 게 일반적인데, 최근에는 무차별적으로 한도를 높이는 사례가 많다"고 설명했다.

'억' 소리 나는 발행 예정 주식수

메자닌 한도와 함께 발행 예정 주식 총수를 늘리는 경우도 잇따른다. CNH는 임시 주총에서 메자닌 발행 한도 변경과 함께 발행 예정 주식 총수를 2억주에서 10억주로 5배가량 늘리는 안건을 통과시켰다.

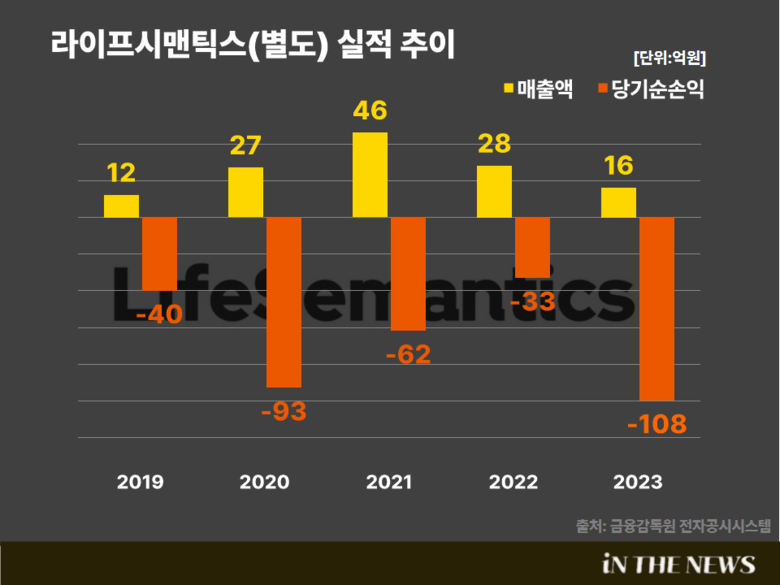

코스닥 상장사 라이프시맨틱스도 지난달 임시주총을 열고 발행 예정 주식 총수를 5000만주에서 5억주로 변경했다. CB·BW 발행 한도도 1000억원에서 4000억원으로 최근 시총(711억원·22일 기준) 대비 6배 수준으로 대폭 늘렸다.

최근 스피어코리아라는 업체로 주인이 바뀐 라이프시맨틱스의 재무 상태는 악화일로를 걷고 있다. 자본총계가 자본금을 밑도는 자본잠식 상태가 이어지고 있다. 2017년부터 적자를 기록하는 등 실적 부진도 장기화하고 있다. 지난해 별도 기준 매출액은 16억원을 기록한 반면, 순손실은 108억원에 달해 매출액 규모를 훌쩍 넘어섰다. 올해 상반기 매출액과 순손실은 각각 10억원, 43억원을 기록했다.

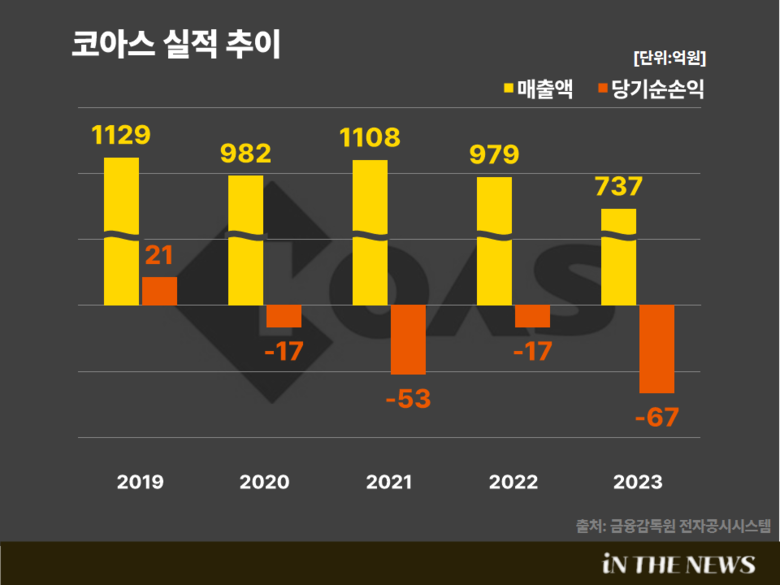

M&A 파고에 휩싸인 코스피 상장사 코아스도 발행 예정 주식수를 5000만주에서 2억주로 늘리는 안건을 통과시켰다. CB와 BW 발행 한도도 기존 600억원에서 2000억원으로 대폭 늘렸다. 아울러 10대 1 비율의 무상감자를 진행하며 CB와 BW 전환·행사가를 사실상 액면가보다 아래로 낮출 수 있는 구조를 만들었다.

코아스는 2020년부터 적자를 기록하며 실적 부진이 장기화하고 있다. 지난해 연결 기준 매출액과 순손실은 각각 737억원, 67억원이다. 올해 상반기 기준 매출액과 순손실은 각각 389억원, 10억원을 기록했다. 또한 지난해 말 연결 기준 자본총계가 자본금을 밑도는 자본잠식 상태에 접어들기도 했다.

업계 관계자는 "적자나 경영 부실을 겪는 기업들은 전통적인 금융권 대출이 힘겨워 상대적으로 자금 조달이 수월한 메자닌을 선호하는 경향이 있다"며 "3자 배정 방식의 대규모 메자닌 발행은 기존 주주들의 주식 가치가 희석되는 결과로 이어질 수 있다"고 지적했다.

당국 가이드라인 비웃는 한계기업들

하지만 상장사들의 메자닌 발행 한도와 관련된 규제는 현재 없는 상태다. 대량의 신주 발행을 통해 지분 가치 희석이 우려되는 상황이지만 제어 장치가 없는 것. 즉 심각한 수준의 한계기업일지라도 회사가 원하는 대로 발행 한도를 늘릴 수 있는 상황이다. 실제로 지난해 코스피 상장사 금양은 CB와 BW 발행 한도를 20조원으로 늘리기도 했다.

금융감독원 관계자는 "자본시장법 등에서 정해져야 하는 부분으로 금감원이 자체적으로 할 수 있는 범위는 아니다"고 말했다. 과거 상법 470조에 '사채의 총액은 최종의 대차대조표에 의해 회사에 현존하는 순자산액의 4배를 초과하지 못한다'고 명시돼 있었지만, 지난 2011년 상법 개정을 통해 해당 부분은 삭제됐다.

상장회사협의회는 표준정관을 통해 "한도를 지나치게 높은 비율이나 큰 금액을 기재하는 경우 주주의 신주인수권을 침해할 소지가 있다"며 "한도를 규정하는 경우 사채의 액면 총액은 발행주식 총수의 20% 내외로 정할 것을 권고한다"고 밝히고 있다. 하지만 이는 강제성이 없어 실효성이 떨어진다는 지적이 나온다.

김필규 자본시장연구원 연구위원은 "법적인 문제들이 있어 새로운 제도로 발행 한도를 규제하는 것은 현실적으로 쉽지 않을 것"이라며 "표준정관 등을 활용하는 자율 규제 방안 등이 필요해 보인다"고 말했다.