인더뉴스 이진솔 기자ㅣSK텔레콤이 5세대(5G) 이동통신 상용화에 따른 ARPU 증가로 무선 사업 턴어라운드를 기록했다.

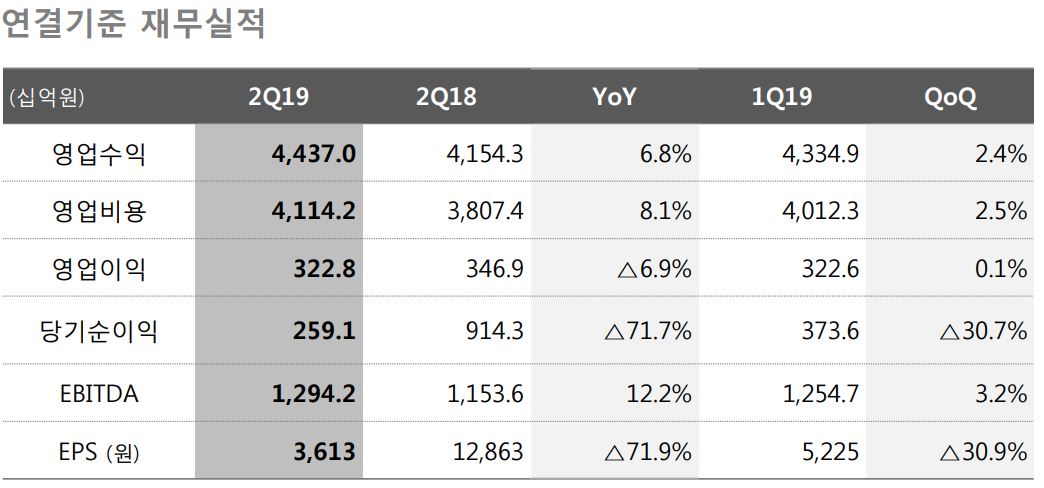

2일 공시에 따르면 SK텔레콤은 연결 재무제표 기준 올해 2분기에 매출 4조 4370억 원, 영업이익은 3228억 원을 기록했다. 지난해 2분기와 비교해 매출은 6.8% 증가했으나 영업이익은 6.9% 줄었다. 2분기 순이익은 많이 감소했다. 지난해 2분기보다 71.7% 감소한 2591억 원으로 집계됐다.

SK텔레콤은 “무선 사업 매출 반등과 미디어, 보안, 커머스 사업 성장세로 지난 1분기보다 개선된 실적을 달성했다”고 말했다. 순이익 감소는 SK하이닉스 지분법 이익 감소에 따른 것이다.

사업 부문별로는 가장 큰 수익 비중을 차지하는 무선(MNO) 부문에서 턴어라운드를 달성했다. 2분기 무선 매출은 2조 4400억 원으로 지난해 2분기보다 2.5% 감소했지만, 직전 분기와 비교해 1% 증가하며 7분기만에 상승 전환했다.

2분기 휴대폰 가입자 순증은 9만 9000명을 기록했다. 해지율은 0.9%로 집계됐다. 2분기 ARPU는 3만 755원으로 데이터 사용량이 늘고, 5세대(5G) 이동통신 출시 효과가 더해져 직전 분기보다 0.4% 증가했으나 요금 인하 영향으로 지난해 2분기와 비교해서 4.7% 감소했다.

5G 출시 영향에 따라 마케팅 비용은 7286억 원으로 지난해 2분기보다 3.7%, 직전분기와 비교하면 3.9% 늘었다. 이에 더해 5G 주파수 비용이 2분기에 처음 반영되면서 영업이익에 영향을 미쳤다.

SK텔레콤은 자체적인 서비스를 발굴해 5G 시장 주도권을 잡는다는 계획이다. 지난달에는 스위스 통신사 ‘스위스콤’과 세계 최초 5G 로밍 서비스를 개시했다. 이어 e스포츠 시장성을 활용한 5G 증강현실(AR)과 가상현실(VR) 서비스 3종을 출시했다.

하반기에는 네트워크·서비스·혜택을 집중한 ‘5G 클러스터’를 조성해 서비스 중심으로 경쟁 패러다임을 전환한다는 전략이다. SK텔레콤은 올해 5G 가입자가 200만 명을 넘어설 것으로 기대하고 있다.

미디어, 보안, 커머스 사업은 2분기에도 성장세를 이어갔다. 이 부문들이 SK텔레콤 2분기 매출에서 차지하는 비중은 약 36%다. SK텔레콤은 지난해 4대 사업부 중심으로 사업 포트폴리오를 재편했다.

미디어 사업은 IPTV 프리미엄 가입자 확대와 콘텐츠 이용량 증가로 질적 성장을 지속했다. 2분기 미디어 매출은 3221억 원으로 지난해 2분기보다 15.2% 늘었다. 직전 분기와 비교하면 2.1% 상승했다. IPTV 가입자 순증은 12만 3000명으로 누적 497만 명을 기록했다. 이 중 프리미엄 서비스 가입자 비중은 지난 6월 기준 57.4%로 상승세가 계속되고 있다.

SK텔레콤은 통합 OTT 출범과 티브로드 합병을 추진하는 등 미디어 사업 구조 재편을 앞두고 있다. 지난 4월 ‘POOQ’과 신주인수계약을 체결한 이후 오는 9월 통합서비스 신규브랜드 출시를 준비하고 있다.

가입자 800만 명을 확보하는 티브로드 합병은 정부 인허가를 거쳐 내년 1월경 출범을 목표로 하고 있다. SK텔레콤은 합병법인 지분율 74.4%를 확보하게 된다.

보안 사업은 2분기 매출과 영업이익이 각각 2972억 원, 417억 원을 기록했다. 전 분기보다 각각 7.5%, 26.7% 늘었다. ADT캡스 보안상품 판매 증가와 SK인포섹 융합 보안 플랫폼 사업 확대로 성장이 지속하고 있다. 지난 6월 출시한 ‘T map 주차’처럼 ICT 사업과 시너지를 일으키는 신규 서비스로 성장 동력을 확보한다는 전략이다.

커머스 사업은 11번가와 SK스토아 수익성 개선으로 지난 1분기에 이어 이번 분기까지 2분기 연속 영업이익 흑자를 기록했다. 커머스 부문 매출은 1936억 원, 영업이익은 13억 원으로 집계됐다. 하반기에는 간편결제 서비스 ‘SK 페이’를 확대 적용해 상승세를 지속한다는 계획이다.

윤풍영 SK텔레콤 Corporate센터장은 “5G 초시대에도 1위 사업자 위상을 이어갈 것”이라며 “미디어, 보안, 커머스 중심 New ICT 사업을 지속 확대해 기업가치를 재평가받을 것”이라고 말했다.