금융감독원(원장 진웅섭)은 ‘금융꿀팁 200선’의 45번째 편인 ‘보험계약대출 100% 활용법’을 20일 공개했다. 보험계약대출의 특징은 크게 4가지로 ▲무(無) 방문 ▲무 심사 ▲무 중도상환수수료 ▲무 신용등급조정 등이다.

금융감독원(원장 진웅섭)은 ‘금융꿀팁 200선’의 45번째 편인 ‘보험계약대출 100% 활용법’을 20일 공개했다. 보험계약대출의 특징은 크게 4가지로 ▲무(無) 방문 ▲무 심사 ▲무 중도상환수수료 ▲무 신용등급조정 등이다. 금융감독원(원장 진웅섭)은 ‘금융꿀팁 200선’의 45번째 편인 ‘보험계약대출 100% 활용법’을 20일 공개했다. 보험계약대출의 특징은 크게 4가지로 ▲무(無) 방문 ▲무 심사 ▲무 중도상환수수료 ▲무 신용등급조정 등이다.

금융감독원(원장 진웅섭)은 ‘금융꿀팁 200선’의 45번째 편인 ‘보험계약대출 100% 활용법’을 20일 공개했다. 보험계약대출의 특징은 크게 4가지로 ▲무(無) 방문 ▲무 심사 ▲무 중도상환수수료 ▲무 신용등급조정 등이다.English(中文·日本語) news is the result of applying Google Translate. <iN THE NEWS> is not responsible for the content of English(中文·日本語) news.

정재혁 기자 jjh27@inthenews.co.kr

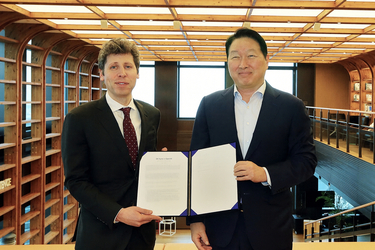

인더뉴스 이종현 기자ㅣSK그룹이 오픈AI와 메모리반도체 공급과 서남권 인공지능(AI) 데이터센터(DC) 설립·운영 등에 관한 파트너십을 맺고 글로벌 AI 인프라 구축에 본격 참여합니다. 반도체 공급부터 데이터센터 설계·운영, AI 서비스 확산까지 아우르는 전방위 협력을 통해 차세대 AI 인프라 혁신을 이끈다는 전략입니다. SK그룹은 최태원 회장과 샘 올트먼 오픈AI 최고경영자(CEO) 등 양사 경영진들이 1일 서울 종로구 SK서린빌딩에서 만나 메모리 공급 의향서(LOI)와 서남권 AI DC 협력에 관한 양해각서(MOU)를 체결했다고 밝혔습니다. 최태원 회장은 이번 협력에 대해 “글로벌 AI 인프라 구축을 위한 스타게이트 프로젝트에 SK가 핵심 파트너로 참여하게 됐다”며 “메모리반도체부터 데이터센터까지 아우르는 SK의 통합 AI 인프라 역량을 이번 파트너십에 집중해 글로벌 AI 인프라 혁신과 대한민국의 국가 AI 경쟁력 강화에 적극 나설 것”이라고 말했습니다. SK하이닉스, 월 90만장 웨이퍼 소요되는 오픈AI 반도체 수요 대응 SK하이닉스는 스타게이트 프로젝트에서 고대역폭메모리(HBM) 반도체 공급 파트너로 참여합니다. 이번 메모리 공급 의향서 체결은 올해 상반기 기준 D램 글로벌 매출 1위인 SK하이닉스의 AI 전용 메모리반도체 기술력과 공급 역량을 인정받은 결과라고 SK는 설명했습니다. 이에 SK하이닉스는 D램 웨이퍼 기준 월 최대 90만장 규모의 HBM 공급 요청에 적기 대응할 수 있는 생산 체제를 구축할 예정입니다. 오픈AI의 HBM 공급 요청은 웨이퍼 기준으로 현재 전세계 HBM 생산 능력의 2배가 넘는 수준입니다. SK하이닉스는 이번 협력을 통해 오픈AI의 AI 가속기(GPU) 확보 전략 실현을 적극 협력하고, 양사 간 협업 역시 지속 확장키로 했습니다. SKT, 서남권에 ‘한국형 스타게이트’…K-AI 구축 드라이브 SK텔레콤은 대규모 DC구축·운영 경험을 바탕으로 오픈AI와 양해각서(MOU)를 체결, 한국 서남권에 오픈AI 전용 AI DC를 공동 구축해 ‘한국형 스타게이트’를 실현한다는 계획입니다. 양사 협력은 AI 데이터센터를 기반으로 B2C·B2B AI 활용 사례를 발굴하고, 나아가 차세대 컴퓨팅과 데이터센터 솔루션의 시범 운용까지 포함합니다. 한국은 세계 최고 수준의 통신·전력인프라와 반도체 기술, 풍부한 AI 수요를 바탕으로 글로벌 AI 혁신의 테스트 베드 역할을 합니다. SK 관계자는 “AI DC 협력은 SK그룹과 글로벌 1위 AI 기업인 오픈 AI가 대한민국 AI 대전환을 위한 강력한 파트너십을 구축했다는 점에서 의미가 있다”며 “서남권 AI DC는 아시아 지역 AI DC 허브로 자리매김해 지속가능한 협력을 이끌어내는 기반이 될 것이고 SK그룹이 추진 중인 ‘SK AI 데이터센터 울산’과 함께 동서를 연결하는 AI 벨트를 구축해 지역 균형발전에 기여하고 대한민국 전역의 AI 대전환을 가속화할 것”이라고 말했습니다. 한미 AI 경제 동맹 발판 기대…“AI 3대 강국 디딤돌 될 것” SK그룹은 이번 스타게이트 프로젝트 참여는 한미 간 AI 경제동맹을 공고히 하는 계기가 될 것으로 평가하고 있습니다. 제조와 통신 영역에서 강점을 가진 대한민국과 AI 기술의 선두 주자인 미국 간의 협력모델이 상호 보완 및 글로벌 AI 리더십 동맹의 출발점이 될 것으로 기대하고 있습니다. 최태원 회장과 샘 올트먼 CEO는 2023년부터 긴밀히 협력하며 AI 인프라의 미래를 함께 설계했습니다. 양측은 AI 학습과 추론에 필요한 워크로드 폭증에 대비해 전용 반도체 개발과 인프라 구축의 필요성에 깊이 공감하며, 하드웨어 병목 없는 차세대 AI 모델 개발을 위한 새로운 메모리-컴퓨팅 아키텍처 등 혁신적 AI 인프라 공동 개발을 논의해 왔습니다. 이번 파트너십 체결은 칩 개발부터 데이터센터 구축·운영까지 전 주기에 걸친 기술 혁신 협력의 본격적 출발점으로, 글로벌 AI 생태계에 새로운 패러다임을 제시할 것으로 SK는 기대하고 있습니다. SK그룹은 AI를 새로운 성장축으로 삼아 사업 포트폴리오를 혁신 중이며, 올해 8월 아마존웹서비스(AWS)와 함께 ‘SK AI 데이터센터 울산’ 기공식을 여는 등 글로벌 빅테크와 협력을 강화하고 있습니다. SK 관계자는 “글로벌 AI 대전환 시기를 맞아 핵심 플레이어로서 시장 참여를 확대할 수 있도록 빅테크 협력과 관련 투자를 지속적으로 강화하고. K-AI 생태계 확장에도 기여하겠다”고 말했습니다.

인더뉴스 이종현 기자ㅣSK텔레콤[017670]은 유통망 정보보호 혁신을 본격화하면서 고객 접점에서 보안을 강화하는 조치를 시행한다고 2일 밝혔습니다. 우선 SKT는 통신사 최초로 365일 연중무휴 24시간 운영되는 'T 안심 24시간보안센터'를 도입했습니다. 'T 안심 24시간보안센터'는 사이버 피해 발생 초기 대응부터 복구까지 원스톱으로 고객을 지원합니다. 기존 일반 고객센터는 평일 오전 9시부터 오후 6시까지 운영하고 야간과 주말에는 휴대폰 분실·습득 등 신속한 조치가 필요한 경우에 한해 상담을 제공했습니다. 'T 안심 24시간보안센터'는 사이버 피해 상담이 필요한 고객이 사고 후 골든타임을 놓치지 않도록 언제든 보안 지식을 갖춘 상담사를 통해 맞춤형 상담을 제공합니다. 구체적으로는 ▲피싱·스미싱·해킹 등에 대한 즉각 차단과 긴급 조치 ▲2차 피해 방지를 위한 보안 점검·예방 서비스 안내 및 기관 신고 지원 ▲피해조사, 보상 및 사후 관리까지 피해 복구를 지원합니다. SKT는 향후 고객센터 모든 상담사를 대상으로 보안 관련 교육을 단계적으로 시행, 보안 전문 상담사로 육성하고 고객의 피해 유형에 따른 맞춤형 보안 상담을 상시 제공할 계획입니다. 아울러, 경찰청과 협의해 최신 보안 위협 동향, 대응 방안 등 교육을 시행하고 공동 대응 체계를 구축할 방침입니다. 또한, SKT는 고객들이 일상생활 속에서 신속하고 안전한 보안 서비스를 체감할 수 있도록 전국 2500여개 T월드 오프라인 매장에서 보안 상담 서비스를 제공할 방침입니다. 사전 예방부터 사후 지원까지 특화된 보안 상담을 제공하는 'T 안심매장'을 이달부터 운영합니다. 'T 안심매장'에서는 경찰청, 프로파일러 등 내·외부 전문가와 협업해 진행된 보안 전문 교육을 이수한 T크루인 'T 안심지킴이'로부터 사이버 보안 관련 상담을 받을 수 있습니다. 'T 안심매장' 마크가 부착된 매장에 방문하는 고객은 누구나 ▲SKT 보안 서비스 상담·가입, 휴대폰 보안 설정 지원 등 사이버 보안 사고 예방 서비스 ▲피싱·스미싱·해킹 등 사고 발생 시 피해 사실 확인 및 추가 피해 차단, 관련 기관 신고 안내 등 조치를 지원받을 수 있습니다. SKT는 온라인 고객 접점에서도 보안을 강화합니다. T월드에 접속하면 통신 생활 전반의 보안 상태를 확인할 수 있는 'T 안심브리핑'이 제공됩니다. 크게 네트워크 보안, 전화 보안, 안심상담 등 3개 영역에서 보안 관련 정보를 안내합니다. 네트워크 보안 영역에서는 비정상 인증 차단 시스템, 유심보호서비스, 음성스팸 및 보이스피싱번호차단, 문자 스팸 필터링 등 '고객 안심 패키지' 적용 현황을 볼 수 있습니다. 더 강력한 보안을 원하는 고객은 국제전화수신거부, 국제전화발신금지, 번호도용문자차단 등 서비스를 이용할 수 있습니다. 전화 보안 영역에서는 AI 기반 스팸·피싱 의심 번호의 전화를 자동 차단하는 AI 안심 비서 에이닷 전화를 보여줍니다. 보안 관련 전문 상담 서비스를 소개하는 안심상담 영역에서는 '내 주변 T 안심매장 찾기', '24시간 365일 상담 가능한 보안 특화 고객센터' 등 기능 바로가기를 지원합니다. 윤재웅 SKT 마케팅전략본부장은 "고객들이 일상생활 속에서 겪을 수 있는 다양한 보안 위협으로부터 안전하게 보호받고 있다고 몸소 느낄 수 있도록 다중 안전망을 마련했다"라며 "앞으로도 고객들이 안심하고 편안한 일상을 누릴 수 있도록 노력하겠다"라고 말했습니다.

인더뉴스 이종현 기자ㅣ삼성과 오픈AI가 반도체, AI 데이터센터, 클라우드, 해양 기술 등에서 핵심 역량을 결집, 전방위적인 협력 체계를 구축합니다. 삼성과 오픈AI는 1일 삼성전자 서초사옥에서 글로벌 AI 핵심 인프라 구축을 위해 상호 협력하는 LOI(Letter of Intent:의향서) 체결식을 가졌습니다. 이날 LOI를 체결한 삼성 관계사는 삼성전자, 삼성SDS, 삼성물산, 삼성중공업 등 4개 사입니다. 체결식에는 전영현 삼성전자 부회장, 최성안 삼성중공업 부회장, 오세철 삼성물산 사장, 이준희 삼성SDS 사장이 참석했습니다. 삼성전자는 스타게이트 프로젝트를 진행하고 있는 오픈AI가 고성능·저전력 메모리를 원활하게 공급받을 수 있도록 지원할 계획입니다. 스타게이트 프로젝트는 오픈AI가 글로벌 기술·투자 기업들과 함께 슈퍼컴퓨터와 데이터센터를 건설하는 대규모 프로젝트입니다. 삼성전자는 전략적 파트너로서 오픈AI가 메모리 솔루션 수급에 어려움을 겪지 않도록 지원할 방침입니다.오픈AI는 웨이퍼 기준 월 90만매의 대량의 고성능 D램이 필요할 것으로 전망하고 있습니다. 삼성전자는 메모리 반도체, 시스템반도체, 파운드리 사업 역량을 모두 보유하고 있는 종합반도체 회사로, AI 학습과 추론 전 과정에 필요한 다양한 제품 포트폴리오를 갖추고 있어 오픈AI에 차별화한 솔루션을 제공할 수 있다고 설명했습니다. 삼성SDS는 이날 오픈AI와 AI 데이터센터 공동 개발, 기업용 AI 서비스 제공에 대한 파트너십을 맺었습니다. 삼성SDS는 첨단 데이터센터 기술을 기반으로 스타게이트 AI 데이터센터의 설계, 구축, 운영 분야에서 협력할 예정입니다. 삼성SDS는 이번 LOI를 통해 오픈AI 모델을 사내 업무시스템에 도입하길 원하는 기업들을 대상으로 컨설팅, 구축, 운영 사업을 진행할 수 있게 됐습니다. 삼성SDS는 또 국내 최초로 오픈AI 기업용 서비스를 판매하고 기술 지원할 수 있는 리셀러 파트너십을 체결해 향후 국내 기업들이 챗GPT 엔터프라이즈 서비스를 사용할 수 있도록 지원할 예정입니다. 삼성물산과 삼성중공업은 글로벌 AI 데이터센터의 진보와 발전을 위해 오픈AI와 협업하고, 특히 플로팅(Floating) 데이터센터 공동 개발을 위해 협력할 예정입니다. 플로핑 데이터센터는 해상에 설치하는 첨단 데이터센터로, 육지에 설치할 때보다 공간 제약이 적고 열 냉각 비용을 절감할 수 있으며 탄소 배출량도 감소시킬 수 있는 장점이 있습니다. 기술적 난도가 높아 몇몇 국가에서 상용화를 위한 연구 개발이 진행되고 있는 단계입니다. 삼성물산과 삼성중공업은 독자 기술을 바탕으로 플로팅 데이터센터, 부유식 발전설비, 관제센터 개발을 추진할 예정입니다. 삼성은 오픈AI와 협력을 시작으로 한국이 글로벌 인공지능 분야에서 3대 강국으로 도약하는 데 핵심적인 역할을 수행할 계획이라고 밝혔습니다. 삼성전자는 메모리 기술력, 글로벌 반도체업계 1위 생산능력, 안정적인 글로벌 생산 거점을 기반으로 오픈AI와 같은 글로벌 AI 선도 기업과의 협력을 강화할 예정입니다 미래 AI 경쟁력을 제고하기 위해 대규모 R&D 투자, 선제적 국내외 시설 투자, 국내외 우수인재 육성과 유치를 지속한다는 방침입니다. 삼성SDS, 삼성물산, 삼성중공업도 AI 사업 기회를 확대해 한국이 AI 분야에서 글로벌 인공지능 3대 강국으로 도약하는 데 기여한다는 계획입니다. 한편, 삼성은 임직원들의 기술 개발 생산성을 높이고 혁신 속도에 박차를 가하기 위해 챗GPT 사내 확대 도입을 검토하고 있습니다.

인더뉴스 문정태 기자ㅣ한미약품이 세계 최초로 근육 증가와 지방 감량을 동시에 구현하는 비만 혁신 신약의 글로벌 임상 진입을 공식화했습니다. 한미약품은 지난달 말 미국 식품의약국(FDA)에 ‘HM17321’의 임상 1상 진입을 위한 임상시험계획(IND)을 신청했다고 1일 밝혔습니다. 성인 건강인을 대상으로 안전성, 내약성, 약동학, 약력학 특성을 평가할 예정입니다. HM17321은 한미약품이 독자 개발한 플랫폼 기술 ‘오라스커버리(Orascovery)’를 기반으로 한 신약 후보물질인데요. 기존 인크레틴(GLP-1) 계열이 아닌 CRF2(corticotropin-releasing factor 2) 수용체를 타깃하는 UCN2 유사체입니다. 지방 감소와 근육 증가를 동시에 유도할 수 있다는 점에서 기존 GLP-1 약물이 가진 근 손실 한계를 극복할 신약으로 개발될 수 있을지에 대해 관심이 쏠리고 있습니다. 한미약품은 지난해 미국비만학회(ObesityWeek 2024)에서 HM17321의 비임상 효능을 최초로 공개한 이후, 미국당뇨병학회(ADA 2025)와 유럽당뇨병학회(EASD 2025) 등에서 영장류 연구 및 기전 연구 결과를 발표하며 근거를 쌓아왔습니다. 특히 EASD에서는 HM17321이 웨이트 트레이닝과 유사한 기전으로 정상적 근 성장을 유도한다는 점을 입증했다는 게 회사의 설명입니다. 회사에 따르면 HM17321은 단독 요법뿐 아니라 기존 인크레틴 계열과의 병용 시에도 체중 감량 효능이 강화되는 점이 확인됐습니다. 펩타이드 기반 제형으로 투여 편의성이 높고, 인크레틴 약물과 동시 투약이 가능하다는 장점도 꼽힙니다. 한미약품은 HM17321의 상용화 목표 시점을 2031년으로 설정하고 임상 개발에 속도를 낼 계획입니다. 현재 개발 중인 삼중작용제 HM15275(2030년 상용화 목표), 에페글레나타이드(내년 국내 허가 목표)와 함께 비만 신약 파이프라인 ‘H.O.P (Hanmi Obesity Pipeline)’의 핵심 축으로 자리 잡을 전망입니다. 최인영 한미약품 R&D센터장은 “HM17321은 지방 감량과 근육 증가, 대사 기능 개선을 동시에 구현하는 혁신적 비만 치료제”라며 “고령층 비만, 근감소증 등 미충족 수요에 대응해 글로벌 시장의 패러다임을 바꿀 것”이라고 말했습니다.