인더뉴스 권지영 기자ㅣ #. 국내에 부츠가 들어온다니 반갑긴 하네요. 그런데 우리나라는 이미 부츠랑 비슷한 올리브영이 있지 않나요? (영국 거주 8년 후 작년에 귀국한 A씨)

영국 드러그스토어 1위인 부츠(Boots)가 상반기 중 국내에 상륙한다. 이마트는 올해 9월 명동에 대규모의 부츠 매장을 오픈할 예정으로, 최대 규모를 자랑하는 CJ의 올리브영 명동점과 격돌하게 될 예정이다.

특히 이마트는 모든 화장품 브랜드숍이 모인 명동에서 먼저 승부수를 띄워 향후 시장 침투 가능성을 엿보겠다는 계획이다. 하지만, 드러그스토어를 포함해 중저가 브랜드 화장품 매장이 전국에 포화상태여서 새로운 브랜드의 안착이 쉽지는 않을 것이란 전망이 나오고 있다.

3일 관련 업계에 따르면 국내 드러그스토어 1위인 올리브영은 2016년 기준 전국에 790개의 점포를 보유하고 있다. 드러그스토어는 약국과 잡화점을 합친 형태의 가게를 뜻한다. 국내에서는 주로 화장품과 건강식품 위주의 뷰티와 헬스숍 형태로 운영되고 있다.

◇ 이마트, ‘부츠‘ 모시기 성공..명동 본점, 올리브영과 맞대결

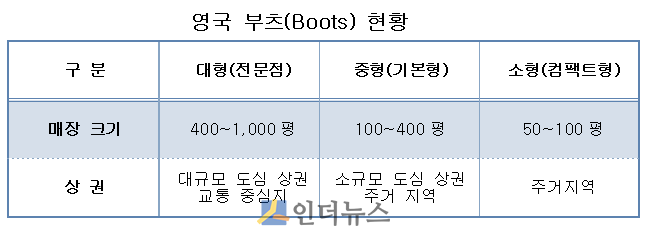

영국 내 부츠 매장수는 2600개(2015년 기준)로 연 매출 13조원을 기록하고 있다. 부츠는 영국 내 지역에 따라 대형 전문점과 중간 크기의 기본형, 작은 규모의 소형 점포 등 3가지 형태로 운영되고 있다. 대형 ‘전문점‘의 경우 400~1000평으로 주로 런던 시내의 옥스포드 서커스 등과 같은 대규모 도심 상권에 자리잡고 있다.

중간 형태의 기본형의 경우 소규모 도심 상권 주거 지역으로 규모는 100~400평 가량 된다. 예컨대, 런던 윔블던 지역에 위치한 쇼핑몰 안에 입점된 부츠의 경우 '기본형‘에 해당된다. 100평 미만인 '컴팩트형' 점포는 주로 주거지역에서 운영해 상권에 따라 규모를 차별화하고 있다.

스타필드 하남점은 약 190평 규모의 '기본형' 점포로, 부츠 명동 본점은 380평 규모의 대형 ‘전문점'으로 출점한다. 특히 부츠 명동 본점은 신한금융센터 빌딩에 오픈할 예정으로 360평 규모의 CJ계열 올리브영과 골목 하나를 두고 경쟁을 벌이게 된다.

한 화장품 업계 관계자는 "이마트가 모든 편집숍과 화장품 매장이 집결된 명동에 큰 점포를 낸다는 의미는 명동 본점을 통해 시장 확장성을 가늠해보기 위해서인 것 같다"며 "명동에 (매장을)오픈하면 브랜드를 알릴 수 있는 것뿐만 아니라 이곳에서 성공하면 다른 곳에서도 통할 수 있다 판단이 가능하기 때문이다"고 말했다.

부츠가 국내에 오픈되면, 이마트에서 운영하고 있는 분스(Boons)매장도 부츠로 변신할 예정이다. 현재 분스 매장은 명동·대학로·고속터미널점 3곳에서 운영 중이다. 이마트는 부츠의 독자 브랜드인 No.7과 분스에서 개발한 브랜드 No.3를 판매해 상품 구성을 차별화한다는 전략이다.

이마트 관계자는 "글로벌 부츠의 노하우를 전수 받아서 각 상권별로 운영 방식을 다르게 적용할 것이다"며 "화장품과 헬스케어 제품을 비롯해 이마트 전용 브랜드인 피코크, 일반상품을 결합한 식음료 서비스도 더해지고, 테넌트 형태의 약국도 입점할 예정이다"고 말했다.

◇ 드러그스토어 매장 전국에 1000개 넘어.."매장 수 포화 상태"

◇ 드러그스토어 매장 전국에 1000개 넘어.."매장 수 포화 상태"

부츠가 국내에 도입되더라도 시장 확대는 녹록치 않을 것으로 보인다. 드러그스토어 업계 1위인 올리브영이 굳건히 자리를 잡은 데다 중저가 화장품 브랜드까지 더하면 전국 곳곳에 화장품 매장이 들어서 있기 때문이다.

특히 국내는 드러그스토어와 중저가 화장품 로드숍이 치열하게 경쟁하는 구조다. 영국은 부츠와 비슷한 형태로 운영 중인 슈퍼드러그(Superdrug)와 화장품 전문브랜드 바디샵, 록시땅 등이 경쟁사다. 하지만 우리나라는 이미 시장에서 자리잡은 중저가 화장품 브랜드도 경쟁 대상이다.

새로운 매장이 침투하기엔 시장이 이미 포화 상태라는 의견이 지배적이다. 올리브영 매장 수는 작년 기준 800개 육박하며, GS왓슨스와 롭스까지 포함하면 1000개가 넘는다. 또 국내 중저가 화장품 브랜드 1위인 이니스프리는 1200개 이상의 매장을 보유해 가장 많고, 더페이샵과 미샤 등도 700~1000개 달하고 있다.

최근 드러그스토어와 이니스프리를 제외한 나머지 브랜드의 경우 점포 효율화를 진행 중이다. 미샤는 지난 2015년 지하철역 내에 입점된 50여개 매장을 철수했고, 더페이스샵은 LG생활건강 화장품 브랜드인 네이쳐컬렉션으로 통합해 운영 중이다.

국내에서는 올리브영이 드러그스토어로 승승장구하고 있다는 점도 이마트 입장에선 부담이 될 수 있다. 매년 올리브영 점포수가 기하급수적으로 늘어나고 있는 데다 대규모 도심은 물론 주요 상권에는 이미 올리브영이 자리하고 있기 때문이다.

한 화장품 업계 관계자는 "이마트가 도입한 부츠가 올리브영과 경쟁하려면 최소한 400~500개 가량의 점포를 확보해야 가능한데, 시장 상황을 봤을 때 어려울 수 있다"면서 "회사의 브랜드와 영업, 상품 차별화 전략과 별도로 점포가 확보돼야 하는데, 이미 선점한 곳이 많아 힘들 수 있다"고 말했다.

이마트도 점포 확대는 신중하게 접근한다는 전략이다. 이마트 관계자는 "올해 상반기와 하반기 각각 오픈할 스타필드 하남점과 명동점을 통해 시장에서 성공 여부를 본 후 투자 여부를 결정할 계획이다"며 "포화된 시장이어도 투자 가치가 있다면 진행할 예정으로 현업부서에서 고민할 것으로 보인다"고 말했다.