인더뉴스 권지영 기자ㅣ 안방보험그룹은 지난 6일 한국 알리안츠생명을 300만달러에 인수하기로 결정하고, 주식매매계약(SPA)을 체결했다. 안방보험과 알리안츠생명측은 매각을 위한 첫 번째 단계를 마친 후 서둘러 금융당국을 찾아 인수를 원만하게 마무리했다.

안방보험은 앞으로 3~4개월에 걸쳐 알리안츠생명 회사 전반에 걸친 실사를 시행할 예정으로, 금융당국의 승인까지는 최소 6개월 이상 걸릴 것으로 보인다.

◇ 6일 안방보험·알리안츠 대표 각각 금감원 방문

◇ 6일 안방보험·알리안츠 대표 각각 금감원 방문

안방보험과 알리안츠생명은 매매계약 체결이 이뤄진 다음날 각각 금융감독원을 방문했다. 우선 라우어리어 알리안츠생명 대표는 금감원에 안방보험그룹과의 매매 계약 내용에 대해 직접 설명한 것으로 전해졌다.

이날 라우어리어 대표는 알리안츠생명의 매각 가격에 대한 설명도 덧붙인 것으로 알려졌다. 알리안츠생명 매각 가격(약 35억원)이 언론을 통해 공개되자 일종의 '헐값'의 매각가에 대해 언급한 것.

금감원 관계자는 “알리안츠생명 대표가 감독당국에 안방보험과의 매각과정과 내용에 대해 설명하면서 가격에 대해선 합의하에 이뤄졌다고 간단히 언급했다”며 “이제 매각 첫 스타트를 끊은 상태기 때문에 대주주적격성심사 등 매각 절차가 원만히 이뤄지길 바란다는 차원에서 온 것이다”고 말했다.

같은 날 안방보험 이사장이자 동양생명의 이사회 의장인 야오따펑(Yao, Da Feng)도 금감원을 찾았다. 야오따펑 의장은 지난 5일 진행된 동양생명 이사회에 참석하기 위해 방한했다가 금감원을 방문해 권순찬 보험담당 부원장보를 만났다.

이 자리에서 권 부원장보는 보험사 경영에 있어 리스크관리가 중요하기 때문에 시장변화에 적절한 대응이 이뤄졌음 좋겠다는 내용을 전달한 것으로 전해졌다.

금감원 관계자는 “이사회 때문에 한국을 찾았다가 금감원에 면담신청을 했다”며 “감독원 측면에서 보험사를 운영하면서 무리한 외형확장을 자제하고, 상품 불완전판매가 생기지 않도록 설계사 교육과 내부 통제 등에 대해 당부했다”고 말했다.

◇ 본계약 위한 본격 실사..대주주 심사 전 인력감축 예정

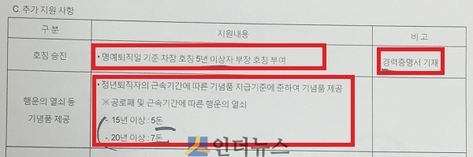

안방보험그룹은 알리안츠생명 본계약에 최종 서명하기 전 실사를 진행할 예정이다. 이 과정에서 안방보험은 인력 등을 포함한 회사 전반적인 경영 상태를 점검할 계획이어서 추후 강도 높은 인력 구조조정에 대한 전망도 나오고 있다.

알리안츠생명은 최근 적자폭에서 벗어나지 못하고 있다. 지난 2012년 321억원의 당기순손실을 기록한데 이어 2013년 514억으로 적자폭은 커졌다. 이 후 2014년 보유하고 있던 장기채권 등을 팔아 64억원의 당기순이익을 기록했지만, 지난해 814억이라는 사상 최대 당기순손실을 기록했다.

현재 알리안츠생명은 자산 16조 6510억원 규모로 임직원 수는 1250명 수준이다. 자산 규모 20조에 달하는 동양생명(990명)보다 많고, 규모가 비슷한 푸르덴셜생명(536명), 메트라이프생명(643명), AIA생명(675명) 등보다 두 배가량 인원이 많다. 점포수도 206개로 위의 언급한 보험사보다 2~4배에 달한다.

이에 따라 일각에서는 알리안츠생명의 인력이 절반 이상 줄어들 것이란 예상이 나온다. 안방보험은 회사 실사를 마친 후 당국에 대주주적격성심사 신청 전 선제적으로 인령 감축을 단행할 것으로 전망되고 있다. 금감원은 인수가 마무리되기까지 앞으로 6개월 가량 걸릴 것으로 내다봤다.

금감원 관계자는 “안방보험이 실사와 본계약을 마무리하고 심사받아야 하기 때문에 올해 하반기가 돼야 할 것으로 보인다”며 “작년 동양생명 새주인이 되면서 대주주심사를 한 차례 받은 적이 있지만, 이번 적격성 심사에 대해 자료들을 면밀히 살펴볼 계획이다”고 말했다.