인더뉴스 문승현 기자ㅣ최근 수년 동안 글로벌 자본시장을 달군 화두는 'ESG'라고 해도 과언이 아닙니다. 환경(Environmental), 사회적책임(Social), 지배구조(Governance)를 조합한 ESG는 시장-기업-시민의 전면적 관계 변화로 받아들여집니다.

단기적인 이익보다 중장기적으로, 한발 더 나아가 계속적으로 존속하고자 하는 자본과 기업에 시장참여자들이 그 전제조건을 제시한 것이기 때문입니다.

유럽과 미국 등 해외 선진국에서 ESG를 하나의 행동규범으로 명문화하고 글로벌 기업들은 'ESG경영'에 사활을 걸고 있습니다.

동시에 근원적인 회의론도 만만치 않습니다. 거칠게 요약하자면 '지속가능성장을 위한 것이라는 ESG, 이것이야말로 지속가능한 것인가'라는 것입니다. 한때 유행처럼 빠르게 번졌다가 시나브로 사그라드는 것 아니냐는 물음인 셈입니다.

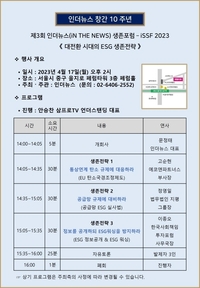

인더뉴스가 17일 서울 중구 을지로 페럼빌딩 페럼홀에서 개최한 '제3회 생존전략포럼-대전환 시대 ESG 생존전략'의 마지막 세션, 안승찬 삼프로TV 언더스탠딩 대표의 사회로 진행된 종합 토론에서 이종오 한국사회책임투자포럼 사무국장은 이렇게 단언했습니다.

"이제 ESG의 판을 뒤집기는 힘들다."

이 사무국장은 "2000년대부터 CSR(기업의 사회적 책임)이나 CSV(공유가치창출)라는 개념이 유행했고 정부 차원에서는 '녹색성장'을 외치기도 했었다"며 "아마도 이런 단어들이 어느새 사라져버린 것을 경험하게 되면서 ESG도 비슷한 전철을 밟지 않을까하는 의문이 생기는 것 같다"고 진단했습니다.

이어 "국내적으로는 어느 정당이 집권하느냐에 따라 전정부 흔적 지우기 식으로 접근하는 게 없지 않아 ESG가 약화될 수 있다는 등의 우려를 할 수도 있다"면서도 "시장은 글로벌하게 묶여 있고 민간에서 흔들림은 없어보인다"고 말했습니다.

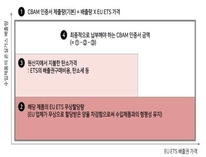

이 사무국장은 "ESG의 룰을 주도적으로 만들어가고 있는 건 유럽연합(EU)으로 이들은 ESG라는 강력한 무기로 시장체계를 구축하고 있다"면서 "미국이 EU의 팔로워로 열심히 뒤따라가고 있고 무엇보다 '자본의 대이동' 측면에서 ESG는 이제 판을 뒤집기는 어렵다"고 강조했습니다.

이 사무국장에 따르면 GSIA(글로벌지속가능투자연합)의 ESG 투자규모는 2020년 기준 35조3000억달러로 이는 전세계 AUM(운용자산)의 36%에 달합니다. 도이치방크는 2035년까지 160조달러로 크게 성장할 것으로 예측합니다.

국내 'ESG금융'의 덩치도 작지 않습니다. ESG 대출이나 투자, 채권발행, 금융상품 등을 포괄하는 ESG 금융 규모는 2017년 216조원에서 2019년 402조원, 2021년말 기준 787조원으로 괄목할 만한 성장세를 보이고 있습니다.

이날 패널-청중과 자유토론에서는 ESG의 개념정의가 모호하고 환경, 사회적책임, 지배구조를 단순히 뒤섞어놓은 것 아니냐는 비판도 제기됐습니다. 한국 내 ESG와 관련한 정부 정책에 대한 아쉬움이 패널과 청중 사이에서 공감대를 형성하기도 했습니다.

정영일 법무법인 지평 ESG센터 경영연구그룹장은 "최근 미국 일부 교수들 사이에서 ESG가 갑자기 붐이 불었을뿐 정확한 정의가 없다는 회의가 일기도 하는 것으로 안다"며 "E와 S는 비교적 명확한데 G는 여러 카테고리가 섞여있고 화자에 따라 달라지기도 한다. G는 E와 S를 실현하기 위한 지배구조로 이해하면 좋을 것 같다"고 말했습니다.

이 사무국장은 "비유적으로 말해 가위처럼 ESG에서 명분의 날과 실용의 날을 엮어주고 작동케 하는 일종의 나사가 있다면 그게 G라고 할 수 있는데 결국 G가 튼튼하지 않으면 ESG논의의 구심점이 빠질 수 있다"며 "지배구조 G가 분모, E와 S가 분자에 위치해 있는 것"이라고 부연했습니다.

고순현 에코앤파트너스 부사장은 "한국에서도 친환경기업 인증 제도가 있지만 정작 친환경기업이라고 인증 받았던 기업이 오히려 친환경적이지 않았던 경우가 적지 않았다"며 "ESG관련, 특히 친환경인증 같은 제도의 취지를 살리기 위한 정부의 정책적 노력이 얼마나 뒷받침 되었는지 자문해봐야 한다"고 말했습니다.

고 부사장은 "ESG의 흐름 속에서 정부가 기업들에게 이를 위반할 경우에 따른 패널티만 강조할 것이 아니라 오히려 관련 인증을 받았을 경우 어떤 지원을 할 수 있는지를 고려해야 한다"며 "녹색기업인증제도를 오히려 부각시키지 않는 정부의 최근 흐름은 안타깝다"고 지적했습니다.