[알리안츠생명 최민석 i-PA] 2017년 정유년(丁酉年) 새해 첫 달도 반을 지나고 있습니다. 새해를 맞아 여러가지 계획들을 세우셨을 텐데요. 새해를 맞아 몇몇 분들은 직장 내지 자녀의 학교 문제 때문에 새로운 집으로 이사 계획을 세우셨을 수도 있을 겁니다.

이번 칼럼에서는 이사할 때 보험가입자가 주의해야 할 부분에 대해서 말씀드리려고 합니다. 보험 계약을 체결하면서 몇 가지의 권리와 의무를 동시에 지니게 됩니다. 그런데, 의외로 ‘주소변경통지의 의무’를 모르고 있는 가입자들이 많습니다.

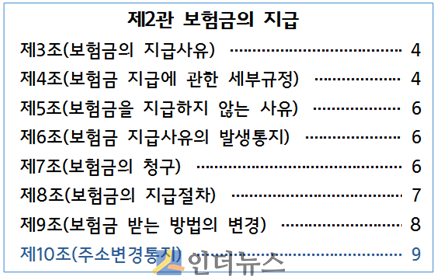

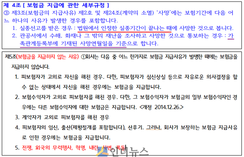

생명보험표준 약관에는 주소변경통지 부분이 제2관 ‘보험금의 지급’에 속해 있습니다. 무슨 이유 때문일까요? 주소변경통지를 제대로 하지 않았을 경우에는 때에 따라서 보험금의 지급이 거절될 수 있기 때문입니다.

생명보험표준 약관에는 주소변경통지 부분이 제2관 ‘보험금의 지급’에 속해 있습니다. 무슨 이유 때문일까요? 주소변경통지를 제대로 하지 않았을 경우에는 때에 따라서 보험금의 지급이 거절될 수 있기 때문입니다.

말이 조금 어려우니 예를 들어 쉽게 설명해보겠습니다.

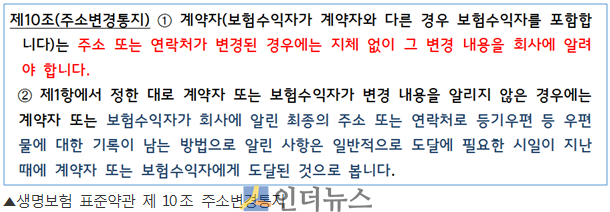

A씨는 이사를 가서 주소가 변경됐는데, 이를 회사에 알리지 않았습니다. 이때 회사에 등록된 예전 집 주소를 X라고 하고, 새로운 집 주소를 Y라고 해봅시다.

만약 회사에서 어떤 문제가 생겨 이를 A씨에게 알리기 위해 주소 “X”로 등기우편을 보냈다면, 설령 ”Y”로 이사간 A씨가 등기우편을 받지 못했다 하더라도 이를 받은 것으로 간주하겠다는 겁니다.

굉장히 중요한 문제인데요, 만약 A씨가 이사한 뒤 정신이 없어서 두 달간 통장에서 보험료가 빠져나가지 않은 것도 모른 채 보험 계약이 실효가 됐다면, 일은 더 커지게 됩니다.

굉장히 중요한 문제인데요, 만약 A씨가 이사한 뒤 정신이 없어서 두 달간 통장에서 보험료가 빠져나가지 않은 것도 모른 채 보험 계약이 실효가 됐다면, 일은 더 커지게 됩니다.

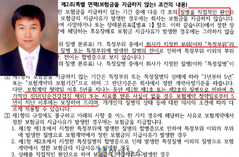

보험료 납입이 연체 중인 경우 회사는 납입을 독촉하게끔 되어있습니다. 이를 서면이나 전화 또는 전자문서로 알립니다. 통상 이메일은 등록을 거의 안 해놓기 때문에 전화 또는 등기우편으로 이를 알리게 됩니다.

문제는, 독촉 기간이 끝나는 날의 다음 날에 계약이 바로 해지(실효)됩니다. 이사 간 뒤에 보험이 실효 된지도 몰랐다가 크게 사고가 났다면? 안타깝지만 보험이 실효되었기 때문에 아무런 보장도 받을 수 없습니다.

보험가입자가(계약자 또는 수익자) 아무리 회사에 “나는 연체 사실을 몰랐어요”라고 말해도 회사는 이미 가입자가 등록한 예전 집 주소에 등기 우편을 보내놓은 상태일 것이고, 약관 상으로 보험가입자는 이미 연체 안내를 받았다고 간주되기 때문에 아무런 보호도 받을 수 없습니다.

이제 얼마나 주소변경사실을 회사에 통지하는 것이 중요한지 알았으니 이를 잘 알려야겠죠? 요긴한 Tip 하나 알려드릴까 합니다. 금융주소한번에(http://consumer.fss.or.kr/fss/consumer/flguide/beware/life/moveone01.jsp)사이트를 이용하면 손쉽게 주소를 변경할 수 있습니다.

보험가입자의 권리를 보호받기 위해서 앞으로는 이사를 가더라도 주소가 변경된 것을 반드시 금융회사에 통지할 수 있도록 하길 바랍니다.보험을 가입할 때 몰랐다면 지금이라도 아는 것이 중요합니다. 만약 가입할 때 담당 설계사가 이러한 의무사항을 알려주었다면 꼼꼼하고 믿음직스러운 파트너이겠지요.

◇ 기고자 약력

- 보험증권/약관분석 및 해설

- 現) Allianz Life Korea, 여의도 본사 i1PA 지점 종합금융재무설계사

- 現) 인더뉴스 「보험약관원정대」 칼럼니스트

- 現) 한국 FPSB 등록 은퇴설계전문가(ARPS)

- 보험조사분석사(CIFI) 제 1회 시험 합격자

- Allianz 사내방송출연 및 지점 내 금융교육담당

- insurance_generalist@naver.com

- blog.naver.com/insurance_generalist

![[인더필드] ‘탄소중립 선봉장’ 풀무원 거점 음성 두부공장 가보니](https://www.inthenews.co.kr/data/cache/public/photos/20250940/art_17591045921966_86ea66_120x90.png)