자동차를 가지고 있는 사람들의 통장엔 매년 도둑(?)이 방문합니다. 의무보험인 자동차보험료가 그 주인공입니다. 사고도 잘 나지 않는데 보험료는 무척 비싸게 느껴집니다. 막상 사고가 나면 문제가 생기기 일쑤입니다. 꼭 필요한 특약에 가입돼 있지 않기도 하고, 보험사의 서비스가 불만족스럽기도 합니다. 자동차보험 어떻게 가입하고 써야할까요? 보험전문가 인스체크 김진수 대표가 8회에 걸쳐서 자세히 알려드립니다. [편집자주] |

[인스체크 김진수 대표] 평생 자신의 자동차만을 운전하는 사람은 없다. 다양한 이유로 잠시 다른 사람이 소유한 자동차를 운전할 경우가 생긴다. 만약 친구의 자동차를 운전하던 중 사고가 난다면 어떻게 될까?

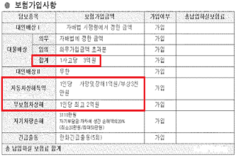

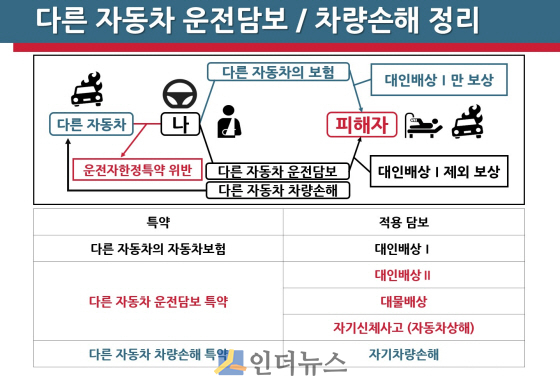

친 구가 가입한 자동차보험이 운전자 한정특약에 가입돼 있다면 사고를 제대로 처리할 수 없다. 가령 ‘부부한정’으로 가입한 자동차보험은 가입자와 그 배우자가 운전할 경우의 사고만 적용된다. 내가 친구의 차를 운전을 하던 중 발생한 사고에 대해서는 ‘대인배상Ⅰ’만 작동한다.

구가 가입한 자동차보험이 운전자 한정특약에 가입돼 있다면 사고를 제대로 처리할 수 없다. 가령 ‘부부한정’으로 가입한 자동차보험은 가입자와 그 배우자가 운전할 경우의 사고만 적용된다. 내가 친구의 차를 운전을 하던 중 발생한 사고에 대해서는 ‘대인배상Ⅰ’만 작동한다.

피해가 큰 사고일 경우 나는 거액의 빚더미에 앉을 수도 있는 데다, 형사처벌까지 받을 수 있다. 이런 경우를 대비하려면 내가 가입한 자동차보험에 두 가지 특약을 추가 가입하면 된다. ‘다른 자동차 운전담보’와 ‘다른 자동차 차량손해’ 특약이 그것인데, 두 특약은 반드시 함께 가입해야 한다.

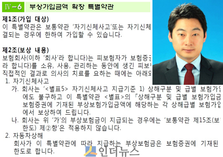

◇ 다른 자동차 운전담보 특약

보험료 절약을 위해 대부분의 자동차보험은 사고 시 보험을 사용할 수 있는 운전자를 미리 정해둔다. 따라서 내 차가 아닌 다른 사람의 차를 빌려 운전하다 사고가 난 경우 해당 차량의 자동차보험을 제대로 사용할 수 없다.

이럴 경우, 내가 가입한 자동차보험에 ‘다른 자동차 운전담보 특약’을 가입 중이라면 안심할 수 있다. 이 특약은 내가 운전한 다른 사람의 자동차를 나의 자동차로 인정해줘 내 자동차보험으로 사고를 처리할 수 있게 해준다.

이에 따라 내가 가입한 자동차보험의 대인배상Ⅱ, 대물배상, 자기신체사고(자동차상해)를 사용해 타인 소유의 자동차로 낸 사고를 처리할 수 있다. 대인배상Ⅰ은 미리 약속되지 않은 운전자도 사용할 수 있기 때문에 빌려 탄 자동차의 보험을 사용하면 된다.

대인배상Ⅰ의 한도를 초과한 타인의 신체적 피해에 대해서는 내가 가입한 대인배상Ⅱ를 사용하고 재산상의 피해는 대물배상을 사용한다. 나의 신체적 피해에 대해서는 내가 가입한 자기신체사고나 자동차상해를 통해 치료비 등을 처리할 수 있다.

◇ 다른 자동차 차량손해 특약

내 친구의 차가 천하무적일리 없다. 때문에 사고가 나면 빌려 탄 친구의 차도 피해를 입기마련. 이 경우 내가 가입한 자동차보험의 ‘다른 자동차 차량손해’ 특약이 사고를 해결할 수 있다. 해당 특약은 내가 가입한 자기차량손해를 사용해 빌린 차의 수리비 등을 처리하게 만든다.

주의할 점은 내가 가입한 자기차량손해의 가입금액만큼 사용할 수 있다는 것이다. 이 때문에 빌린 차의 가액이 그 보다 적다면 상관없지만 비싸다면 문제가 될 수 있다. 빌린 차의 가치가 내 보험의 자기차량손해 가입금액보다 크다면, 이를 초과하는 금액은 내가 부담해야 한다.

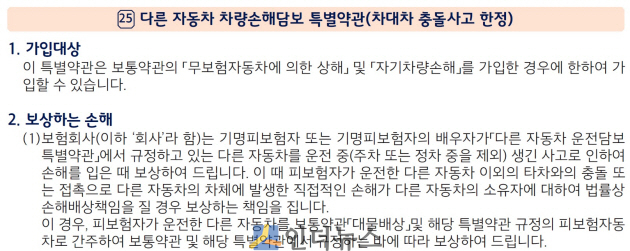

현대해상과 KB손해보험 자동차보험의 가입자가 이 특약에 가입돼 있다면 알아둬야 할 사항이 있다.

먼저, 현대해상의 특약은 ‘차대 차’ 사고만 보상되고 ‘단독사고’는 보상되지 않는다. 쉽게 말해 차량끼리 충돌한 사고는 보상이 되지만, 미끄러져서 전신주와 부딛혔을 때에는 보상되지 않는다는 뜻이다.

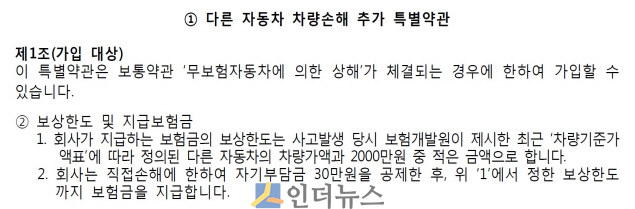

KB손해보험은 가입한 자기차량손해의 가입금액을 한도로 사용하지 않는다. 사고 시 빌려 탄 자동차의 차량가액과 2000만원 중 적은 금액을 한도로 정한다. 따라서 내 차가 아주 비싼 차라도 빌려 탄 차량의 손해를 처리할 수 있는 돈은 최대 2000만원으로 한정된다.

◇ 두 특약 사용 시 주의할 점

앞서 설명한 두 특약의 관계는 실과 바늘이다. 앞서 언급한대로 다른 자동차를 운전할 경우 동시에 가입해서 사용해야 하는데, 자동차보험 증권을 살펴보면 둘 중 하나만 가입한 경우가 많다.

일반적으로, 이들 특약에 모두 가입돼 있다면 다른 자동차를 운전할 수 있는 사람은 특약이 가입된 자동차의 소유자인 기명피보험자와 배우자로 한정된다. 이 경우 두 사람 모두 특약이 가입된 자동차보험의 ‘운전 가능자’여야 한다.

자신이 가입한 한정특약이 ‘가족한정’일 경우에도 두 특약 사용할 수 있는 사람을 따로 정하게 되는데, 약관 마다 특약 사용 가능 운전자를 다르게 정의하니 가입한 자동차보험의 약관을 확인해 볼 필요가 있다.

‘다른 자동차 운전담보 특약과 다른 자동차 차량손해 특약’ 가입이 만병통치약은 아니다. 이들 특약에 가입돼 있더라도 다음과 같은 차량을 운전할 경우에는 보상받을 수 없다.

첫째, 해당 특약의 약관에서 정하는 다른 자동차는 동일한 차량종류를 의미한다. 이를 테면 내 차가 승용차인데 친구의 덤프트럭을 빌려 운전할 경우 사용할 수 없다는 의미다.

둘째, 기명피보험자의 배우자와 부모, 자녀가 소유하거나 통상적으로 사용하는 자동차도 운전할 수 없다. 이들이 소유한 자동차를 운전할 때는 해당 차량의 한정특약의 범위를 변경하거나 임시운전자 특약 활용해야 한다.

셋째, 유상으로 빌린 자동차 등을 운전할 때 즉, 렌터카를 운전할 경우에 해당 차량에 렌터카 보험 등을 사용해야 한다. 대부분의 약관은 두 특약의 보상하지 않은 경우를 ‘유상으로 빌린 차량의 운전’로 정의한다.

끝으로 법인 소유의 업무용 차량을 운전할 경우에도 보상되지 않으니 주의해야 한다. 두 특약은 쉽게 친구 등 타인인 지인의 차량을 어쩔 수 없이 운전할 때 쓰는 비상용 특약이라 생각하면 된다. 잘 쓰면 약이 되지만 잘못 사용할 경우 독이 되기 때문에 사용에 세심한 주의가 필요하다.

◇ 기고자 약력

- 자동차사고 상담 및 자동차보험 증권 분석 전문 인스체크(InsCheck) 대표

- <자동차보험 사용설명서> 저자

- 現 인더뉴스, 한국보험신문 보험 칼럼니스트

- 現 보험사 자동차보험, 손해보험, 제3보험 전문 강사

- 前 삼성화재 근무

- kjinsoo@inscheck.co.kr