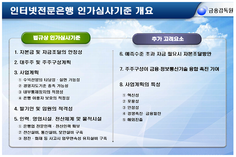

[인더뉴스 문혜원 기자] “인터넷전문은행과 핀테크기업의 협력이 활성화되려면 인터넷전문은행법과 금융혁신지원특별법 등 새 규제시스템을 마련해야 합니다.”

최종구 금융위원장은 23일 경기 성남 카카오뱅크 사옥에서 열린 ‘핀테크 활성화를 위한 현장간담회’에서 이같이 밝혔다.

최 위원장은 “기존 금융회사가 정보통신기술(ICT) 기술을 수용하고 ICT 기업이 금융화되고 있다”며 “또한, 금융·ICT 간 결합이 고도화되고 인터넷전문은행 등 핀테크 주체 간 협력도 확대되고 있다”고 말했다.

실제로, 이날 행사에서는 인터넷전문은행과 핀테크기업의 협업사례를 듣고 핀테크 업계 관계자들과 활성화 방안 등이 논의됐다. 핀테크기업의 협업 사례로는 상담챗봇과 앱투앱 결제, 새로운 코어뱅킹 등이 소개됐다.

카카오뱅크와 카카오는 머신러닝 기반의 자동화 상담 챗봇을 운영 중이다. 인공지능과 빅데이터로 무장한 챗봇은 24시간 상담이 가능하고 기존 상담 인력의 스트레스도 덜어주는 성과를 내고 있다.

케이뱅크와 핀테크 기업 더치트는 앱투앱결제를 한다. 구매자와 판매자 모두가 케이뱅크 계좌가 있다면 QR코드를 이용해 간편결제가 가능하다. 별도의 카드 단말기 없이 애플리케이션으로 하므로 결제수수료가 0% 대다.

최종구 위원장은 ‘핀테크를 지원하고 규제하는 시스템’을 재설계해야 한다는 점을 강조했다.

그는 “인터넷전문은행이 금융산업 변화를 주도하고 많은 국민에게 편익을 제공하고 있다”며 “하지만 기존 체계로 규율하기 어려운 금융과 비금융 간 융합을 만들어내고 있다”고 말했다.

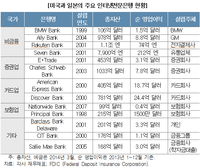

그러면서 그는 “핀테크 화성화를 위해서 금융 테스트베드의 지속·개선과 함께 해외진출 지원체계 구축 및 인력 양성 지원도 병행될 필요가 있다”고 강조했다.

금융위는 핀테크 기업 대상 금융규제를 탄력적으로 운용하기 위해 금융혁신지원특별법입법을 추진 중이다. 이에 앞서 금융위는 새로운 서비스의 개발 지원을 위해 ▲비조치의견서 ▲위탁테스트 ▲지정대리인 제도 등 이른바 ‘금융 테스트베드 3종 세트’도 운영 중이다.

이와 함께 사물인터넷(IoT)을 활용한 혁신 보험상품 개발이나 클라우드 활용 확대, 마이데이터 산업 도입 등 정책을 내놓는 동시에 연내에 성장사다리 하위펀드로 핀테크 지원 펀드도 조성할 예정이다.

최 위원장은 “성장사다리펀드 조성 등 자금과 영국·싱가포르 등 해외 금융당국과의 핀테크 지원 업무협약 등 해외진출 지원과 같은 다양한 지원 방안도 강구해 나갈 것”이라고 말했다.

한편, 이날 간담회에는 케이뱅크·카카오뱅크 인터넷전문은행 공동대표를 비롯해 핀테크 업체 관계자가 참석한 가운데 은산분리 규제완화에 대해 논의했다. 또 ▲개인정보보호법 개정 ▲위탁테스트 항시 운영 ▲개인정보보호법 개정 ▲소프트웨어 지식재산권(IP) 보호 등에 대한 토론도 진행했다.

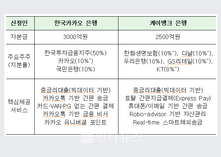

현재 국회에는 인터넷전문은행에 한해 은산분리 규제를 추가 완화하는 내용의 법안 5개가 계류 중이다. 재벌을 제외한 비금융주력자가 인터넷전문은행 지분을 최대 34%까지 보유하도록 허용하는 특례법이 유력하게 논의되고 있다.

카카오뱅크 측에서는 “소수 지분으로는 혁신을 주도하기 어려우므로 ICT기업이 인터넷전문은행 경영에 참여할 수 있도록 제도를 개선해달라”고 요청했다.

핀테크 기업 뱅크웨어글로벌 관계자는 “한국의 핀테크 산업 발전이 중국 보다 늦어지는 상황"이라면서 "강력한 지원을 통해 인터넷전문은행 등 핀테크 발전을 유도할 필요가 있다”고 했다.

![[iN The Scene] 이억원 금융위원장 코스피 4000 돌파 “새로운 도약 출발점”](https://www.inthenews.co.kr/data/cache/public/photos/20251044/art_17615676200702_514d97_120x90.jpg)