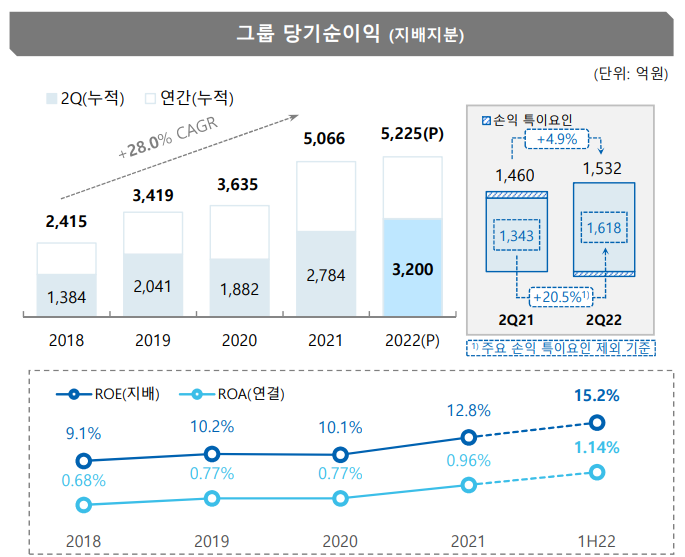

인더뉴스 정석규 기자ㅣJB금융그룹[175330]이 올해 상반기 3200억원의 당기순이익을 기록해 지난해 같은 기간(2784억원)보다 15% 증가했다고 26일 공시했습니다. 금리가 상대적으로 높은 중·저신용자 대상 대출 비중이 높은데 기준금리 인상 영향으로 이자이익이 크게 늘어난 결과라는 분석입니다.

JB금융의 올해 2분기 지배기업소유주지분 당기순이익은 1532억원으로 전년 동기(1460억원) 대비 4.9% 증가했습니다.

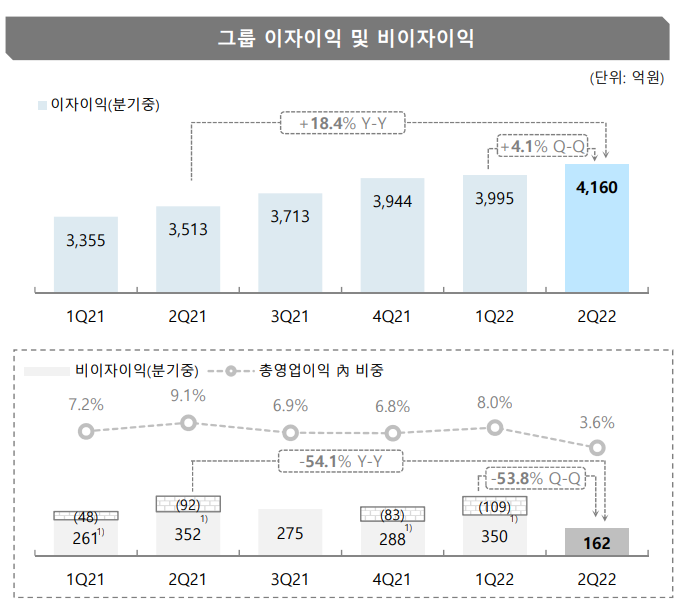

이자이익 증가가 최대 실적을 견인했습니다. JB금융의 상반기 이자이익은 8155억원으로 지난해 상반기에 비해 18.7% 많아졌습니다. 기준금리 인상의 영향으로 순이자마진(NIM)이 늘어난 것입니다.

자회사인 전북은행과 광주은행의 올해 2분기 합산 NIM(순이자마진)은 전분기 대비 0.07%p 상승한 2.63%로 나타났습니다. 중·저신용자 대출 비중이 상대적으로 커 NIM 자체가 높기 때문입니다. 시중은행 중 가장 NIM이 높은 국민은행의 올해 2분기 NIM은 1.73%입니다.

NIM 개선과 더불어 대출 자산도 늘었습니다. 두 은행 합산 2분기 원화대출금 잔액은 약 37조6000억원으로 전분기 대비 0.8% 증가했습니다.

이자이익은 증시 조정 등 영향으로 유가증권 평가손실이 발생하며 감소했습니다. JB금융의 상반기 비이자이익은 512억원으로 지난해 상반기와 비교해 16.5% 줄었습니다.

주요 경영지표를 살펴보면, 상반기 JB금융의 지배지분 ROE(자기자본이익률)은 15.2% ROA(총자산순이익률)은 1.14%를 기록했습니다. 특히 내부등급법 도입이후 JB금융의 상반기 보통주자본비율은 11.18%를 기록하면서 지주 설립 후 처음으로 11%를 넘었습니다. 상반기 경영효율성 지표인 영업이익경비율(CIR)은 비용 절감 노력에 힘입어 역대 최저치인 38.1%를 기록했습니다.

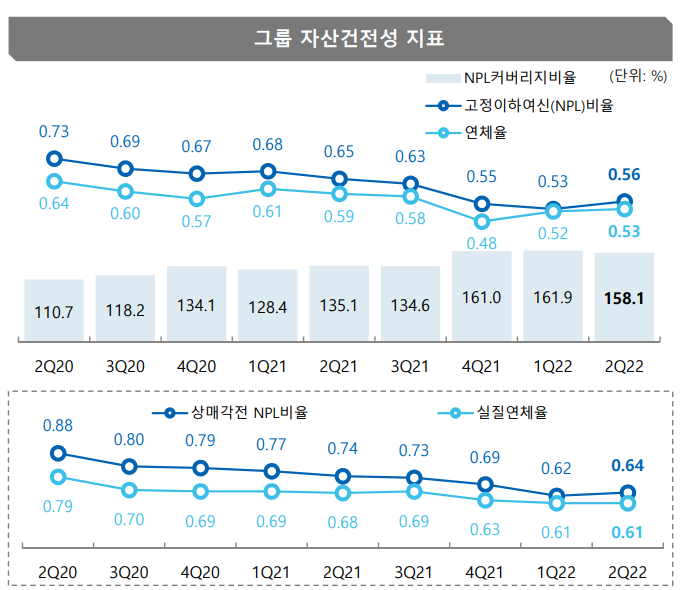

그룹의 자산건전성도 개선됐습니다. 3개월 이상 연체돼 회수가 어렵다고 판단되는 NPL(고정이하여신)비율은 올해 상반기 0.56%로 전년 동기 대비 0.09%p 낮아졌습니다. 같은 기간 연체율은 0.06%p 낮아진 0.53%를 기록했습니다.

올해 상반기 계열사별 실적을 살펴보면, 전북은행은 전년 동기(865억원) 대비 22.0% 증가한 1056억원의 당기순이익을 나타냈습니다. 광주은행은 지난해 1026억원보다 21.8% 증가한 1249억원의 순이익을 거뒀습니다. JB우리캐피탈의 상반기 순이익은 1084억원으로 지난해(1070억원) 대비 1.3% 늘었습니다.

JB자산운용의 올해 상반기 순이익은 지난해(25억2000만원)보다 150.9% 늘어난 63억2000만원입니다. 캄보디아 프놈펜상업은행(PPCBank)은 148억원의 상반기 순이익을 기록하며 지난해 상반기 76억원에 비해 94.8%의 실적상승을 나타냈습니다.

JB금융 관계자는 "고물가·고환율 등 경기 불확실성이 확대되는 상황에서도 그룹 계열사들은 철저한 리스크 관리를 통한 수익성 중심의 내실경영을 바탕으로 견고한 실적을 보였다"고 평가했습니다.

한편 JB금융은 이날 보통주 1주당 120원의 분기 현금배당을 결정했습니다. 시가배당율은 1.6%이며 배당기준일은 지난달 30일입니다.