인더뉴스 정석규 기자ㅣNH농협금융그룹의 1분기 실적이 소폭 감소했습니다. NH농협은행은 성장세를 이어갔지만 주식시장 부진으로 NH투자증권[005940]의 순익이 크게 줄었기 때문입니다.

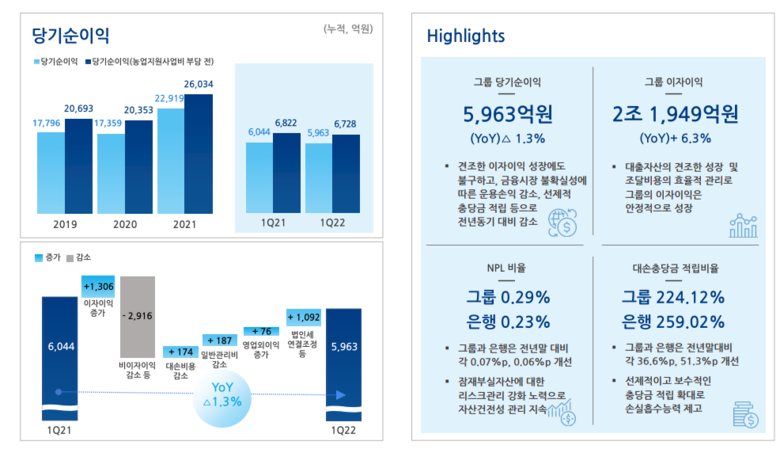

25일 NH농협금융지주 2022년 1분기 실적보고서에 따르면, 농협금융지주의 1분기 당기순이익은 5963억원으로 전년동기대비 1.3% 줄었습니다. 농협법에 따른 농업지원사업비 1126억원을 더한 당기순이익은 6728억원입니다.

농협금융 관계자는 “금리 등 금융시장 변동성 확대로 운용손익이 감소한 데다 코로나19 관련 여신 충당금 1120억원을 추가적으로 적립하는 등 미래손실흡수역량을 강화한 결과 당기순이익이 소폭 감소했다”고 알렸습니다.

1분기 이자이익은 2조1949억원으로 6.3%(1306억원) 늘었습니다. 비이자이익은 3139억원으로 47.2%(2810억원) 감소했습니다.

자산건전성 지표를 살펴보면 1분기 고정이하여신비율(NPL)은 0.29%로 전년 말 대비 0.07%p 감소했습니다. 대손충당금적립률은 지난해 말보다 36.63%p 증가한 224.12%를 기록했습니다.

총자산은 552조9000억원으로 지난해 말과 비교해 3.2%p 증가했습니다. 수익성 지표는 ▲ROE(자기자본이익률) 9.87% ▲ROA(총자산순이익률) 0.51%를 기록했습니다.

핵심 자회사인 농협은행의 1분기 당기순이익은 4463억원으로 전년 동기 대비 8.9% 증가했습니다. 농업지원사업비 부담 전 당기순이익은 5052억원입니다. 농협금융 관계자는 “금융시장 변동성에 대비해 충당금을 선제적으로 추가 적립했지만 부실채권 정상화로 대손비용은 전년보다 28.9% 줄었다”고 말했습니다.

비은행 자회사 중 가장 규모가 큰 NH투자증권은 1024억원의 1분기 당기순이익을 기록했습니다. 이는 지난해 1분기(2575억원)보다 60% 넘게(1551억원) 줄어든 수치입니다. 이는 증시 하락과 채권금리 상승 등 금융시장 변동성 확대로 유가증권 및 외환·파생손익이 감소한 결과라는 분석입니다.

이외 비은행 자회사의 1분기 실적은 ▲NH농협생명 430억원 ▲NH농협손해보험 343억원 ▲NH농협캐피탈 272억원 ▲NH저축은행 88억원 등입니다.