인더뉴스 장승윤 기자ㅣ셀트리온헬스케어(대표 김형기)는 연결 기준 올해 1분기 매출이 4157억원으로 전년 동기 대비 17% 증가했다고 13일 공시했습니다. 1분기 매출로는 처음으로 4000억원을 넘었습니다.

1분기 영업이익은 450억원으로 같은 기간 43% 올랐고, 당기순이익은 전년보다 38% 증가한 436억원을 기록했습니다.

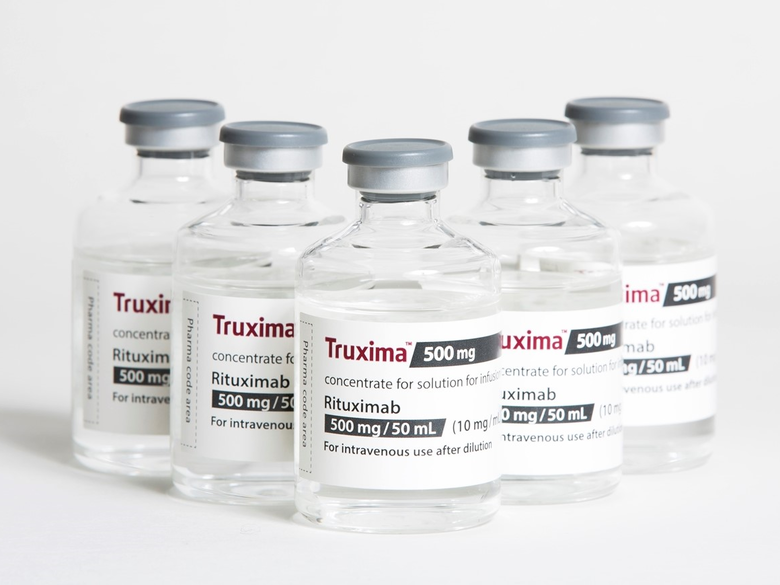

셀트리온헬스케어는 주요 제품 글로벌 판매가 안정적인 가운데 수익성 높은 북미 지역에서 혈액암 치료용 바이오시밀러 '트룩시마'(성분명: 리툭시맙) 매출이 늘었고, 유럽에서 판매 중인 피하주사제형 자가면역질환 치료제 '램시마SC'(성분명: 인플릭시맙) 처방도 늘면서 실적이 성장했다고 설명했습니다.

회사 측에 따르면 트룩시마는 올 3월 기준 미국에서 27.2%(심포니헬스)의 점유율을 기록하며 매달 처방이 확대되고 있습니다. 북미 지역 파트너사인 테바가 트룩시마의 수익성을 확보할 수 있는 최적의 가격 정책을 유지한 전략이 주효했다는 분석입니다.

또 유럽에서는 빠른 투약 효과와 제형의 편리성을 결합시킨 램시마SC 처방이 대폭 늘면서 매출 성장을 이끌었습니다. 램시마SC는 유럽에서 직접판매(직판) 방식으로 판매되는 만큼 처방이 늘어날수록 셀트리온헬스케어의 실적 개선도 더욱 빨라질 것으로 전망됩니다.

올 하반기부터 트룩시마, 허쥬마 등 항암 바이오시밀러 제품들이 유럽에서 직판 채널을 통해 판매됩니다. 회사는 앞으로 가격 경쟁력의 강점을 앞세워 보다 공격적인 마케팅 전략을 통해 항암 제품의 처방 확대를 이끌 계획입니다.

신규 제품 출시를 통한 포트폴리오 강화도 예고됩니다. 셀트리온헬스케어는 매년 새로운 후속 제품을 글로벌 시장에 선보인다는 방침에 발 맞춰 올 연말에 전이성 직결장암 및 유방암 치료용 아바스틴 바이오시밀러 'CT-P16'(성분명: 베바시주맙)을 유럽에 출시합니다.

셀트리온헬스케어 관계자는 "1분기가 비수기임에도 불구하고 글로벌 전역에서 기존 제품들의 처방이 안정적으로 확대됐다"며 "항암제 제품군의 유럽 직판, 유플라이마 판매 본격화, 신규 바이오시밀러 글로벌 출시 등을 성공적으로 이끌면서 올해도 성장할 것"이라고 말했습니다.