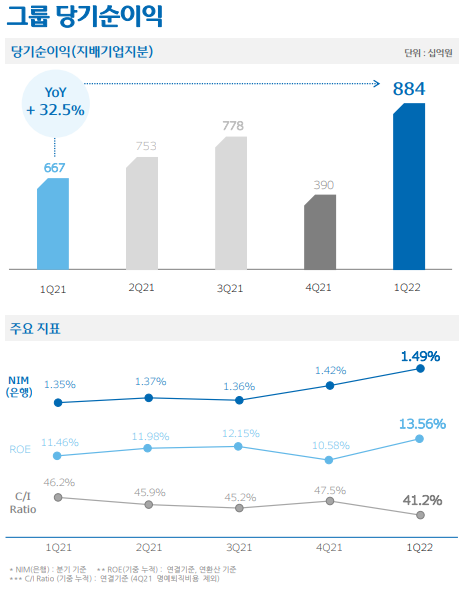

인더뉴스 정석규 기자ㅣ우리금융지주[316140]는 올해 1분기 당기순이익이 8842억원으로 전년 동기 대비 32.55% 증가했다고 22일 밝혔습니다. 이는 분기 기준 최대실적으로 자회사 편입 효과와 더불어 수익구조 개선·비용 관리 노력 등의 결과라는 설명입니다.

우리금융의 1분기 이자이익(1조9877억원)과 비이자이익(3835억원)은 모두 늘어 순영업수익은 젼년 동기보다 19.3% 증가한 2조3712억원을 기록했습니다.

이자이익은 기업대출 중심으로 자산이 늘고 핵심 저비용성 예금이 증대된 데 힘입어 전년 동기 대비 22.7% 늘었습니다. 비이자이익은 1년 전보다 4.4% 증가했습니다. 우리은행의 외환·파생 분야에서 이익이 늘고 나머지 자회사의 영업력을 강화해 핵심 수수료 이익을 얻었다는 분석입니다.

가계대출이 주춤했지만 기업대출이 지난해 1분기보다 11.5% 늘어 전체 대출과 이자이익의 성장세를 이었다. 금리 상승도 이자이익에 호재로 작용했다. 우량자산 중심으로 대출 성장을 이룬 점도 주목할 만합니다. 우량자산비율은 90%에 이르렀습니다.

수익구조 개선에 힘입어 순이자마진(NIM)은 올라갔습니다. 1분기 그룹의 순이자마진은 1.73%로 전분기 대비 0.06%p 상승했으며 같은 기간 우리은행의 순이자마진은 전분기 대비 0.07% 오른 1.49%입니다.

순이자마진 개선에도 기업대출 성장이 기여했습니다. 특히 중소기업 대출이 2년간 매년 10% 이상의 성장률을 보였습니다. 조달비용이 적게 드는 저금리성 예금이 11% 늘어난 것도 순이자마진 개선에 도움이 됐다는 분석입니다.

이자이익은 기업대출 중심의 자산 성장과 핵심 저비용성 예금 증대 등으로 1조9877억원을 기록했습니다.

비이자이익은 3835억원으로 지난해 같은 기간보다 4.4% 증가했습니다. 그룹 자회사의 영업력이 강화되며 카드·신탁·리스 등 모든 분야의 수수료이익이 늘었습니다. 우리은행의 외환·파생 분야 이익도 호조세를 나타냈습니다.

비이자이익의 성장과 더불어 비은행 부문의 순이익 기여도는 지난 2019년 초 10%에서 올해 1분기 19.0%%로 확대됐습니다. 우리금융 관계자는 “아직 그룹에 증권사·보험사 등 비은행 계열사가 없지만 꾸준히 사업 포트폴리오를 다변화한 성과가 나타났다”고 설명했습니다.

이익은 증대된 반면 판매관리비·대손비용 등의 비용은 전분기보다 줄었습니다. 특히 대손비용은 전분기보다 26.1% 감소했습니다. 우리금융은 그룹의 자산건전성 지표를 안정적으로 관리한 결과라고 설명했습니다.

올해 1분기 그룹의 자산건전성 지표는 고정이하여신(NPL) 비율 0.28%, 연체율 0.21%의 안정적 수준을 나타냈습니다. 우량자산비율은 90.0%, 회수가 어려운 NPL커버리지비율은 205.1%를 기록했습니다. 판매관리비용률은 전년 동기(46.2%) 대비 5.0%p 하락한 41.2%입니다.

자회사별 1분기 실적을 살펴보면 우리은행은 전년 동기 대비 29.4% 증가한 7615억원의 당기순이익을 냈습니다. 기타 자회사의 1분기 당기순이익은 ▲우리카드는 855억원 ▲우리금융캐피탈 491억원 ▲우리종합금융 200억원 등입니다.

우리금융 관계자는 "1분기 실적을 통해 수익의 외형적 성장과 이익 창출력 다변화, 비용 관리 역량 등이 입증됐다"며 "견조한 펀더멘털을 바탕으로 디지털 부문의 초혁신을 진행하겠다"고 말했습니다.

한편 손태승 우리금융 회장은 기업가치 제고를 위해 5월에 싱가포르, 6월에 미주 지역의 해외 IR(기업설명회)에 외국인 투자유치에 나설 계획입니다.