인더뉴스 이진솔 기자 | LG전자와 세계 3위 자동차 부품 업체 마그나 인터내셔널(이하 마그나)이 설립한 합작법인 ‘LG마그나 이파워트레인’이 1일 공식 출범했습니다. LG전자가 기존 VS사업본부와 ZKW에 이어 파워트레인까지 확보하면서 전기차 부품 사업을 위한 ‘3대 축’을 완성했다는 평가입니다.

LG전자는 이날 이사회를 열고 LG마그나 설립을 위한 물적 분할을 단행했습니다. LG전자 VS사업본부 내 ‘그린사업’ 일부가 대상인데요. 마그나가 이 중 49%를 4억5300만 달러에 인수했습니다.

본사는 인천 서구 LG전자 인천캠퍼스에 마련됩니다. 전기차 모터, 인버터, 차량 충전기, 구동시스템 등 그린사업 부문 임직원 약 1000명과 스마트폰사업을 하던 MC사업본부 소속 임직원 일부가 이동한 것으로 알려졌습니다.

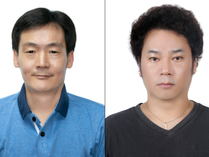

이사진은 LG전자가 3명, 마그나가 2명을 선임합니다. 초대 최고경영자(CEO)는 LG전자 전장사업본부 그린사업담당 정원석 상무입니다.

LG마그나 출범을 기점으로 LG전자는 인포테인먼트 중심인 VS사업본부, 램프를 생산하는 ZKW에 이어 파워트레인 생산역량을 갖추게 됐다는 평가를 받습니다. 여기에 LG그룹 차원에서 각각 전기차 배터리와 디스플레이에 강점이 있는 LG화학, LG디스플레이가 협력해 미래 전기차 부품 시장 공략을 본격화할 것으로 예상됩니다.

업계에서는 LG마그나가 ‘애플카’ 생산을 위한 부품을 위탁받을 가능성에 주목하고 있습니다. 애플은 2024년 자체 배터리를 장착한 전기차를 내놓을 계획입니다. 앞서 스와미 코타기리 마그나 CEO가 애플과 협력 가능성을 열어둔다고 밝히면서 시장 기대감이 커진 상황입니다.

김동원 KB증권 연구원은 “LG전자는 계열사 LG마그나, LG디스플레이, LG이노텍 등과 전략적 협업을 통해 글로벌 전기차 시장 생태계 형성을 주도할 것으로 기대된다”며 “특히 LG마그나 매출은 올해 5000억원에서 2023년 1조2000억원으로 예상되어 향후 5년간 연평균 매출성장률이 40%를 상회할 것으로 추정된다”고 말했습니다.